后疫情时期与疫情前相比,经济复苏具有哪些结构性特征、行业结构发生哪些趋势性变化是一个重要问题。基于对A股2020年半年报财务数据和上市公司公告的分析,我们发现复苏中的中国经济具有以下特征:

(1)行业收入基本好转,但需求复苏尚不均衡;(2)海外订单出现回流,疫情下挑战与机遇并存;(3)减税降费取得明显成效,销售费用受到被动压缩;(4)消费服务和工业中上游毛利率受损比较严重,产业链中相对弱势的行业可能会面临利润空间的进一步收窄;(5)盈利修复尚不充分,短期加杠杆托底A股景气度;(6)疫情受损行业头部聚集趋势加速,中小企业经营压力加剧。

文:天风宏观宋雪涛/联系人郭微微

在全面复工的大背景下,2季度中国经济触底回升,实际GDP增速从1季度的-6.8%回升至3.2%,A股收入增速从1季度的-8.9%回升至2.6%,利润增速从1季度的-24.8%回升至-13%,实现了快速强劲的复苏。

后疫情时期与疫情前相比,经济复苏具有哪些结构性特征、行业结构发生哪些趋势性变化是一个重要问题。基于对A股2020年半年报财务数据和上市公司公告的分析,我们发现复苏中的中国经济具有以下特征:

一、分行业收入分析:需求基本转好但复苏尚不均衡

由于需求端和供给端的复苏存在时滞,1季度受疫情冲击最大的板块主要包括可选消费、工业原材料和工业服务,餐饮旅游、汽车、纺织服装、家电、建材和石油石化等行业收入大幅下滑了15个百分点以上。2季度伴随需求的有序复苏,除石油石化和银行之外的A股全部行业取得了收入增速的有效修复,除上游资源外的7个大类板块收入同比转正。

从复苏的斜率看,工业复苏最明确的推动力量来源于基建和地产投资,建材、机械、建筑、电力设备及新能源等行业2季度收入改善最为明显,而下游覆盖较广的基础化工收入回升一般;消费复苏结构性特征比较突出,1季度承压最大的几个行业中汽车需求回弹最快,家电、纺织服装和轻工需求有所好转,而餐饮旅游和商贸零售需求恢复仍然较慢。

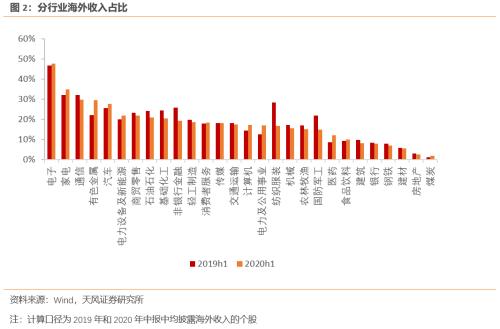

二、海外收入分析:海外订单回流,疫情下挑战与机遇并存

中美脱钩的风险加大了出口贸易的不确定性,也加剧了市场对产业链移出中国的担忧,但境外停工的供应缺口一定程度上带动了订单的回流和转移,推动有色金属、电力及公用事业、医药、家电、计算机、汽车、电力设备新能源、电子等行业上半年海外收入占比不降反升。

纺织服装海外收入占比上半年同比下滑11.6%,江苏国泰(行情002091,诊股)分析原因是“2019年9月起纺织服装纳入征税范围以后,客户订单向海外转移的趋势日益明显……新冠肺炎又给纺织服装出口贸易带来了不小的冲击”。但据证券时报网报道,9月以来受疫情影响,大量印度纺织订单转移至中国,订单数量已经排到2021年5月。我们预计纺织服装业绩会有明显改善。

健康元(行情600380,诊股)也在半年报里写道“随着新冠肺炎疫情在海外持续蔓延,生产停滞,物流不畅等因素导致海外原料药供给不足,海外订单向国内转移明显,公司抓住机遇,大力开拓海外市场,上半年美罗培南(混粉)出口实现大幅增长。虽然疫情仅是影响原料药供需格局的一个短期因素,但是公司将借此契机拓展产品的国际市场空间,进一步提升公司整体竞争力。”综合来看,疫情是对国际供应链的一次重新洗牌,中国防疫抗疫的绝对优势为企业出海创造了难得机遇。

三、成本费用分析:减税降费成效明显

税务负担的减轻和销售费用率的降低一定程度上冲抵了毛利率的压力。2季度单季A股上市公司(剔除金融,下同)经营净利率(EBIT/营业收入)环比回升2.3%至8.6%,与去年同期相比净下降0.7%;销售净利率(净利润/营业收入)环比回升2.8%至6.1%,与去年同期相比净下降0.4%;两者的差别反映了税收和利息的影响,销售净利率的复苏情况好于经营净利率,反映金融让利和减税降费取得明显成效。

2季度单季A股上市公司销售费用和管理费用率分别同比下降0.4%和0.03%,控制较为得当,一定程度上冲抵了企业运营压力;2季度研发费用率逆势增长0.2%,研发投入原本较高的电子、计算机和机械继续加大投入,反映出产业升级的趋势。

销售费用率的降低更像是企业的“不得已而为之”。以分众传媒(行情002027,诊股)半年报中披露的上半年楼宇媒体收入来源为例,通讯、日用消费品和互联网加大了电梯广告的投放力度,而商业服务、娱乐休闲和交通等需求恢复较为缓慢的行业广告投放下滑明显,直观反映了行业的景气状况。

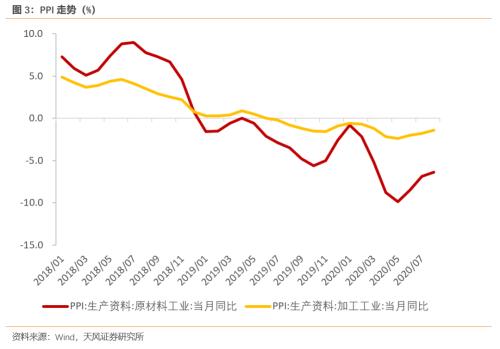

四、毛利率分析:消费服务和工业中上游承压

2季度单季A股上市公司(剔除金融)毛利率比去年同期净下降1%。消费服务方面,餐饮旅游、纺织服装、家电和交通运输毛利率受损比较严重,需求恢复速度较慢。工业大类方面,由于中上游复工复产早于下游,供需出现错配,“生产资料原材料PPI-生产资料加工PPI”的剪刀差在2-5月越拉越大,产业链中上游的煤炭、钢铁、建材等行业毛利率下滑明显。随着居民可支配收入恢复、PPI剪刀差缩窄和疫情防控限制陆续解除,下半年消费服务和工业中上游相关行业的毛利率有望得到修复。

但某些行业可能会面临利润空间的进一步压缩。在经济完全回归常态之前,企业的经营尚存不确定性。产业链中定价能力相对强势的环节可以将压力向上下游或消费者进行转嫁,而相对弱势的环节只能被动接受。以汽车产业链为例,整车厂商在产业链中占据强势地位,有能力将价格压力转嫁给上游的零件厂商,而零件厂商同样可以将价格压力再度向上游转移,要求供应商调低原有产品价格。2020年2季度,整车板块ROE从5.8%升至9.9%,而零部件板块ROE降低了1.1%,生产安全气囊布和安全气囊袋的华懋科技(行情603306,诊股)在半年报中专门提示了毛利率持续下滑的风险。

五、ROE分析:盈利修复尚不充分,短期加杠杆托底A股景气度

整体来看,上市公司盈利能力和营运能力尚未完全修复,但权益乘数的上行对景气度形成了托底。2季度A股上市公司(剔除金融)ROE环比增长3.9%至9.4%,比去年同期低1.1%,其中销售净利率同比下降0.4%,下拉ROE 0.6%;资产周转率同比下降4%,下拉ROE 0.7%;权益乘数同比上升4%,为ROE贡献了0.1%的正增长,印证了上半年持续的信用扩张。

短期加杠杆比较明显的行业有纺织服装、计算机、餐饮旅游、石油石化、汽车、商贸零售、机械、交通运输、基础化工、有色金属、综合和农林牧渔;其中计算机、汽车和农林牧渔的权益乘数在本期和疫情前的3年均处在上升通道,负债持续驱动资产扩张;而餐饮旅游的权益乘数在疫情前的3年持续走低,本期的加杠杆或出于补足现金流需要。

分行业来看,盈利能力对景气度修复起决定性作用,销售净利率的变动方向决定了ROE的变动方向。2季度ROE同比改善的行业有消费类的农林牧渔、医药、食品饮料、汽车,周期类的机械、电力及公用事业、电力设备新能源、建材,以及TMT板块的电子。这些行业销售净利率均有所提升,但资产周转率和权益乘数的变动方向有所分化。其中农林牧渔、医药和电力及公用事业的资产周转率同比下滑,表明资产扩张速度高于收入,未来或有持续产能释放;而电力及公用事业的权益乘数同比下滑明显。

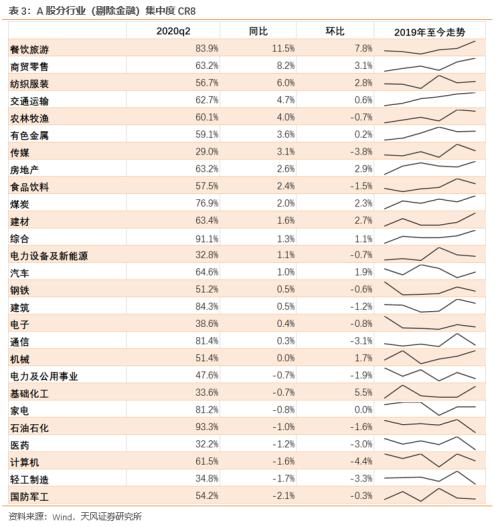

六、行业竞争格局分析:疫情受损行业的头部聚集趋势加速

大部分行业表现出了订单、收入和资源持续向头部聚集的趋势。2季度大部分行业的集中度震荡上行,其中餐饮旅游、商贸零售、纺织服装、交运等疫情受损类行业的集中度上升最多,餐饮旅游和商贸零售的集中度比去年同期上升了11.5%和8.2%。对这些行业来说,疫情类似于一次供给侧改革。有6个行业的集中度同环比均下降,其中石油石化和电力及公用事业虽然集中度有所降低,但头部和非头部企业的毛利率进一步拉开差距;国防军工集中度的下降主要因为洪都航空(行情600316,诊股)“教练机+导弹+无人机”三大主营业务业绩高增,2季度营业收入同比增长220.4%;而轻工制造、计算机和医药的集中度变动主要来源于子行业的景气差异。

集中度上升也侧面体现了中小企业的经营压力。2019年,海康威视(行情002415,诊股)的中小企业事业群营业收入增长了23.4%,与企事业事业群营业收入增速23.9%相当。然而2020年上半年,企事业事业群维持高增,中小企业事业群的收入同比下滑了26.9%,反映出今年上半年中小企业受疫情的冲击更大、复苏更慢、投资开支压缩更多。

风险提示

冬季疫情再次反复;国内货币政策超预期收紧;国外宏观环境超预期变化

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。