国有大行地方分行领罕见大额罚单。

银保监会最新公布的行政处罚信息显示,因涉十项违规,中国建设银行深圳分行被罚没852万元,系10月以来处罚金额最高的银行罚单。另外,相关责任人合计被罚36万元。这样的处罚力度在地方分行中实属罕见。

从处罚内容看,建行深圳分行的违法违规行为主要集中在贷款、票据、理财三大“重灾区”,踩中的监管红线包括贷款资金行内被挪用、票据贴现资金管控不严等。

业内人士认为,建行此次所涉“十宗罪”既包括常见的银行机构违法违规事实,又透露出一些监管新动向,针对机构及个人合计近900万的罚单则表明银保监会将继续“严肃查处各类违法违规行为,坚决打好防范化解重大金融风险攻坚战”。

尤其需要注意的是,包括此次受罚的建行深圳分行在内,监管对贷款资金违规流入房地产现象的监查和处罚力度正不断加大,业内预计违规涉房贷款仍是四季度监控重点。

建行深圳市分行“十宗罪”

被罚没852万

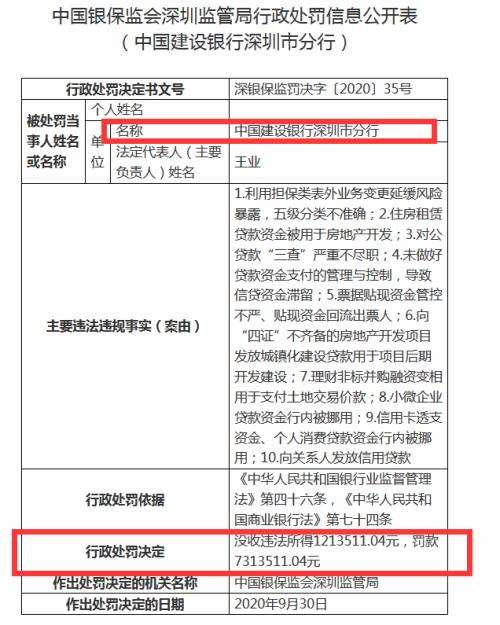

10月16日下午,银保监会官网发布了多则来自深圳银保监局的处罚信息表。

其中一则行政处罚信息公开表显示,深圳市分行因涉及住房租赁贷款资金被用于房地产开发、对公贷款“三查”严重不尽职等十项违法违规行为,被没收违法所得121.35万元,罚款731.35万元,累计罚没金额达852.7万元。

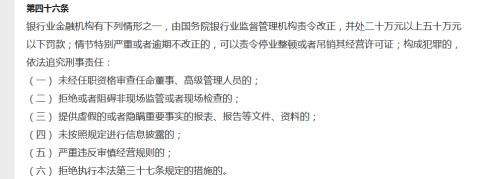

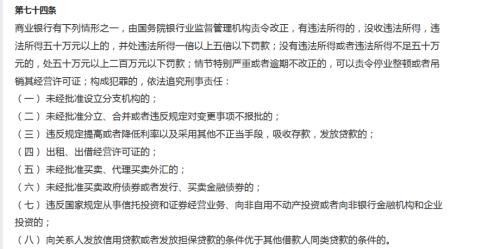

据披露,作出该处罚的依据为《中华人民共和国银行业监督管理法》第四十六条,《中华人民共和国商业银行法》第七十四条。

以下为作为处罚依据的法律法规的具体内容:

同时公布的四则罚单则显示,四位相关责任人也遭到处罚。

其中,相关责任人张某、罗某辉对中国建设银行深圳市分行“向四证不齐备的房地产开发项目发放城镇化建设贷款用于项目后期开发建设”的行为负直接责任,分别被处罚款10万元;李某玥、刘某琪对中国建设银行深圳市分行“票据贴现资金管控不严、贴现资金回流出票人”的行为负直接责任,分别被处罚款8万元。

整体来看,包括建行深圳分行及相关责任人在内,因十项违法违规事由共计被罚没888万元。据基金君统计,这是10月以来银保监会系统开的金额最大罚单(按罚单公布日期统计)。

违法行为集中在理财、票据、贷款领域

涉房贷款是重灾区

从处罚事由看,大额罚单主要剑指建设银行深圳分行在贷款、理财、票据等业务领域的违法违规行为。

1. 贷款业务管理

作为银行机构违规行为高发地,贷款领域也是此次建设银行被罚的重灾区。业内人士表示,按照之前的银行罚单,这一违规行为主要包括违规发放贷款、“贷款三查”不严、贷后管理不严、贷款支付管理违规、贷款资金用途不当、以贷转存/虚增存款等。

具体到此次建设银行深圳分行被罚,该银行:

(二)住房租赁贷款资金被用于房地产开发;

(三)对公贷款“三查”严重不尽职;

(四)未做好贷款资金支付的管理与控制,导致信贷资金滞留;

(六)向“四证”不齐备的房地产开发项目发放城镇化建设贷款用于项目后期开发建设;

(八)小微企业贷款资金行内被挪用;

(九)信用卡透支资金、个人消费贷款资金行内被挪用;

(十)向关系人发放信用贷款。

事实上,今年以来,银行因贷款业务三查不尽职被罚情况屡见不鲜,且多为中小银行。

10月9日,黔东南银保监分局对贵州银行黔东南分行开出一张30万元的罚单,其中案由就有“贷款业务‘三查’不尽职”;9月30日,东洲抚银村镇银行也因“贷款三查工作不尽职”领到了25万元的罚单;9月28日,福建南安农村商业银行溪美支行因“贷前调查、贷中审查不尽职”被罚50万元。

同时可以看出,涉房贷款也是建设银行贷款业务的重点违规内容,包块住房租赁贷款资金被用于房地产开发、向“四证”不齐备的房地产开发项目发放城镇化建设贷款用于项目后期开发建设。

另外,根据银保监会今年以来开出的罚单,涉房贷款违规行为还包括违反宏观调控政策,违规为房地产企业缴纳土地出让金提供融资;对个人贷款资金使用未做到有效跟踪监控,使消费性贷款用于支付购房首付款;通过理财非标投资向房地产开发企业提供融资,用于缴纳土地出让金;资金以同业投资形式违规投向房地产领域等。

值得一提的是,银保监系统年内对银行机构开出的千万元级罚单中,大多涉及房地产相关业务。

2.票据业务

(五)票据贴现资金管控不严、贴现资金回流出票人

据一位银行人士介绍,“票据贴现资金回流出票人”即第一手出票人,付出后经过几个单位来回转让,票据最后又转回到第一手出票人这里。“票据不允许有重复财务专用章和法人章,因此该行为属于违法违规。”他说道。

据了解,贴现业务以其流动性强、周转灵活、收益稳定等特点而成为各金融机构看好的“黄金业务”。作为一项信贷业务,票据贴现必然存在一定风险。票据贴现风险具有短期性、易暴露性、有限性、可控性等特点,在业务办理过程中严密手续、规范操作是防范票据贴现风险的前提。

3.理财业务

(十)理财非标并购融资变相用于支付土地交易价款

这条违规行为实际上还是属于对违规向房地产行业领域放款的范畴。

商业银行对房地产企业融资模式,主要包括房表内地产开发贷款、并购贷款、经营性物业抵押贷款、委托贷款以及转移至表外的非标融资。

直接或变相为房地产企业支付土地购置费用提供各类表内外融资,或以自身信用提供支持或通道等违反房地产行业政策的行为,均为整治银行业市场乱象工作要点。

除以上三大业务领域的违法违规行为外,根据处罚信息表,该银行还:

(一)利用担保类表外业务变更延缓风险暴露,五级分类不准确;2.住房租赁贷款资金被用于房地产开发

信用风险是我国银行业面临的最主要风险,完善的风险分类制度是有效防控信用风险的前提。

今年4月30日,为促进商业银行准确评估信用风险,真实反映资产质量,银保监会发布《商业银行金融资产风险分类暂行办法》(以下简称《暂行办法》),并社会公开征求意见。

在此之前,银行对贷款进行五级分类主要是依据1998年央行发布的《贷款风险分类指导原则》和2007年原银监会发布的《贷款风险分类指引》(下称“《指引》”),《暂行办法》则是在此基础上的“升级版”,将替代《指引》,促进商业银行做实金融资产风险分类。

一个多月前被罚204万元

因未按照规定报送可疑交易报告等

就在一个多月时间前,建行深圳分行刚领一张百万级别罚单。

9月1日,中国人民银行深圳市中心支行发布的行政处罚信息公示表显示,中国建设银行股份有限公司深圳市分行因未按照规定履行客户身份识别义务;未按照规定保存客户身份资料和交易记录;未按照规定报送可疑交易报告,被处罚款204万元。

同时公示表显示,时任中国建设银行深圳市分行内控合规部副总经理梁某之被罚8.35万元;时任中国建设银行深圳市分行公司业务部副总经理史某海被罚1.75万元;时任中国建设银行深圳市分行个人金融部借记卡与个人外汇科科长邵某被罚4.75万元;时任中国建设银行深圳市分行营业渠道管理部副总经理石某被罚4.25万元。

银保监会多次重申,将继续按照党中央、国务院决策部署,加大监管力度,深化整治市场乱象,严肃查处各类违法违规行为,坚决打好防范化解重大金融风险攻坚战。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。