第19家券商资管子公司设立在即。

10月21日,申万宏源(行情000166,诊股)发布拟设立资管子公司并变更经营范围的相关公告。申万宏源证券对拟设立资管子公司的投资总额不超25亿元人民币,同时提供不超过42亿元人民币的净资本担保。

从中基协公布的2020年二季度证券公司私募主动管理资产月均规模前 20 名来看,申万宏源以月均规模1241.35亿元排在第9位。

业内分析人士指出,在资管行业格局重构的时代,各类资管机构在统一监管标准下重新竞争。券商资管想要在竞争中拔得头筹,应当依靠券商牌照充分发挥“全业务链”优势,利用证券公司各个业务板块,链接资管业务资金端、产品端及资产端,以证券公司全牌照优势的“不变”应对行业格局的“万变”,逐步回归券商资管“代客理财”的本质。

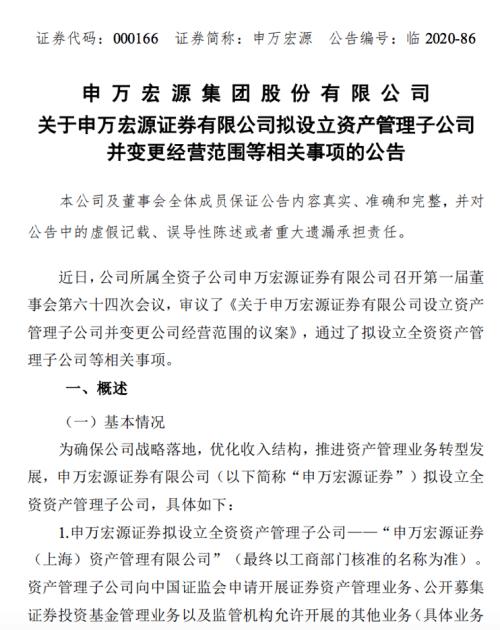

申万宏源董事会发起设立资管子公司

为确保公司战略落地,优化收入结构,推进资产管理业务转型发展,申万宏源证券拟设立全资资管子公司,细节如下:

申万宏源拟设立全资资管子公司——“申万宏源证券(上海)资产管理有限公司”。资管子公司向中国证监会申请开展证券资产管理业务、公开募集证券投资基金管理业务以及监管机构允许开展的其他业务。

申万宏源证券对拟设立资管子公司的投资总额不超过25亿元人民币,提供不超过42亿元人民币的净资本担保。

申万宏源证券总部证券资产管理业务由资管子公司承继,申万宏源证券总部不再从事证券资管业务。

申万宏源证券表示,设立资管子公司有利于聚焦主动管理,提升市场竞争力,有利于进一步提高业务运作效率,发挥公司资管业务的协同优势,拓宽业务开展的深度和广度,提高客户服务能力。设立资产管理子公司相关事项尚需监管机构和登记机关核准。

主动管理资产月均规模行业第9

申万宏源的资管规模在券商中排名靠前。

9月7日,中国证券投资基金业协会发布2020年二季度资产管理业务统计数据显示,截至2020年二季度末,基金管理公司及其子公司、证券公司、期货公司、私募基金管理机构资产管理业务总规模约54.75万亿元,其中,证券公司及其子公司私募资产管理业务规模10.26万亿元,较一季度末减少0.21万亿元。

从中基协公布的2020年二季度证券公司私募主动管理资产月均规模前 20 名来看,申万宏源以月均规模1241.35亿元排在第9位。

2019 年,申万宏源资管业务围绕专业化改革和主动管理能力提升转型,不断加快体系建设、提升投研能力并加强内部协同,战略支撑定位和基础枢纽作用更加突出,经营业绩及市场影响力持续提高,为全面打造“全资产特色商,多策略精品店”的全新品牌奠定坚实基础。

上年,在资产管理行业整体业务净收入零增幅的大环境下,公司资产管理业务净收入实现逆势较快增长,排名行业第 5,较上年提升 1 位;收入结构进一步优化,主动管理业务收入占比 86%,较上年提升11%。

券商资管子公司即将迎来第19家

根据财联社记者统计,目前已设立资管子公司的券商有18家,包括国泰君安(行情601211,诊股)资管、广发资管、华泰资管、中泰资管、招商资管、海通资管、财通资管、浙商资管、长江资管、银河金汇、渤海汇金、东证融汇、光大资管、兴证资管、东证资管、安信资管、天风资管以及德邦资管。

华宝证券分析师认为,新资管时代下,资管行业在产品格局、投资者行为和投资者选择方面均会面临重构,券商资管在资金端、产品端和资产端也会产生相应变化:资金来源将更多向个人客户倾斜,产品转向主动管理类私募证券投资产品,同时更加注重主动管理类证券投资能力的培养。

券商资管依托证券公司凭借多年投研及团队建设方面的经验,通过资管业务的资金端、产品端和资产端与其他业务板块形成协同效应优势。

在资管行业格局重构的时代,各类资管机构在统一监管标准下重新竞争。券商资管想要在竞争中拔得头筹,应当依靠券商牌照充分发挥“全业务链”优势,利用证券公司各个业务板块,链接资管业务资金端、产品端及资产端,以证券公司全牌照优势的“不变”应对行业格局的“万变”,逐步回归券商资管“代客理财”的本质。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。