上周央行意外降低MLF利率,市场的反应并没有那么大,主要还是受到猪价房价的情绪干扰。但我们认为,在经济的下行压力之下,我国的降息周期才刚刚开始。

而此前进行的LPR调降,以及本次的MLF降息,其实对于降低实体融资成本的作用都没有那么大,真正作用最大的是逆回购利率的下调,这也是我们自LPR改革以来一直强调的观点。背后的原因是什么,我们需要先理清一下,最近几年央行利率调控机制的变化,以及逆回购操作利率“身份”的转变。

摘要

1、利率的调控:利率走廊+政策利率。央行对于短端利率的调控,一般是通过利率走廊+政策利率的方式。随着我国利率市场化的不断推进,这种模式也逐渐成型。虽然我国央行的目标政策利率较多,7天期逆回购利率是最重要的一个。从理论上来说,政策利率和市场利率应该相匹配,否则就会带来一定的市场扭曲。

2、逆回购利率:从“顶”到“底”。过去十多年,我国逆回购利率经历了从“顶”到“底”的变化,背后反映的是我国基础货币发行从外汇占款到公开市场的转变。而转变后,央行对于银行间流动性的控制力明显增强,货币政策调控从数量型转向价格型,开始注重利率走廊和政策利率建设。

3、降息周期才刚刚开始。逆回购操作的量并不大,但其重要意义是对于短端资金利率的管理,而短端资金利率又是金融机构负债端成本的重要决定变量。所以要降低实体经济的融资成本,就应该降低逆回购利率。当前经济下行压力依然很大,在猪价高涨和地产韧性的情况下,MLF利率的下调传达的最重要信号是,这两个干扰因素或许并不是宽松的障碍,结构性的问题还是要交给结构性的政策去解决。央行已经迈出了第一步,先让明显偏高的MLF向市场回归,我国的降息周期才刚刚开始。

当前股市债市都有些涨不动,展望未来我们认为,能够打破股债当前僵局的因素有三个,一是中美贸易缓解,二是货币进一步宽松,三是房住不炒大基调下的房地产政策边际调整。前两个或许已经不远,第三个还要等待一段时间。

1

利率的调控:利率走廊+政策利率

一般来说,中央银行的货币政策调控,直接影响更大的是银行间市场的资金利率,然后再通过金融市场的传导,影响长端利率,实现对经济和通胀的逆周期调节。

而对短端资金利率的调控,一般通过利率走廊+政策利率的方式。利率走廊是央行划定的一个区间,目的是让市场利率在其区间内变动,实现对利率的管理。而政策利率则是更为精确的利率管理工具,央行直接设定一个特定目标值,然后通过公开市场操作投放和回笼资金,使市场利率在政策利率附近波动。随着我国利率市场化的不断推进,利率走廊+政策利率的管理模式也在逐渐成型。

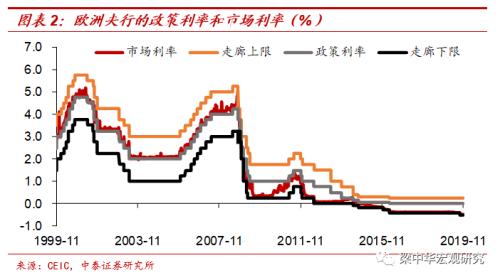

根据其他央行的管理经验,利率走廊的下限往往是金融机构在央行存款的利率。道理很简单,如果市场利率是2%,在央行存款的利率是3%,而把钱存在央行又不受限制,那么这时候金融机构是不会以2%的利率借钱给其他金融机构的,因为把钱存到央行可以获得3%的回报,还更安全。所以欧央行的隔夜存款利率(当前为-0.5%)是欧元区银行间市场利率的底,美国金融机构存放美联储的ON RRP利率是美国银行间利率的底。从这个角度来看,我国央行支付给金融机构超额准备金的利率(当前为0.72%),就是银行间市场利率的底,是我国利率走廊的下限。

而利率走廊的上限往往是向央行借钱的利率。道理是类似的,如果市场利率是5%,而向央行借钱的利率是4%,并且从央行借钱不受限制,那么大家都会去找央行借“便宜”钱,减少市场上的资金需求,直至市场利率回落至4%以内。所以欧央行将边际贷款利率设定为市场利率的上限,美国利率走廊的上限是美联储的贴现率。我国常备借贷便利(SLF)利率,就具有利率走廊上限的功能,当前隔夜SLF利率为3.4%,7天SLF利率为3.55%。

不过,利率走廊的上下限区间往往是比较宽的,只能保证市场利率不会突破上下限,但即使市场利率在上下限之间波动,其幅度依然非常大,不利于市场的稳定。所以央行还是要有个更确切的利率目标,然后通过公开市场的资金投放和回笼来达到这个目标,而这个目标就是政策利率。例如,欧央行在2009年之前的政策利率是主要再融资利率,而市场利率“行走”在利率走廊区间内的同时,几乎都在主要再融资利率附近波动。2009年以后,随着欧洲经济持续不景气、流动性的大量投放,欧央行利率走廊的下限——隔夜存款利率,逐渐成为了事实上的政策利率,欧元区银行间市场利率也开始贴着利率走廊的下限走。

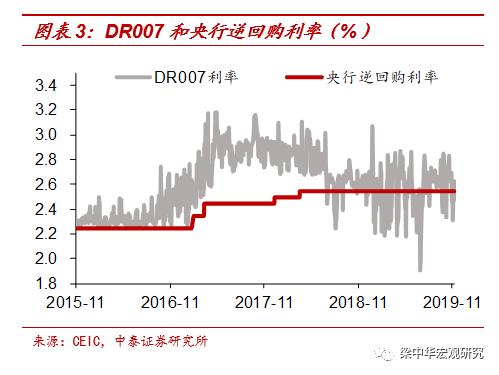

从这个角度来讲,我国央行的逆回购、MLF利率就应该是目标政策利率,而公开市场操作的目的就是让对应期限的市场利率,与目标政策利率相匹配。例如央行操作最频繁的7天期逆回购利率,应该与存款类金融机构质押式回购的DR007利率相匹配,1年期的MLF利率理论上也应该与1年期的市场利率相匹配。只不过我们的目标利率太多,而1年期和7天期市场利率的期限利差并不是由央行决定的,而是由市场决定,所以很难实现多个政策利率都与对应期限的市场利率匹配。不过鉴于其它经济体的经验,以及我国央行货政报告中多次强调的DR007的重要性,7天期逆回购利率事实上就是最重要的政策利率。

但过去几年我们政策利率的调整其实是相对滞后的。例如在2016-2017年期间,为了应对经济形势的变化,央行通过公开市场收紧了基础货币的供给,推动市场利率大幅走高,但逆回购政策利率的调整幅度明显较小。所以出现了逆回购和DR007之间的利差不断扩大的情况,导致央行投放的钱,比找其它金融机构借的钱“便宜”很多,所以接受央行投放资金的金融机构是“赚到了”。不过,2018-2019年央行逐渐放松货币后,市场利率又逐渐回落,收敛到逆回购利率的附近。

而MLF利率也存在类似的问题,之前上调幅度较小,市场利率明显高于MLF利率。而近两年货币放松后,市场利率大幅回落到低位,甚至已经明显低于MLF利率。所以当前要完成MLF操作、接受央行的钱,要比找其它银行借钱“贵”得多。

政策利率和市场利率的不匹配就会带来一定的市场扭曲,而为了消除这种扭曲、沿着更加市场化方向走的话,就应该根据经济形势变化,及时调整政策利率,然后通过公开市场的操作,使市场利率与政策利率保持一致,本月MLF利率的调整只是一个开始。

2

逆回购利率:从“顶”到“底”

既然央行逆回购操作利率很重要,我们就来研究下这个利率。从近几年的情况来看,逆回购操作利率逐渐成为了银行间市场利率的底,似乎是市场利率迈不过去的“坎”。2018年以来,银行间市场利率多次向下“击穿”逆回购利率后,都很快被拉回。所以过去一年多,市场利率一直稳定在逆回购利率附近,实现了真正的“匹配”。

但如果我们将时间拉长了看就会发现,在2014年之前,央行逆回购操作的利率基本上是银行间市场利率的“顶”,并不是“底”。银行间利率突破逆回购利率的时间非常少,甚至2003-2011年间市场利率都远远低于逆回购利率。

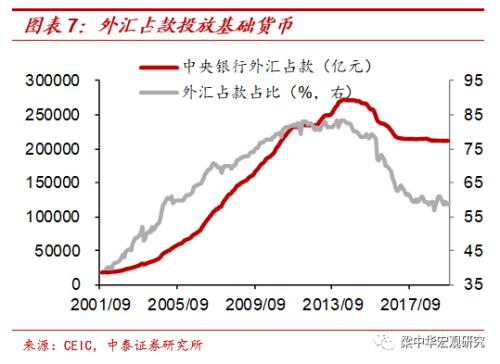

从“顶”到“底”的变化背后,反映的是我国基础货币发行机制的变化。在2014年之前,随着我国贸易量和外商投资的增长,外汇占款是最主要的基础货币投放渠道。所以拉长时间来看,当时央行的公开市场操作并没有那么重要,因为银行可以将外汇交给央行换到钱,不需要从央行借钱,公开市场操作的量也不大。

所以当时逆回购利率无论是顶还是底,都不重要。之所以当时是顶,是因为外汇占款持续不断的增加,当时银行间市场的流动性整体处于过剩的状态,央行甚至不得不提高准备金率和发行央票来回笼流动性。所以在那种情况下,准备金率的调整和央票的发行是最重要的,货币政策更多强调的是“量”,而不是“价”。

2014年以后,随着外汇占款的增速放缓甚至减少,基础货币的投放开始依赖公开市场操作。为了弥补基础货币的缺口,央行一方面减少央票存量,降低准备金率;另一方面,通过逆回购、MLF、PSL等公开市场操作工具,增加基础货币的供给。

而公开市场操作与外汇占款不同的是,在外汇占款增加基础货币的过程中,银行是主动的,只要银行有外汇就能换得基础货币,央行则是被动接受基础货币的投放;而通过公开市场操作投放基础货币时,央行是主动的,央行打算借出多少钱、什么时点借出去,都是自己能够控制的,而银行则只能被动接受。此外,对于银行来说,外汇占款投放的基础货币是“免费”的,而通过公开市场投放的基础货币是“付费”的。

基础货币投放模式转变后,央行对于银行间流动性的控制力明显增强,才开始更加精细化的管理利率。如果2014年之前银行间流动性是处于过剩的状态,那么2014年以后整个流动性是处于央行管理下的紧平衡状态,宽松是央行想要的宽松,收紧是央行想要的收紧,而且都更加精准。

其实放在全球央行的视角来看,通过外汇占款投放基础货币本身就不是一种常态,传统的基础货币投放更多还是通过公开市场操作来完成的。转向传统的投放模式后,为了更好的管理利率,我国央行也开始更加注重利率走廊和政策利率的建设。

正如我们第一部分所讨论的,如果逆回购政策利率偏离市场利率太多,就会带来扭曲。所以近两年每当降准、财政资金投放导致短端资金利率下行至逆回购利率以下时,央行都会收紧公开市场的投放量,将利率拉升回来,逆回购利率看似才成为了市场资金利率的底。而且即使市场利率比逆回购利率高一些,影响也没那么大,因为央行的钱虽然“便宜”,但逆回购并不像SLF,银行不是想借就能借的,“红包”发多少、什么时候发都是央行来定的。

3

降息周期才刚刚开始!

尽管逆回购、乃至整个公开市场操作的量并不大,但是在货币政策价格型调控的模式下,公开市场操作的重要意义不是“量”,而是“价”,即对市场短期利率的管理,而短端利率又会影响中长端利率的走势。例如,银行间拆借回购利率,与银行存单、实体经济融资利率的走势都高度相关。在2016-2018年期间,尽管贷款基准利率没有调整,但随着银行间市场利率的走高,金融机构对实体的贷款利率却大幅攀升。而随着银行间利率的回落和信用政策的边际放松,贷款利率逐渐回落。

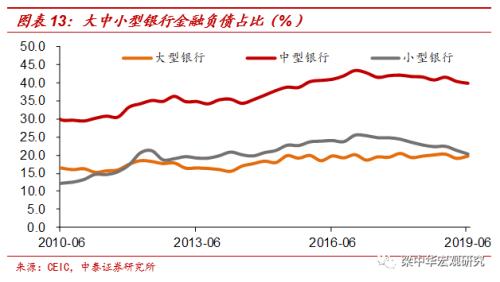

而要降低实体经济的融资成本,最重要的还是降低金融机构的负债端成本。因为单纯下调LPR、压降金融机构利差的空间其实很小,而且利率不断市场化的情况下,银行发放贷款的利率是基于负债端成本考虑的市场化的结果,如果负债端成本不降,即使LPR定价标准下调了,银行可以调整上浮的比例。

而要降低金融机构的负债端成本,最重要的降息就是降低短端资金利率。金融机构很大一块负债是金融负债,例如我国中型银行金融负债占比有40%,而金融负债的成本和短端市场利率的走势密切相关。在存款利率本身处于低位、难以下调的情况下,要降低金融机构负债端成本,边际上能降的就是短端资金利率。

要引导短端利率继续下行的话,就需要下调更具指导意义的逆回购操作利率。在当前的货币政策调控框架下,不降逆回购利率的降息,其实都近似于“假”降息。

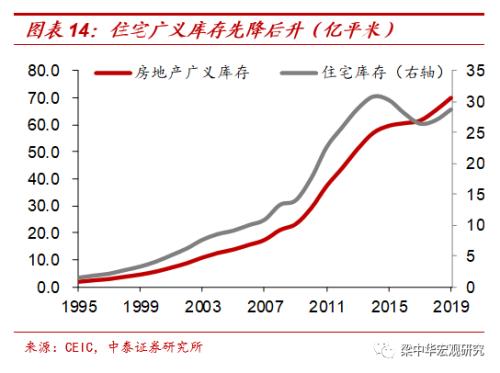

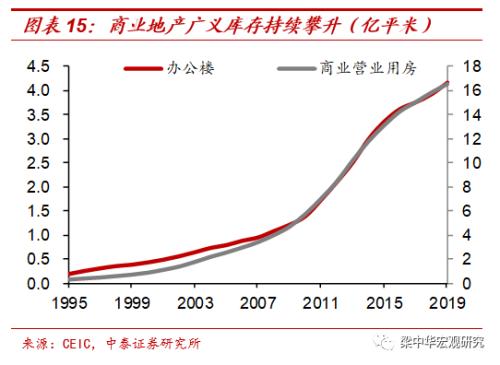

我们一直不认为经济会企稳,当前下行压力依然很大,降息的必要性不断上升。10月经济、金融数据全面回落,食品价格不断攀升,但核心CPI和PPI都偏弱,说明经济并没有企稳。房地产投资和销售增速下行较慢,主要来自于追涨杀跌带来的惯性需求。但我们测算的房地产广义库存在逐渐回升,说明供需关系已经在往差的方向发展,房价走平、甚至下跌的城市开始增多,限售房也会陆续“解禁”,地产增速仍会下行,而且后续会降得更快,给经济带来压力。

而当前市场认为的阻碍降息的两个因素——猪价和房价,我们认为并不是主要牵制,基本面才是最重要的。猪价的上涨主要来自供给端的扰动,正在通过供给端的手段来解决,依靠货币政策的需求端调控是无法解决猪价上涨问题的。房住不炒依然会坚持,但LPR改革推出的两种期限,已经为货币政策的结构性宽松做了铺垫(详细分析见我们对于LPR改革的点评)。如果实体经济在向下,资本回报率在回落,这种情况下因为结构性的问题不下调名义利率的话,只会让实体投资更无利可图,经济下行速度更快。

所以结构性的问题还是要交给结构性的政策去解决,而宏观层面的货币政策还是要跟着基本面走。在猪价高涨和地产韧性的情况下,央行首先下调了本身就虚高的MLF利率,我们认为这传达的最重要信号是,猪价和房价两个因素或许并不是宽松的障碍。央行已经迈出了第一步,往前看,我国的降息周期才刚刚开始。

当前股市债市都有些涨不动,展望未来我们认为,能够打破股债当前僵局的因素有三个,一是中美贸易缓解,二是货币进一步宽松,三是房住不炒大基调下的房地产政策边际调整。第一个或许已经不远,第二个可能会做得更快一些,第三个还要等待一段时间。

风险提示:贸易问题;经济下行;政策变动。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。