11月3日,因为监管环境发生变化,蚂蚁集团暂缓上市,拟在科创板上市的金融科技公司京东数科,是否也会受到影响?

雷达财经梳理京东数科的招股书,发现来自京东"白条"和"金条"的信贷业务,合计收入占比在2020年上半年成为第一大业务,提升至43%。

有投行人士指出,网络小贷监管新规有可能同样成为京东数科上市的拦路石。

如果上市受挫,京东数科还将面临股份回购的局面。据媒体报道,2016年1月份的66.5亿A轮融资中,京东数科给投资者明确承诺,如果5年内无法上市,京东兜底回购。

信贷业务收入占比超40%

目前处在上市进程中的京东数科,于9月11日披露的招股书显示,计划募资约200亿元,目标上市估值在2000亿元左右。最新动态落在10月16日,京东数科方面向上交所提交了第一轮问询函回复意见。

根据招股书,在京东数科的收入构成中,包括来自以信贷业务为特色的京东金条与白条。京东数科直接从贷款业务中收取利息、手续费,另外还有由京东商城和品牌方支付的服务费。

其中,京东白条是京东数科为京东商城的个人消费者设计差异化的赊销额度,以及少量由商业银行全部或与公司持牌子公司共同出资,为用户在京东商城消费时提供信贷服务。

用户在使用白条的过程中,京东数科通过提供数据分析、风险监控等服务,从京东商城及外部零售平台按照交易规模的一定比例收取服务费。当用户选择分期还款时,对于用户支付的分期利息及手续费,京东商城及外部零售平台与京东数科按照合同约定进行分成。

2017年-2020年上半年,京东数科从白条产品获取的收入分别为14.73亿元、27.34亿元、32.10亿元和17.94亿元。

在对证监会的回复函中,京东数科表示,除了少量由商业银行出资的信贷,公司为京东白条业务的经营主体。公司向使用京东白条的用户提供信用评估、账户管理、交易风险监控等服务,并按照合同约定承担相应的信用损失。

京东金条是一款数字化无抵押的短期消费信贷产品。2017年-2020年上半年,京东金条的贷款规模分别为1036.85亿元、2554.92亿元、4589.15亿元和2612.17亿元,近三年复合增长率为110.38%。

问询函回复显示,上述规模的京东金条以信贷科技平台为主要服务模式,以金融机构出资为主。对于少量自有资金出资的部分,京东数科承担相应信用风险。

截至2020年9月30日,对于金融机构出资的部分,贷款余额的0.29%由京东数科持牌融资担保子公司担保。

招股书显示,截至2020年6月末,金条产品余额中,由金融机构进行直接放款或已实现资产证券化的比例合计约为96%。

金融机构基于贷款业务收入,按照一定的比例向京东数科支付科技服务手续费。报告期各期,京东金条实现的科技服务收入分别为9.20亿元、20.88亿元、36.60亿元和26.36亿元,近三年复合增长率为99.41%。

数据显示,白条和金条业务对京东数科而言分量越来越重,其合计带来的营收占京东数科总收入的比重不断提高,从2017年的26.38%,增长到2020年上半年的42.9%。

除此之外,京东数科还有小微信贷产品包括京保贝、京小贷、京采等,但未透露具体业务规模。如果加上帮助金融机构发放信用卡和保险业务,围绕金融相关的业务已经超过总营收的50%。

监管新规影响几何?

在蚂蚁暂缓上市后,证监会发言人曾表示,"金融监管部门的监管约谈和近期金融科技监管环境的变化,可能对蚂蚁集团业务结构和盈利模式产生重大影响,属于上市前发生的重大事项。"

蚂蚁集团业务中,占比39.4%的联合贷款和助贷业务被认为受网络小贷新规影响较大。与花呗和借呗高度类似的京东白条和金条业务,是否又满足以上的条件呢?

11月2日,银保监会发布了《网络小额贷款业务管理暂行办法(征求意见稿)》(下称《办法》)。

根据《办法》第二章第十条,经营网络小额贷款业务的小额贷款公司的注册资本不低于人民币10亿元,涉及跨省经营的注册资本不低于人民币50亿元,且均为实缴。

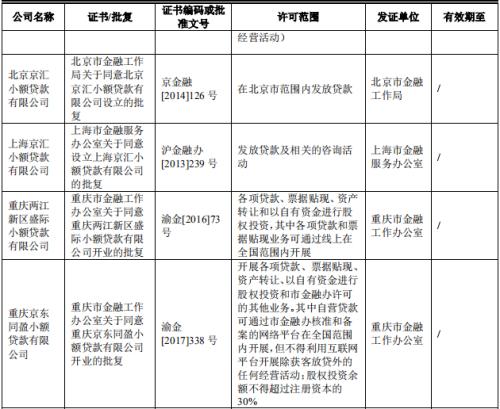

截至招股书披露日,京东数科控股的小额贷款公司中重庆两江新区盛际小额贷款有限公司的注册资本为16亿元;重庆京东同盈小额贷款有限公司的注册资本为17亿元;北京京汇小额贷款有限公司的注册资本为10亿元;上海京汇小额贷款有限公司的注册资本为9亿元。

据此判断,京东所属小贷公司净资产规模不符合《办法》规定的开展跨省经营的要求。

另外,《办法》要求经营网络小贷业务的小额贷款公司对外融资,银行借款、股东借款等非标融资余额不得超过其净资产的1倍;债券、资产证券化等标准化债权类融资余额不得超过净资产的4倍。

京东数科控制的四家小贷公司净资产合计约49.75亿元,在4倍规模的要求下,通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过199亿元。

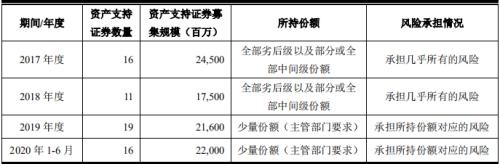

截至2020年6月份,京东白条业务涉及的资产支持证券募集规模达220亿元。除了白条业务,京东金条也发行了大量资产证券化产品,但金额未披露。

因此,从资产证券化融资角度而言,京东数科网络小贷业务有可能超出监管范围。

根据《办法》第二条要求,据京东数科招股书显示,截至2020年6月30日,京东数科短期借款(从银行或其他金融机构借入的偿还期在一年以内的各种借款)179.92亿元,已经超过小贷业务公司净资产1倍总额。

另据《办法》第四章第二十条,同一投资人及其关联方、一致行动人作为主要股东参股跨省级行政区域经营网络小额贷款业务的小额贷款公司的数量不得超过2家,或控股跨省级行政区域经营网络小额贷款业务的小额贷款公司的数量不得超过1家。

这条规定将导致100%持股四家网络小贷公司的京东数科必须有所调整,监管要求互联网运营平台和注册地一致,且即使银保监会批准其跨省经营,也只能保留1家。

有分析指出,京东数科的白条及金条业务,前者主要属于赊销服务,后者业务和蚂蚁借呗相似。蚂蚁上市在被叫停后,撤掉了在地铁上有关"花呗、借呗"的广告。诱导负债消费是网络小贷的通病,京东数科也不能幸免。

就在蚂蚁集团被曝出暂缓上市当晚,一名京东数科内部人士曾对媒体透露,目前正在筹划和监管沟通的事宜,寻求与监管沟通的机会。

另一位接近京东数科的人士则表示,"在蚂蚁集团上市的风口浪尖上,监管可能会认为这是同类型企业,需要避一避。"

据一位资深投行人士的分析,京东数科旗下有四家小额贷款公司,网络小贷的最新办法对京东数科依然会有影响,也会对上市时间有影响。

对赌协议即将到期

如果京东数科不能在2021年1月份上市,则面临着回购投资人股份的局面。

据财新网报道,有京东数科A轮投资人表示,2016年1月份的融资中,当时京东数科给投资人明确的退出路径是:2017年冲击战略新兴板;如果不能A股上市,则选择海外;如果五年内无法上市,京东集团兜底回购。

根据天眼查,京东数科的A轮融资金额66.5亿元,红杉资本、嘉实投资、中国太平等机构领投。

据报道,如果从2016年1月份往后推5年计算的话,那就是2021年1月对赌协议到期,如果京东数科没有在指定的时间完成合格的IPO,那么京东集团需要花363.66亿元回购京东数科的股权。

除此之外,京东数科的2000亿估值也可能缩水。当前,市场给金融公司估值远远低于科技公司。据WEMONEY研究室数据,境外上市国内互联网公司平均市盈率在5倍左右,而传统互联网科技公司市盈率均值逾60倍。

2018年11月,京东金融在提出"去金融化"的口号之后更名为京东数科。

经济日报曾发文称,少数持牌金融控股公司"改名"硬往数字科技等概念"蹭",想贴上数字科技的标签,难免有妄图游离于金融控股公司监管办法之外的嫌疑,甚至还意图要享受真正科技企业上市才有的"市梦率",从而获得高估值、高股价、高融资额。

中国人民大学金融科技研究所高级研究员蔡凯龙指出,监管的表态,长远来看,众多金融科技公司估值都将受到影响。他认为,金融科技行业将回归理性估值,一旦恢复到理性空间,也减少了上市后再高台跳水的风险。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。