内容摘要

核心观点

经济向好带动财政收入持续回升,决算大概率超收;年末集中支出判断兑现,支出显著提速,但较预算目标仍有距离;财政政策逐步正常化,今年减支超收腾挪政策空间概率较高,结转结余资金可用于补充预算稳定调节基金等,为未来留力。

10月财政收入:经济向好,收入回升

1-10月,一般公共预算收入增速-5.5%,前值-6.4%,10月,一般公共预算收入当月同比2.97%,前值4.5%。经济回归常态,税收回升带动财政收入增长,10月税收收入同比11.2%,前值8.2%,10月经济数据表现良好,出口及地产带来的经济景气提升经济活跃度,带动增值税改善,10月工业企业盈利转正在即、调查失业率稳步下行、居民收入持续修复,由此带来的是个人所得税和企业所得税显著改善。

10月财政支出:年末花钱,支出提速

1-10月,一般公共预算支出同比-0.6%,前值-1.9%。10月一般公共预算支出同比19.03%,前值-1.1%。年末集中花钱,财政支出提速。我们在此前《关注Q4财政集中花钱特征》报告中提出今年Q4财政将显示出显著的财政年末集中花钱特征,10月财政支出环比回升20个百分点已有体现,但仍有部分领域支出进度较慢,根据预算安排,教育、科技、文体传媒、环保、城乡社区和农林水未来两个月仍需落实预算资金安排的24.86%、37.07%、31.59%、43.21%、40.29%和25.19%。考虑财政支出增速较预算目标仍有距离,我们预计今年一般公共预算支出增速可能不及预算目标,支出结余资金可用于填补预算稳定调节基金,用于未来平衡预算。

财政进入正常化,政策留力腾空间?

经济数据逐步回归常态,因为疫情而实施的扩张性财政政策逐步开启正常化路径,我们认为,2020年不论是一般公共预算还是政府性基金预算,均有较大可能出现减支超收特征,腾挪政策空间为未来留力。一方面,近年来实际赤字与预算赤字规模之差持续走高,2020年财政预估的实际赤字为67000亿元左右,截至今年10月实际赤字仅30906亿元,还未超过预算赤字规模,可以侧面印证财政留力的意图。

另一方面,2020年为应对疫情,财政子弹“几乎打光”,近3万亿调入资金及结转结余资金是历史新高,中央预算稳定调节基金的“余粮”全部调入。我们认为,财政减支增收预留结转资金的概率较高,根据我们估计,一般公共预算每超收减支1%将带来4000亿以上的结余资金。

政府性基金:卖地支撑收入,支出进度较慢

1-10月全国政府性基金收入同比4.1%,前值3.8%,国有土地使用权出让收入同比10.1%,前值10.3%。10月全国政府性基金收入当月同比5.6%。可以看到卖地收入仍有韧性,带动政府性基金收入持续回升,我们认为地产政策的调整是结构性的,短期对地产数据扰动有限,预计后续拿地收入仍有韧性,可支撑收入回升。

1-10月全国政府性基金支出同比24.7%,前值26.6%,其中国有土地使用权出让收入相关支出同比-8.4%,前值-8.3%。10月全国政府性基金支出当月同比7.59%。可以看到政府性基金支出增速较预算目标仍有较大距离,回升不及预期,一方面是今年财政债务性融资占比较大,导致资金运作速率和下沉速率相对较慢,出现一定财政存款淤积;另一方面是专项债政策调整带来摩擦成本,拖累支出进度。

专项债:规范发行,关注风险,2021年新增规模调降

财政回归正常化,地方政府债务风险值得关注,财库〔2020〕36号文《关于进一步做好地方政府债券发行工作的意见》重点强调两方面问题:1、提升财政资金下沉速率,改善财政存款淤积问题;2、防范债务风险,避免项目“烂尾”。综合考虑,我们预计2021年新增专项债规模为26000亿元,较2020年回调。

风险提示

一般公共预算收入不及预期;财政政策落地不及预期;经济超预期下行

正 文

财政数据热力图

一般公共预算:经济回归常态,财政可能留力

经济回归常态,税收持续回升

数据:财政收入延续回升,消费税、增值税等主要税种保持高增。

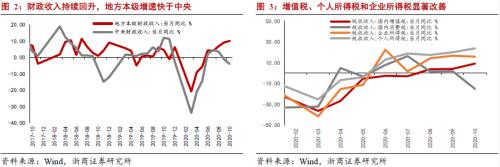

1-10月,一般公共预算收入增速-5.5%,前值-6.4%,已经较为接近全年预算安排增速-5.3%。其中,1-10月税收收入增速为-4.6%,增值税、消费税、个人所得税和企业所得税增速分别为-11.4%、-5.6%、8.8%、-2.2%。

10月,一般公共预算收入当月同比2.97%,前值4.5%。其中10月税收收入同比11.2%,前值8.2%,增值税、消费税、个人所得税和企业所得税的当月同比为9.1%、-15.2%、23.7%和15.7%,前值4.0%、1.9%、19.9%和16.6%。

经济回归常态,税收回升带动财政收入增长。得益于疫情的有效防控,后疫情时代,以国内大循环为基础、国内国际双循环相互促进的新发展格局带动经济快速修复,Q3实际GDP同比已经达到4.9%,我们预计Q4经济将回升至疫情前水平,实际GDP增速达到6%左右。10月经济数据表现良好,出口及地产带来的经济景气提升经济活跃度,带动增值税改善,长假及购物节效应带动消费数据回升,推升消费税增速,10月工业企业盈利转正在即、调查失业率稳步下行、居民收入持续修复,由此带来的是个人所得税和企业所得税显著改善。

换一个角度,一般来讲经济活跃对地方政府的财政收入改善更加明显,7月以来,地方本级财政收入增速开始超过中央,快速回升,10月当月同比已达到10.1%。

我们预计,后续经济景气的延续性决定了财政收入增速稳步回升,有较大概率超收。

财政支出提速,凸现Q4集中花钱特征

数据走势:支出增速提升,预算内基建、教育等支出加速。

1-10月,一般公共预算支出同比-0.6%,前值-1.9%。支出结构方面,1-10月,教育、科技、文体传媒、医疗卫生、社保就业、环保、城乡社区、农林水和交通运输分别完成预算安排的75.14%、62.93%、68.41%、85.05%、5.13%、56.79%、59.71%、74.81%和81.41%。此外,10月,一般公共预算支出同比19.03%,前值-1.1%。

财政Q4大概率出现集中花钱特征。我们在此前《关注Q4财政集中花钱特征》报告中提出今年Q4财政将显示出显著的财政年末集中花钱特征,根据1-9月数据和预算安排推算,Q4一般公共预算支出同比需保持在20.6%方可落实预算,10月财政支出同比19.03%,已有体现。结构方面,为应对疫情并落实六稳、六保任务,前期财政资金更多集中于卫生健康和社保就业方面,前10月支出已落实85%以上,相比之下,教育、科技、预算内基建等支出进度较慢,随着经济回归常态,财政政策开始正常化,科教、基建等领域支出将适当加速,根据预算安排,教育、科技、文体传媒、环保、城乡社区、农林水和交通运输等领域11月、12月需完成预算的24.86%、37.07%、31.59%、43.21%、40.29%、25.19%和18.59%。

总体来看,我们认为,财政Q4将表现出集中花钱特征,预算内基建支出加速也有助于基建投资的回升。

财政进入正常化,政策留力腾空间?

经济回归常态,财政进入正常化。疫情冲击之下,政府工作报告要求积极的财政政策要更加积极有为,今年以来动用了一系列财政政策工具,提高赤字率、发行特别国债、大规模减税降费、专项债扩围加码等均有体现。随着疫情可控、复工复产推进和经济回归常态,基本完成年内任务目标后,财政政策进入正常化符合预判。我们认为,财政重在量力而行,因疫情透支的财政政策空间也需要补足,如何安排资金腾出政策空间值得关注。我们认为,2020年一般公共预算可能出现超收减支特征,即收入超过-5.3%的预算安排,而支出达不到3.8%的预算目标,由此形成部分结余的财政资金,用于腾挪政策空间,为2021年留力。

财政支出能否低于预算目标?根据历史经验,一般情况下,实际支出增速均高于预算安排增速,在特殊年份出现过政府性基金实际支出不及预算目标的情况。考虑Q4需支出的资金体量较大,我们认为2020年存在一般公共预算实际支出低于目标的可能,如何理解?《新预算法》对此有两种解释,其一是财政短收,并无法通过发债(限额内)、资金调入等方式递补收入,财政纪律要求收支平衡,支出被动缩减;其二,体现财政资金使用效率。各级一般公共预算年度执行中厉行节约、节约开支,造成本级预算支出实际执行数小于预算总支出的,不属于预算调整的情形。可以看到,财政支出可以低于预算目标,并且支出节余资金将纳入中央或地方预算稳定调节基金。

实际赤字增长较慢,财政可能留力明年。2015年起,财政实际赤字与预算赤字之差不断扩大,需要大量的调入资金和结转结余资金平衡预算,根据2020年预算安排,预算赤字规模37600亿元,调入资金及结转结余资金达到近3万亿元,这意味着预算安排的实际赤字将达到67000亿元。事实上,1-10月财政实际赤字规模仅累计达到30906亿元,结合前文分析,实际赤字累计较慢与“财政支出慢、收入修复快”密切相关,可以侧面印证财政预留政策空间的思路。

另一方面,2020年为应对疫情,财政子弹“几乎打光”,近3万亿调入资金及结转结余资金是历史新高,2020年几乎将中央预算稳定调节基金的“余粮”全部调入。我们认为,在年内目标基本完成的背景下,考虑财政持续性,财政减支增收预留结转资金的概率较高,根据我们估计,一般公共预算每超收减支1%将带来4000亿以上的结余资金,可用于补充预算稳定调节基金,我们提示关注后续财政收支增速的变化,可以粗略计算出财政留力空间。

政府性基金预算:卖地收入高增,年末集中支出

1-10月全国政府性基金收入同比4.1%,前值3.8%,国有土地使用权出让收入同比10.1%,前值10.3%。10月全国政府性基金收入当月同比5.6%。10月地方政府债券(以下称地方债)发行4429亿元,其中,新增债券1899亿元,再融资债券2530亿元。

卖地收入仍有韧性,带动政府性基金超收。一般地方政府下半年供地较少,叠加Q3起地产政策边际变动对房企拿地的影响,前期市场担心拿地数据可能大幅走弱。我们认为在经济回升过程中地产政策逐步正常化(边际收紧)是合理的,近期政策调整是结构性的,围绕着坚持房住不炒的政策核心,在打压投机性需求、防范潜在风险等方面“紧”,在保障无房家庭、积极吸纳高技术劳动力等方面“松”,不能理解为全面收紧,也无需过度担心短期政策对拿地积极形成大幅冲击,10月各项地产数据保持韧性已有印证,土地出让收入高增也有反映。我们预计后续土地出让收入增速仍将保持一定韧性。

1-10月全国政府性基金支出同比24.7%,前值26.6%,其中国有土地使用权出让收入相关支出同比-8.4%,前值-8.3%。

政府性基金支出回升不及预期,一方面是财政通过发债方式补充收入、进行支出,导致资金运作速率和下沉速率相对较慢,影响支出速度;另一方面是7月财政部印发财预〔2020〕94号文,严禁新增专项债违规使用,允许专项债调整资金用途,在9月底前完成项目报批即可,此举带来摩擦成本,拖累支出进度。

综合来看,我们认为,今年地方政府性基金可能出现显著的超收减支,在土地出让收入的支撑下地方政府性基金收入大概率能较预算安排超收5个百分点,同时支出可能无法满足预算目标,根据推算,11、12月当月同比需达到78% ,政府性基金支出增速才能完成预算。政府性基金超收减支带来的资金结余,可用于调入一般公共预算或者结转下一年使用,有助于腾挪政策空间。

专项债:规范发行,关注风险,2021年规模调降

后疫情时代,财政政策行稳致远。在财政政策效果辅助下,2020年中国经济领先性回升,料将成为全球唯一正增长经济体。经济回暖带来的是前期宽松政策的逐步退出和正常化,财政也是如此。2020年为应对疫情,财政大幅提升新增专项债发行规模达到37500亿元,全年发行地方政府专项债及一般债(考虑再融资)超过6万亿元,政府加杠杆一定程度上对冲了疫情带来的负面冲击,但也留下潜在的债务风险。当前我国逐步进入后疫情时代,财政政策秉持行稳致远的政策基调,地方政府债务风险需提升关注度。

2020年11月11日,财政部发布财库〔2020〕36号文《关于进一步做好地方政府债券发行工作的意见》(下称《意见》),我们认为有以下2点值得关注:

1、提升财政资金下沉速率,改善财政存款淤积问题。《意见》要求地方政府需合理安排发债工作,既要保障项目建设需要,又要避免债券资金长期滞留国库,对预算拟安排新增债券资金的项目,或拟发行再融资债券偿还的到期地方债,可通过先行调度库款的办法支付项目资金或还本资金,发行地方债后及时回补库款。今年以来财政存款淤积与财政债务性资金下沉效率缓慢有重要关联,此举有利于提升资金下沉速度,改善财政存款淤积问题,提升支出效率。

2、防范债务风险,避免项目“烂尾”。在财政回归正常化过程中,地方政府专项债的潜在风险关注度提升,《意见》从三个角度提出防范债务风险的思路。其一,专项债发行时需加强对项目的评估,切实保障项目治理。其二,《意见》要求应当保障专项债券期限与项目期限相匹配,新增专项债券到期后原则上由地方政府安排政府性基金收入、专项收入偿还,债券与项目期限不匹配的允许在同一项目周期内接续发行,再融资专项债券期限原则上与同一项目剩余期限相匹配。我们认为此举旨在保证项目持续建设,避免出现“烂尾”,进而导致专项债出现无法兑付情况。其三,《意见》要求强化专项债券项目的全过程管理,对专项债券项目“借、用、管、还”实行逐笔监控,确保到期偿债、严防偿付风险。

我们认为,上述举措能解决债券项目期限错配、项目资金监测等问题,但当下部分省市仍存在专项债资金与项目不匹配的现象,未来能否通过更进一步的政策约束,保障专项债资金和项目一一对应,实现专项债资金与对应项目专款专用,仍需关注。

展望2021年,财政强调严守纪律、防范债务风险,我们预计新增专项债规模为26000亿元,较2020年显著回调。首先,2020年疫情的特殊性导致新增专项债增长较多,2021年经济、政策回归常态,新增专项债规模自然回调。其二,2015至2020年,新增专项债规模从1000亿元逐年增加到3.75万亿元,前期发行的专项债逐步到期,2021年起债券到期规模较2020年显著增加,为保证项目持续推进,我们认为再融资债将相应增多,在债务发行总规模相对稳定的情况下,新发专项债规模将适当下调。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。