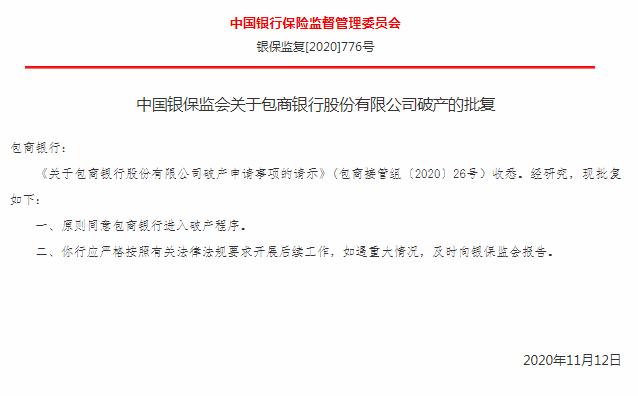

银保监会消息,原则同意包商银行进入破产程序。该行应严格按照有关法律法规要求开展后续工作,如遇重大情况,及时向银保监会报告。

史上第一家!包商银行65亿元二级债全额减记

近日,包商银行在中国货币网上披露称,人民银行和银保监会认定该行已经发生“无法生存触发事件”,因此,该行对已发行的65亿元二级资本债券本金实施全额减记,并对任何尚未支付的累计应付利息(总计5.86亿元)不再支付。

据了解,包商银行是历史上第一家触发二级债减记条款的银行。

市场曾预期触发减记条款

根据人民银行和银保监会的通知,两部门在接管包商银行期间,经清产核资,确认包商银行已经严重资不抵债,无法生存,根据《商业银行资本管理办法(试行)》等规定,人民银行和银保监会认定包商银行已经发生“无法生存触发事件”。

商业银行二级资本债,是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券,它是目前我国商业银行补充二级资本的重要工具。

通常情况下,银行在发行二级资本债的募集说明书中会有会有一条减记条款,具体内容是,当无法生存触发事件发生时,发行人有权在无需获得债券持有人同意的情况下,在其他一级资本工具全部减记或转股后,将本期债券的本金进行部分或全部减记。

值得注意的是,减记部分不可恢复,减记部分尚未支付的累积应付利息亦将不再支付。触发事件发生日后两个工作日内,银行将就触发事件的具体情况、本期债券将被减记的金额、减记金额的计算方式、减记的执行日以及减记执行程序予以公告 。

招联金融首席研究员董希淼对记者表示,其实市场对于包商银行触发二级资本债减记条款早有预期,这也是符合《商业银行资本管理办法》中对于资本二级资本债发行的有关规定。

对于此次事件所造成的影响,董希淼认为:第一,会给投资人/机构带来观念上的改变,即“资本工具是投资不是负债”;第二,原来投资资本工具主要在银行机构之间,这并没有起到风险分散和转移作用,这次事件发生之后,银行的资本工具投资主体会更加多元,会有更多银行体系外的机构参与到银行资本工具的投资中来。

天眼查显示,包商银行股份有限公司于1998年12月16日在内蒙古自治区工商行政管理局登记成立。法定代表人李镇西,公司经营范围包括许可经营项目:吸收公众存款;发放短期、中期等。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。