投资要点

权益市场

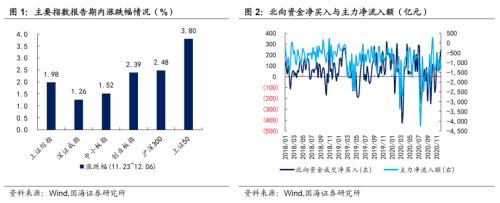

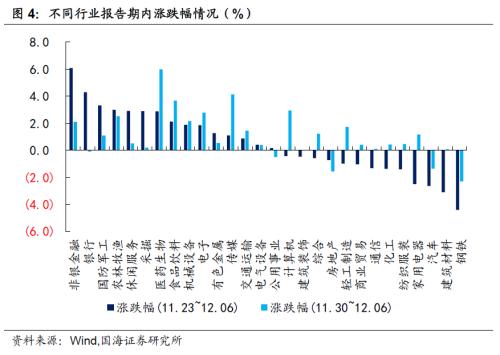

报告期内(2020.11.23-2020.12.06),权益市场震荡上行,其中上证50涨幅最大。北向资金成交净流入额为413.91亿元,较上期多流入266.67亿元。细分来看,按照行业分类,报告期内非银金融(6.09%)、银行(4.30%)、国防军工(3.32%)、农林牧渔(3.00%)、休闲服务(2.92%)涨跌幅靠前;纺织服装(-1.41%)、家用电器(-2.51%)、汽车(-2.64%)、建筑材料(-3.11%)、钢铁(-4.41%)涨跌幅靠后。

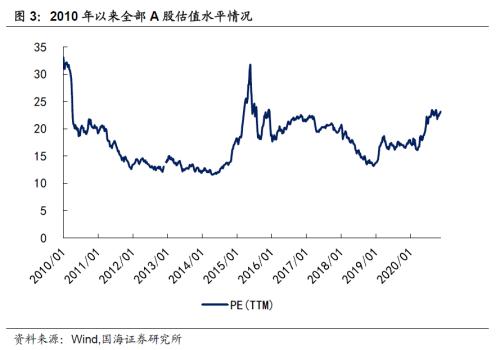

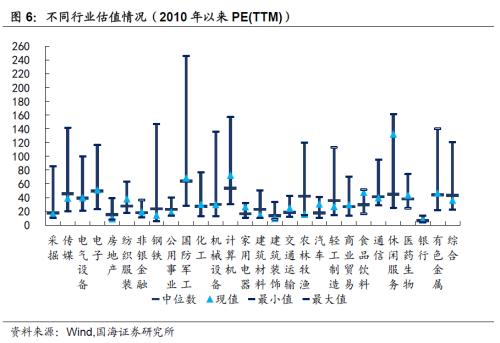

市场整体估值有所回升,截至12月4日,全市场PE(TTM)为23.14倍。行业估值方面,采掘、房地产、钢铁、公用事业、机械设备、建筑材料、建筑装饰、农林牧渔、轻工制造等行业的估值水平仍位于2010年以来PE估值的中位数下方,而其他行业则仍然在中位数及以上水平。

转债二级市场

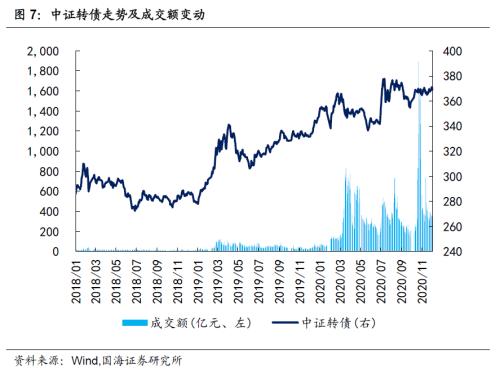

报告期内(2020.11.23-2020.12.06),转债市场整体小幅上涨。转债成交继续回落。转债累计成交额3,500亿元,日均成交额350.01亿元。

存量转债方面,截至12月4日,存量公募可转债共计321只,转债总余额为人民币4,691.75亿元。个券表现涨跌互现,其中涨幅前五分别是紫金转债(43.64%)、上机转债(40.06%)、华海转债(25.01%)、永兴转债(24.26%)、汽模转2(22.16%)。

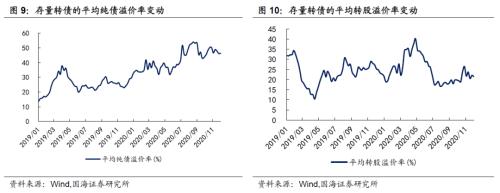

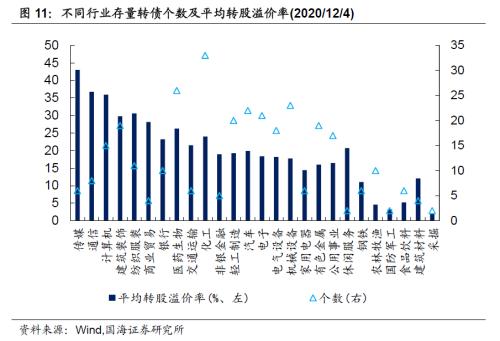

报告期内,转债市场整体的纯债溢价率小幅下跌,而转股溢价率则有所上升。截至2020年12月4日,转债市场平均纯债溢价率为46.28%,上期为47.71%;平均转股溢价率为21.49%,上期为20.52%。行业方面,位居首位的是传媒(43.04%),采掘(2.07%)的平均转股溢价率最低。

转债一级发行

报告期内,有13只转债发布发行公告,共有11只新券上市。统计转债发行预案,目前有24家转债已通过证监会核准但尚未发行,有21家已通过发审委审核,合计45家,总规模913.93亿元。

基金持仓跟踪

截至2020年三季度末,基金持有转债市值1505.15亿元,环比上涨20.49%,占转债市场比重为29.48%,环比提升了2.69%。基金重仓可转债中,持有家数前三转债分别是浦发转债、光大转债、苏银转债;持有市值前三转债也分别是浦发转债、光大转债和苏银转债。从2020/06/30到2020/9/30,基金持有数量占存量比重提升最多的是红相转债(68.69%)、天目转债(67.73%)、永高转债(60.13%);而下降最多的是一心转债(-37.42%)、常汽转债(-32.68%)、众信转债(-21.84%)。

风险提示

第一,权益市场走高后大幅回落;第二,货币政策发生不利变化。

报告正文

1、二级市场概况

1.1

权益市场

报告期内(2020.11.23-2020.12.06),权益市场震荡上行,其中上证50涨幅最大。截至12月4日收盘,上证综指上涨1.98%,报收3,445点;深证成指上涨1.26%,报收14,027点;创业板指上涨2.39%,报收2,731点;上证50上涨3.80%,报收3,542点。报告期内,沪深两市主力资金累计净流出2,078.36亿元,较上期少流出229.59亿元;北向资金成交净流入额为413.91亿元,较上期多流入266.67亿元。

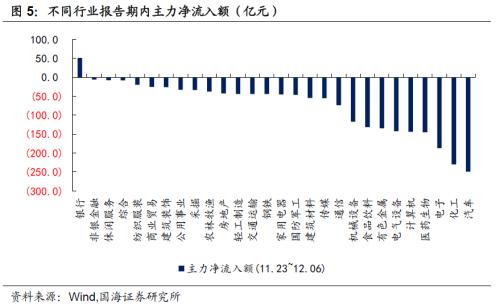

细分来看,按照行业分类,报告期内非银金融(6.09%)、银行(4.30%)、国防军工(3.32%)、农林牧渔(3.00%)、休闲服务(2.92%)涨跌幅靠前;纺织服装(-1.41%)、家用电器(-2.51%)、汽车(-2.64%)、建筑材料(-3.11%)、钢铁(-4.41%)涨跌幅靠后。而报告期内主力净流入额靠前的行业为银行、非银金融行业。

市场整体估值有所回升,截至12月4日,全市场PE(TTM)为23.14倍。行业估值方面,采掘、房地产、钢铁、公用事业、机械设备、建筑材料、建筑装饰、农林牧渔、轻工制造等行业的估值水平仍位于2010年以来PE估值的中位数下方,而其他行业则仍然在中位数及以上水平。

1.2

转债市场

报告期内(2020.11.23-2020.12.06),转债市场小幅上涨。其中,中证转债上涨0.82%,报收369点;上证转债上涨1.03%,报收329点;深证转债上涨0.36%,报收264点。报告期内,转债成交继续回落,转债累计成交额3,500亿元,日均成交额350.01亿元。

存量转债方面,截至12月04日,存量公募可转债共计321只,转债总余额为人民币4,691.75亿元。其中有310只债券收盘价格大于等于100元的发行面值。票面价格最高的为英科转债,收于1,268.84元;票面价格最低为亚药转债,收于72.05元。

个券表现涨跌互现。有169只转债价格上涨,其中涨幅前五分别是紫金转债(43.64%)、上机转债(40.06%)、华海转债(25.01%)、永兴转债(24.26%)、汽模转2(22.16%);有152只转债价格下跌,其中跌幅前五分别是永鼎转债(-21.20%)、文灿转债(-14.59%)、常汽转债(-9.75%)、裕同转债(-9.75%)、桐20转债(-9.67%)。

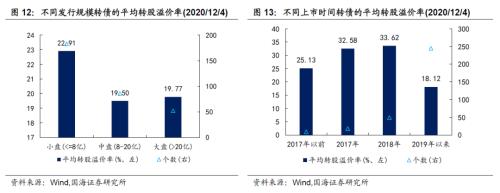

报告期内,转债市场整体的纯债溢价率小幅下跌,而转股溢价率则有所上升。截至2020年12月4日,转债市场平均纯债溢价率为46.28%,上期为47.71%;平均转股溢价率为21.49%,上期为20.52%。行业方面,位居首位的是传媒(43.04%),采掘(2.07%)的平均转股溢价率最低。相对而言,小盘转债的平均转股溢价率最高,为22.91%。2019年以来上市的转债转股溢价率水平仍然显著低于老券,目前平均转股溢价率为18.12%。

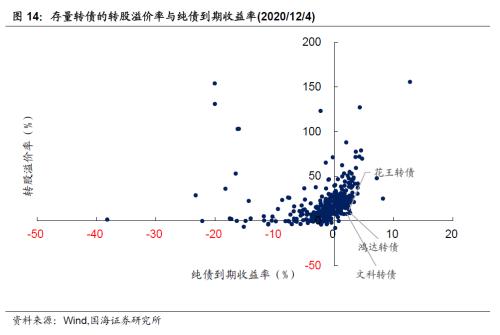

目前,大部分存量转债的转股溢价率水平分布在0%-50%,纯债到期收益率分布在-5%-3%。不考虑正股基本面,单纯考虑转债性价比(转股溢价率低于15%,纯债到期收益率高于2%),截至12月4日,有花王转债(12.29%、2.52%)、鸿达转债(8.87%、2.71%)、文科转债(7.82%、2.13%)满足要求。

2、一级市场概况

2.1

发行与上市

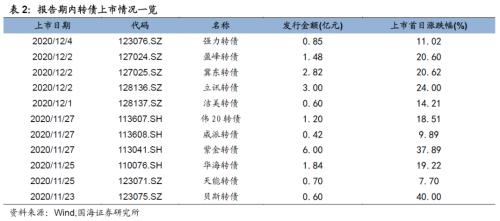

报告期内,有13只转债发布发行公告,其中发行规模较大的有TCL定转2(2020年11月30日网下定向发行,发行规模为26.00亿元)、福20转债(2020年12月1日网上发行,发行规模为17.00亿元);共有11只新券上市。

2.2

待上市情况

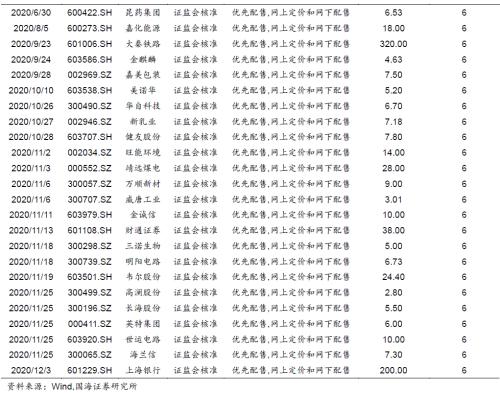

统计转债发行预案,目前有21家转债已通过证监会核准但尚未发行,有24家已通过发审委审核,合计45家,总规模913.93亿元。

3、基金持仓跟踪

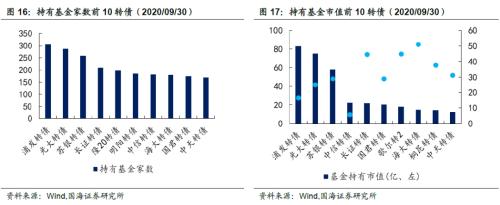

截至2020年三季度末,基金持有转债市值1505.15亿元,环比上涨20.49%,占转债市场比重为29.48%,环比提升了2.69%。基金重仓可转债中,持有家数前三转债分别是浦发转债、光大转债、苏银转债;持有市值前三转债也分别是浦发转债、光大转债和苏银转债。

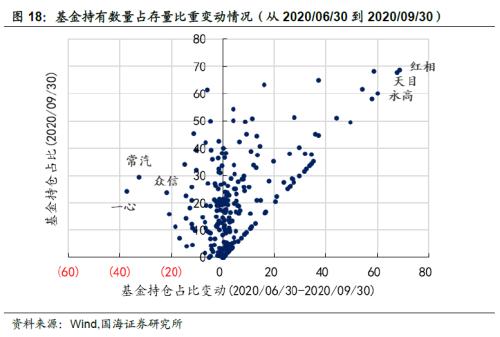

从2020/06/30到2020/09/30,基金持有数量占存量比重提升最多的是红相转债(68.69%)、天目转债(67.73%)、永高转债(60.13%);而下降最多的是一心转债(-37.42%)、常汽转债(-32.68%)、众信转债(-21.84%)。

风险提示:权益市场走高后大幅回落;第二,货币政策发生不利变化。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。