在10月出现季节性回落后,11月新增社融大幅反弹了,从1.4万亿提高到2.1万亿,比去年同期多增了1406亿。永煤事件让市场对这个月的社融并没有抱太大的期望,但最终的结果似乎比市场想象中的要强一些。

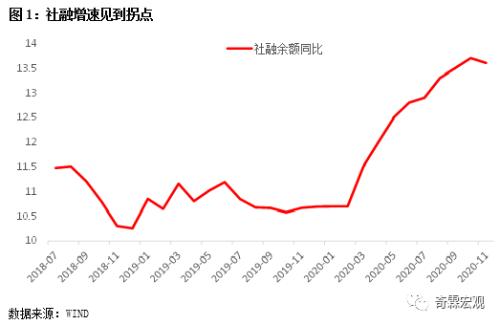

从增速看,存量社融同比增长13.6%,上个月是13.7%,社融增速在今年出现了首次下降,市场一直关注的社融拐点终于出现了。

11月政府债券净融资4000亿元,虽说比10月的政府债券净融资少了931亿,但和去年同期相比,仍然多增2284亿元,对社融数据超预期起到了一些作用。

不过可以确定的是,明年政府债券肯定对社融是拖累的了。今年为了对抗疫情,财政很积极,有3.75万亿新增专项债额度,还有3.6%的赤字率对应的新增3.6万亿的国债+一般债额度,以及1万亿特别国债。明年特别国债肯定没有了,赤字率估计也会压在3%附近,新增专项债额度大概率在3-3.5万亿之间,政府债券新增净融资预计比今年少2万亿左右。

在分析信贷之前,先来看社融的其它几个分项。

企业债券净融资862亿元,2019年2月以来的最低水平。无论是同比还是环比,都是大幅下降的,同比少了2468亿元,环比也少了1669亿元。

导致企业债券净融资急剧萎缩的原因,大家都很清楚,就是11月AAA国企债券的违约风波,重创了债券市场对国企刚兑的信仰。即使理财规模在扩张,收益率在下行,对信用债有很强的配置需求,但奈何不过高评级国企债券违约所引发的打破刚兑预期,风险偏好收缩,并向一级市场传导,不少企业推迟甚至是取消发行信用债。

事后在各方维稳信用债市场的努力下,市场情绪开始缓和,违约风波的短期影响逐渐弱化。国务院金稳会召开会议要求提高政治站位,切实履行责任,秉持“零容忍”态度。部分地方政府也出来喊话,比如山西、河北和陕西国资委均表态会确保省属国企债券的兑付。违约主体也逐步寻找化解方案。

这些努力取得了成效。信用债净融资规模在经历两周的大幅萎缩后,在12月第一周快回到0了。近期央行投放流动性也平复了市场紧张的情绪,尤其是月底MLF的投放,给了市场一直缺的中长期负债,并改善了市场对资金面的预期,从R007和DR007之间的息差看,流动性分层也得到缓解。此前收益率持续上行的同业存单压力也下降了,出现了20BP左右的降幅。

展望明年,为了怕信用扩张从实体溢出来,未来货币供应会向反映潜在增速的名义GDP增速靠拢,名义的潜在增速差不多在9%附近,2021年的社融增速可能在10%-11%之间,和今年相比低了2-3个百分点左右。加之资管新规的过渡期到期,期限匹配和净值型的要求,低评级和长久期的债券发行难度增加,再融资压力上升。金融监管对影子银行的高压也会维持,刚兑打破可能会更加常态化,这也会影响到一级市场的信用债发行。

再来看非标。11月非标净融资-2044亿元,虽说比10月的-2138亿元有些缓和,但和去年同期相比,仍然是多减了982亿元,继续拖累社融。

10月信托净融资环比小幅改善的趋势没能延续,11月信托净融资又大幅降到了-1387亿元,它同时也是2018年7月以来的最低水平。

一方面是信托发行继续受限制,融资类信托压降的压力非常大。融资类信托9月余额是5.9万亿,去年底是5.8万亿,监管希望融资类信托能压降1万亿。

另一方面,在融资类信托压降的时候,信托产品的到期量却持续攀升,从10月的1223亿到11月的1659亿。12月信托到期量更是高达2346亿,可以预计,12月信托净融资规模会继续大幅萎缩。

往更长的时间看,信托贷款增量也很难给力。出口很强势,经济内生性的动力增强,根本就没必要放松对信托的监管,继续为地产和基建输血。因此,政策大概率会继续收紧。

再往大一点说,打破刚兑是趋势的,只不过在实际操作中,会在打破刚兑和防风险之间做个平衡,稳步推进,步子不会迈得太大,在刚兑打破的进程当中,后续信托产品发行难度预计会进一步增加。

提高主动管理能力,回归本源,做好财富管理,向金融市场转型可以说是信托转型的唯一出路。

再来看信贷数据。11月新增人民币贷款1.43万亿,同比多增了456亿元。从量上看并没有很大亮点,亮点仍然是结构,信贷长期化的趋势还在延续。

居民中长期贷款新增5049亿元,同比多增360亿元。企业中长期贷款新增5887亿元,同比多增1681亿元。对比来看,居民和企业部门的短期贷款分别新增2486亿元和734亿元,分别同比多增344亿元和少增900亿元。

企业信贷中长期化,和制造业投资需求恢复有关。除了政策引导加大对制造业发放中长期贷款外,内外需稳步复苏,使得不少企业开足马力生产,也满足不了订单需求。11月官方制造业PMI的分项指数显示,当前经济处于主动补库存阶段,企业主动增加资本开支的意愿增强,这也和持续回升的M1同比增速相匹配。

新增居民中长期贷款,和10月的4059亿元相比,继续回升。主要是前期地产销售的滞后,因为商品房成交到住房抵押贷款发放,中间是有1-3月的时间差的。10月和11月的地产销售不差,这意味着后面一两个月居民中长期贷款也不会明显缩量。

目前对房企融资的监管还是很紧的,开发商越来越依靠销售回款,房地产销售回款占整个房企资金来源的比例到了50%以上。这么强的居民中长期信贷,能够缓解开发商的燃眉之急,因此也就没有必要担心,地产融资政策收紧后,房地产投资会出现断崖式下跌,至少目前来看是不会的。

10月居民短期贷款只有272亿,11月大幅回升到了2486亿元,和去年同期相比也多增了344亿元,主要是靠双“11”的带动。双“11”销售火爆也体现出随着经济的好转,尤其是出口产业链好转对就业的拉动让居民部门资产负债表逐步修复。

在10月的短暂回落后,11月M2增速回升了0.2个百分点,同比增长10.7%。最主要的原因是,财政资金投放加快,10月财政存款增加了9000亿元,而11月减少了1857亿元。从近期沥青价格的表现来看,基建似乎也有回暖的迹象,12月的财政支出也将进一步发力。

和M2相比,M1同比改善幅度更大,也更值得关注。11月M1同比增长10.0%,连续第二个月出现1个百分点左右的回升。除了房地产销售好转外,我们认为更重要的原因是,经济内生性恢复的动力增强后,企业开始主动补库存,企业的资本开支意愿也在回升,企业存款逐步活期化。据此可以预计,制造业投资将是下一阶段经济回升的支持力量。

从未来的趋势看,信用的拐点肯定是出现了。这点市场分歧也不大,都知道今年这么高的社融是特殊时点的特殊政策推动的。明年要控杠杆,疫情对经济的影响小了,货币政策也要回归正常,无论是社融13.6%的增速还是M2 10.7%的增速都是不可持续的。

但不确定的是社融增速的“顶”长什么样。如果社融的顶是“尖顶”,后续社融出现了快速的坠落,那显然要抓紧布局利率债,利空股票。近期的市场表现好像有这种预期,债券市场表现较好(当然也有央行货币宽松稳定金融市场的原因),前期强势的周期股开始明显下跌,但大宗商品的表现无论是铜、油、螺纹钢、焦煤焦炭都还是很强的,只能说明是市场的预期不好了,大家可能觉得社融的顶是“尖顶”。

但我们认为社融的顶有可能是“圆顶”。虽然政策在挤泡沫,加强房地产调控,堵影子银行,财政调节的力度也会减弱,但市场不能低估的是顺周期的力量。无论疫苗能否有效,明年全球经济大概率就是主动补库存周期,在这一背景下,经济内生恢复的动力有可能会超预期。虽然基建地产弱,但不代表出口、制造业、消费也会跟着弱。

这也许意味着经济对信贷的边际变化也不会那么敏感,执着于过去旧的框架并不可取。如果说社融增速下降对经济的冲击没那么大的话,货币政策对社融下降的容忍度也会提高。

简单来说,就是社融下降后,如果经济基本面受到的影响没那么大,货币不会很快转松。

全球补库存的趋势,意味着制造业投资也不会弱,经济内生的融资需求是恢复的,有内生的融资需求回升的动力做底子,社融也不会因政策退出或收紧就出现明显地、大幅度地收缩。所以,社融有可能是圆顶。

无论如何,这有可能导致社融的拐点向利率的拐点传导效应要比想象中的要长。社融见顶后利率见顶是结果,但前提是投资者得熬过这样一个过程,而难熬的过程也会被拉长。

对投资者而言,更需要关注的是全球补库周期导致政策层对土地-地产-基建产业链(新基建除外)的压制,以及背后摇摇欲坠的刚兑融资结构。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。