报告正文

事件央行公布2020年11月金融数据:(1)新增人民币贷款14300亿元,市场预期13600亿元,前值6898亿元。(2)社会融资规模21300亿元,市场预期19800亿元,前值14173亿元。(3)M2同比10.7%,市场预期10.6%,前值10.5%;M1同比10.0%,前值9.1%。

点评

1

信贷投放趋缓,但整体不弱

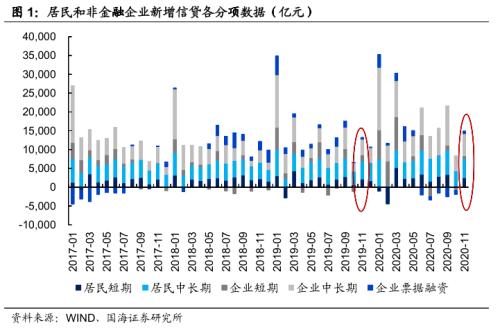

11月份新增信贷1.43万亿元,同比多增456亿元,略超市场预期。从历史的信贷数据来看,11月份通常是信贷投放的高峰期。从同比变化来看,居民端和企业端分别同比多增703亿元、1018亿元,银行整体的信贷投放仍然不弱。

具体来看,企业端方面,企业短期信贷增加734亿元,同比少增909亿元;企业中长期贷款增加5,887亿元,同比多增1,681亿元,但同比增幅却是3月份以来的最低值。这表明,在国内经济逐步复苏的状态下,制造业的长期信贷需求仍然旺盛,但银行整体的信贷投放节奏也的确在放缓。

居民端方面,受益于双11集中消费的刺激,居民短期贷款同比变化,由上个月的负值转正,同比多增了344亿元。而居民中长期贷款新增5,049亿元,同比多增360亿元,但增幅创6月份以来新低,这与近期房地产销售面积同比增速放缓相一致。

2

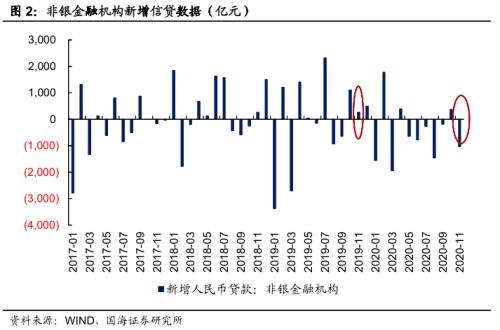

表外非标+企业债发行拖累社融增量

11月社会融资规模增量为2.13万亿元,比上年同期多增1406亿元,同比增幅趋缓,主要受企业债券发行拖累。因永煤债违约事件的冲击,信用债取消发行频发,部分地区和部分行业信用债发行甚至一度呈停滞状态,进而使得企业债券融资同比多减2468亿元。不过,直接融资方面的股票融资,本月仍同比多增了247亿元。

政府债券方面,虽然10月底地方专项债发行完毕,但来自国债发行贡献,本月政府债券新增4,000亿元,同比仍多增2,284亿元。

非标融资方面,11月份非标融资减少2044亿,同比多减981亿,也在一定程度上对社融造成了拖累。具体来看,委托贷款减少31亿元,同比少减928亿元;信托贷款减少1387亿元,同比多减714亿元,主要因地产融资政策收紧叠加信托产品到期高峰。而未贴现的银行承兑汇票减少626亿元,同比多减1196亿元,结合票据融资同比多增可以看出,主要是表外资金在向表内回流。

3

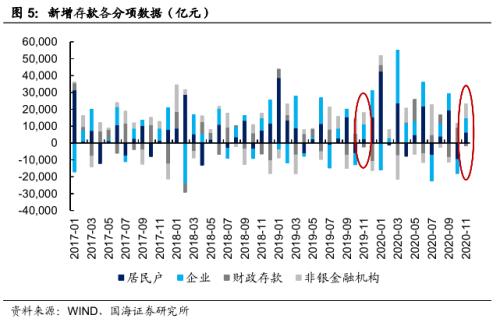

财政存款减少,非银存款增加

11月份人民币存款增加2.1万亿元,同比多增7933亿元。其中,居民存款增加6334亿元,同比多增3868亿元;企业存款增加8483亿元,同比少增173亿元;而非银行业金融机构存款增加8516亿元,同比多增1,537亿元,这与11月份权益市场表现较好下资金回流股市有关。财政存款减少1857亿元,这表明近期财政投放的力度在加大。不过,在本月政府债券发行规模不低的情况下,财政存款同比少减了594亿元。

4

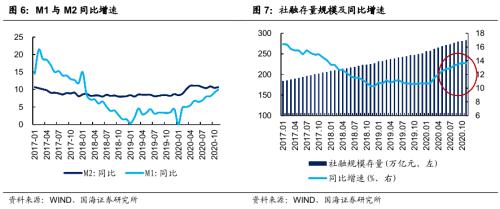

M1增速延续上行,社融增速开始回落

11月末,M2同比增长10.7%,增速分别比上月末和上年同期高0.2个和2.5个百分点;M1同比增长10%,增速分别比上月末和上年同期高0.9个和6.5个百分点。社融同比增速为13.60%,较上个月末减少0.1个百分点。社融增速回落下,M2同比增速仍有所回升,与本月财政支出加大有关。而本月M1增速的明显提升,则侧面表明近期企业补库存或扩大资本开支的预期较强,这会进一步推动实体经济的复苏。不过,随着社融增速的见顶回落,后续经济复苏的持续性则仍待观察。

风险提示:1)经济恢复不及预期;2)货币政策发生重大改变。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。