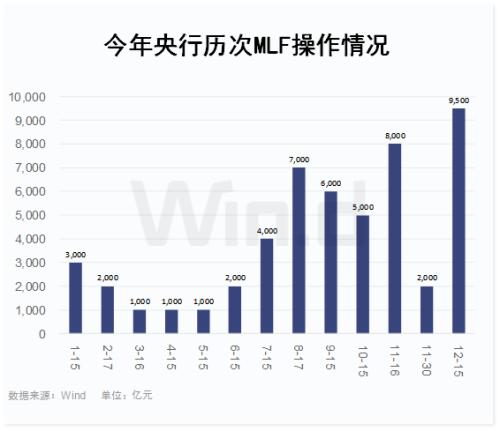

继11月两度开展MLF操作之后,12月央行继续实施大额MLF操作,凸显央行对年底资金面的呵护。

央行超额续做MLF

央行公告称,为维护银行体系流动性合理充裕,12月15日开展9500亿元中期借贷便利(MLF)操作(含对12月7日和16日两次MLF到期的续做)和100亿元逆回购操作,中标利率分别为2.95%、2.20%,充分满足了金融机构需求。这有可能是2020年的最后一个MLF操作日,Wind数据显示,央行一次性开展9500亿元的MLF操作,单次操作规模创出有史以来最高纪录。不过总量未超过11月份两次合计投放的1万亿。

不过12月累计有6000亿元MLF到期,其中12月7日和16日各有3000亿元MLF到期。对冲到期量后,人民银行12月份实现净投放3500亿元。

总体来看,今年前10个月央行保持着每月一次的MLF操作节奏,比较平稳。而11月份打破惯例,月中和月末各操作一次。目前12月份再现超预期,单次投放规模创记录新高,后期或还有期待。

自今年8月以来,央行已经连续第5个月超量续作MLF,8月-12月分别净投放1500亿元、4000亿元、3000亿元、4000亿元、3500亿元。

市场利率纷纷下降

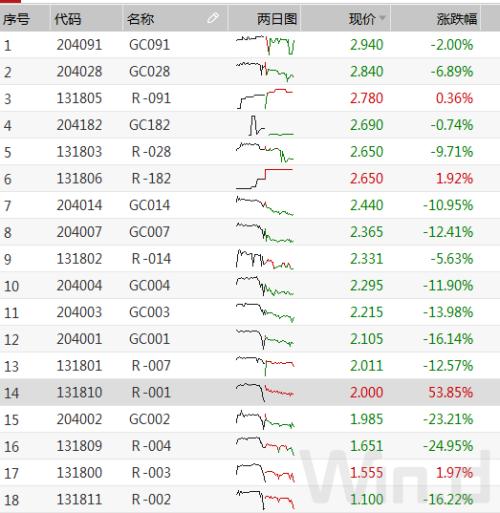

在央行超额续做下,另外考虑到接下来年底大笔财政投放可期,市场乐观情绪重新升温。银行间市场资金价格多数回落,交易所国债逆回购利率也全面下跌。市场人士称,流动性担忧缓解,对市场构成利好。

Shibor短端品种多数下行。其中隔夜品种下行29.9bp报1.403%,7天期下行8.1bp报2.062%,14天期下行4.7bp报1.999%,1个月期上行0.3bp报2.725%。

此外交易所国债逆回购多数品种也纷纷收跌,利率全面走低。仅深交所的1天、3天、91天和182天期有所上涨,其余全部下跌。而年化利率最低的R-002仅有1.1%,另外没有品种年化利率超过3%,资金成本较低。

市场流动性如何?

“央行MLF操作略超市场预期,主要是岁末年初,央行适度加大长期限资金净投放,平滑跨年资金面,稳定市场对资金面平稳预期;同时从近期市场表现看,同业存单仍存在一定上行压力,央行适度加大长期性资金投放一定程度缓解中小银行负债压力,引导金融机构支持实体经济融资,并稳定实体融资成本。”光大银行(行情601818,诊股)金融市场部分析师周茂华对21世纪经济报道记者表示。

华创证券首席固定收益分析师周冠南也表示,如果动态地去分析12月所面临的流动性状况,可能更有利于理解央行MLF操作及其市场的信号,央行MLF操作可能是瞄准跨年,在跨年压力之下,央行当前“所做”可能就不是偏宽松了。

“近期信用债取消发行情况依然严重,信用利差走阔之势尚未结束,信用债市场风波仍未平息,且由于年末流动性需求旺盛、长端利率与政策性利率偏离情况严重、未来10年期国债到期收益率上行压力依然较大,因此央行于今日超量续做MLF。”方正证券(行情601901,诊股)首席经济学家颜色认为。

对于年底阶段流动性而言,除央行操作外,年底财政投放动作也备受关注和期待。12月历来是财政存款投放大月。过去三年,12月份财政存款均减少了1万亿元以上。

国金证券(行情600109,诊股)研报称,截至10月份,今年一般公共预算支出进度仅为76.4%,明显低于近5年历史同期水平(81.6%),假设全年目标能够完成,预计11-12月公共预算支出规模高达5.8万亿元。该机构预计12月财政性存款将下降约1.3万亿元。

明年1月会降准吗?

在非常规货币政策退出节奏把握、近期信用债导致的流动性分层以及即将到来的“双节”跨期资金需求等背景下,市场对于货币政策如何相机抉择备受关注。

例如,在2019年1月和2020年的1月,央行均根据当时经济走势及货币金融环境,实施了全面降准,明年1月是否还会降准?

“2021年1月央行再度实施全面降准的可能性较小。” 东方金诚首席宏观分析师王青认为,一方面近期央行持续通过MLF操作向银行体系注入中长期流动性,加之伴随年底前银行完成结构性存款压降任务,未来一段时间中期市场利率或将稳中有降,对央行大规模注入中长期流动性需求相应下降;另一方面,春节前市场资金面趋紧,央行可通过加大逆回购操作规模、拉长期限等其它公开市场操作对冲。最后也是最重要的是,全面降准会释放较为强烈的货币宽松信号,与当前经济形势及政策目标不相符合。

周茂华也认为,央行稳健政策取向未变,从央行货币政策操作来看,显示央行通过多种政策工具,根据市场资金面变化进行灵活调节,确保市场流动性保持合理充裕。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。