作者:海通宏观梁中华、陈兴、侯欢

概要:

12月15日,统计局公布了11月份的经济数据,如何看待11月份的经济,未来经济前景又将如何呢?以下是我们的分析:

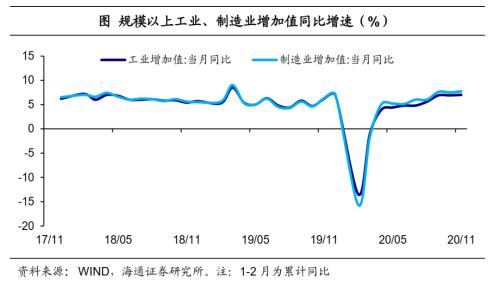

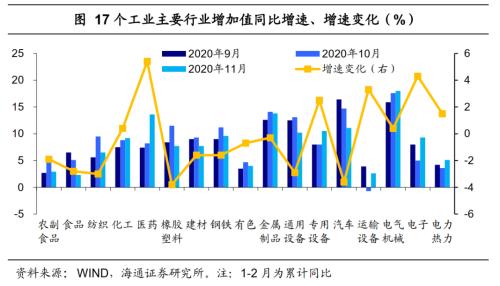

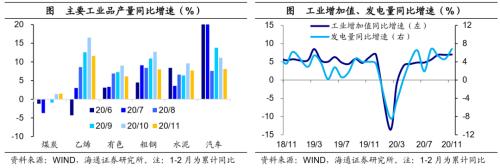

工业生产保持稳定。11月规模以上工业增加值同比增速微升至7%,创19年4月以来增速新高,指向工业生产稳定。从中观层面看,各主要行业增速涨少跌多,其中除医药大幅反弹外,下游消费品类的纺织、农副食品、汽车均有回落,原材料类行业增速也多数走低,中游装备加工类行业增速涨多跌少。从微观层面看,发电量增速显著回升,但各主要工业品产量增速多数下行,乙烯、粗钢、有色和水泥产量增速均降。

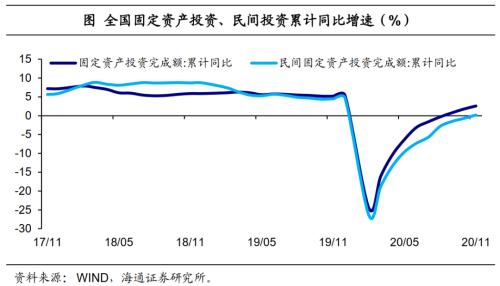

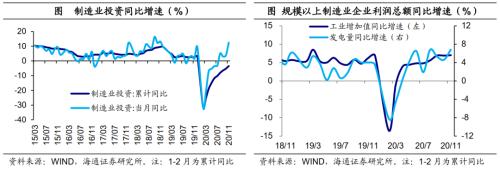

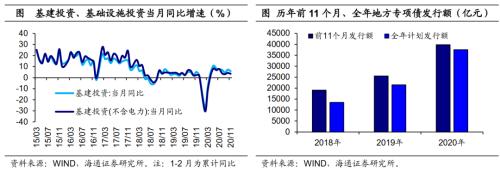

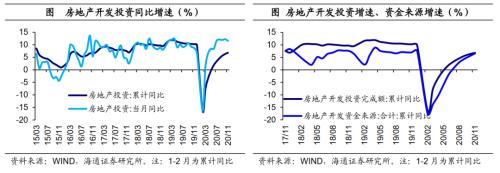

投资增速小幅走高。1-11月全国固定资产投资同比增速继续升至2.6%,11月份投资当月增速小幅走高至9.7%。前11个月三大类投资增速均继续上行,而从11月份当月增速来看:制造业投资增速回升,受益于去年同期基数走低,估算制造业投资增速升至12.5%。基建投资增速回落,估算新、旧口径下基建投资增速分别降至3.5%、5.9%,但要高于9月增速水平。房地产投资增速趋降,11月份房地产开发投资增速小幅回落至11.5%,但仍然是固定资产投资的重要支撑。

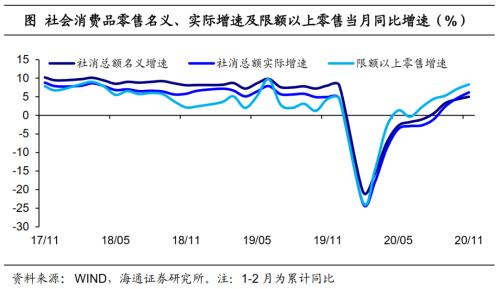

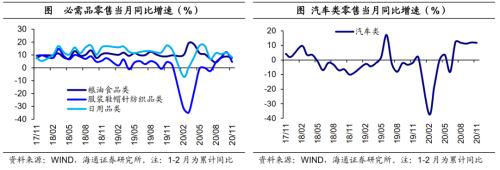

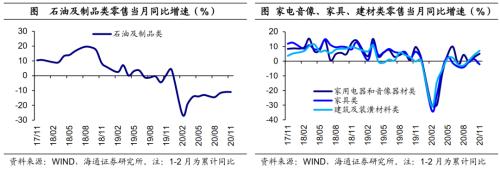

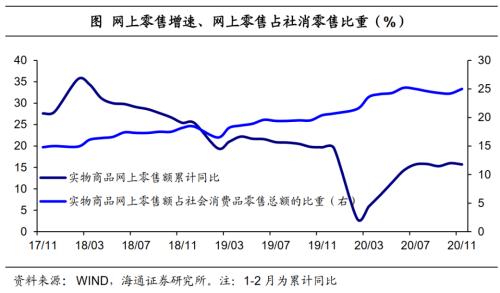

消费回升终端仍弱。11月份社消零售增速继续回升至5%,但仍和疫情之前水平有较大差距,和核心CPI形成呼应,反映终端需求仍然偏弱。分品类看,必需消费普遍回落,粮油食品类、服装鞋帽类和日用品类增速均有下行。可选消费涨多跌少,汽车类、石油及制品类增速保持稳定,地产相关的家电和建材类增速均有回升,而家具类增速受高基数影响走低。1-11月实物商品网上零售增速稳定在15.7%,占社会消费品零售总额的比重为25%。

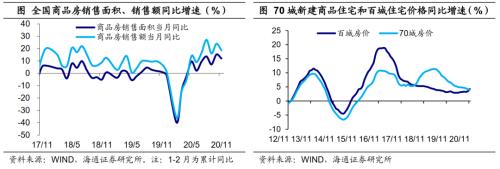

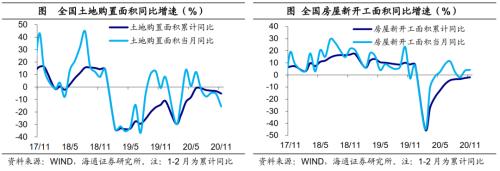

地产销售有所回落。11月份全国地产销售面积、销售额同比增速分别为12%、18.6%,均较10月份增速有所回落,反映地产动能开始减弱。而在融资存在约束的条件下,房企前期推盘回笼资金使得房企到位资金增速仍有回升。即便去年同期基数走低,但11月份土地购置面积增速降幅仍有明显扩大,而低基数使得新开工面积增速小幅上行,但反弹动力不强。

地产贡献追赶09年,但动能减弱。今年二季度以来的经济反弹,部分和新经济领域的高增长有关,但其整体体量有限。带动经济回升最重要的因素还是房地产,我们的测算表明房地产对GDP贡献已经达到09年水平。工业品中和房地产相关的钢铁、有色等产品增速也普遍较高。而在“三道红线”融资约束下,土地购置面积增速大幅走低,地产销售面积和销售额增速也双双下滑,反映地产动能有所减弱。11月社融增速开始下滑,确认拐点,经济增长的动能逐渐冲高回落。

-----------------------------------------

2020年12月15日,统计局公布了11月份的经济数据,如何看待11月份的经济数据,未来经济前景又将如何呢?以下是我们的分析。

1.工业生产保持稳定

工业增加值增速保持稳定。11月规模以上工业增加值同比增速微升至7%,创19年4月以来增速新高,指向工业生产稳定。其中11月份制造业增加值增速略回升至7.7%,同样处于19年4月以来增速新高,印证全国制造业PMI显著上行,并创13年以来同期新高。

中观层面:原材料类行业多数走低,装备加工类行业增速涨多跌少。从中观看:11月份,17个主要行业增加值增速较10月涨少跌多。其中,下游消费品类中医药(5.4pct)行业大幅反弹,而纺织(3pct)、农副食品(1.9pct)、汽车(3.6pct)等行业增速均有所回落。橡胶塑料(3.8 pct)、钢铁(1.6 pct)、和有色(0.7 pct)等原材料类行业增速普遍下滑,仅化工(0.4pct)行业略有回升。而中游装备加工类行业增速涨多跌少,其中电气机械、运输设备等行业有所改善,而金属制品和通用设备行业增速下滑。

微观层面:发电量增速显著回升,主要工业品产量多数下行。从微观层面看,一方面,11月份发电量增速显著回升至6.8%,印证了工业增加值增速的回升趋势。另一方面,上游的煤炭产量增速、原油加工量增速双双回升;中游的乙烯、粗钢、水泥、有色金属产量增速全线下滑;下游的汽车产量增速也小幅回落,但仍要高于8月增速水平。

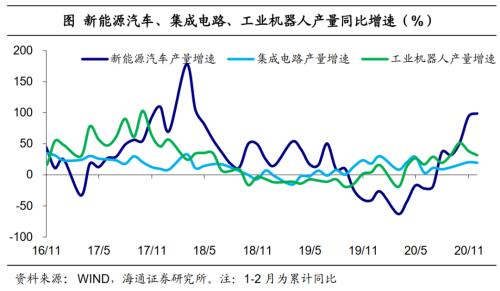

新产品增速仍高。11月高技术制造业增加值同比增速10.8%,明显快于规模以上工业整体增速。新产品方面涨跌互现,11月新能源汽车产量增速继续上行至99%,集成电路产量增速略降至19.6%,工业机器人(行情300024,诊股)产量增速小幅回落至31.7%,但仍处于年内较高水平。

2.投资增速小幅走高

投资当月增速小幅走高。1-11月份,全国固定资产投资增速继续回升至2.6%,而11月份投资当月增速也小幅走高至9.7%。值得注意的是,1-11月份民间投资累计增速年内首次由负转正至0.2%,指向投资的内生恢复动力有所提升。

制造业投资重回升势。1-11月份制造业投资增速降幅继续收窄至-3.5%,我们估算11月份制造业投资当月同比增速为12.5%,较10月份增速大幅回升。1-10月份规模以上工业企业利润总额同比由负转正至0.7%,实现年内首次正增长,5月以来工业企业利润增速维持两位数以上的增长,而10月份当月增速更是创下年内新高,有力地支撑制造业投资增速保持高位。

基建投资增速有所回落。1-11月份基础设施投资增速小幅回升至1%,而旧口径下的基建投资同步上行至3.3%。我们估算11月份新、旧口径下的基建投资当月增速分别为3.5%、5.9%,较10月份增速有所下滑。今年前11个月地方政府专项债发行额达到4亿元,超过全年发行目标,专项债发行助推基建投资增速持续走高。

房地产投资增速趋降。1-11月份全国房地产开发投资增速继续回升至6.8%,而11月份房地产投资当月增速小幅回落至11.5%,但仍然是固定资产投资的重要支撑。从融资端来看,房地产开发企业到位资金累计同比增速仍继续上行,对地产投资形成一定支撑。

3.消费回升终端仍弱

社消零售增速稳步回升,终端需求仍然偏弱。11月份社消零售增速继续回升至5%,限额以上单位消费品零售额增速同步回升至8.3%。尽管消费增速稳步回升,但仍和疫情之前水平有较大差距,和核心CPI形成呼应,反映终端需求仍然偏弱。

必需消费普遍回落。11月份,粮油食品类零售额增速略有下滑,而服装鞋帽、日用品和烟酒类增速均小幅回落,仅饮料类增速明显反弹。

可选消费涨多跌少。11月份汽车类、石油及制品类增速保持稳定,地产相关的家电和建材类增速均小幅回升,而家具类增速受高基数影响走低。此外,金银珠宝类和通讯器材类零售增速均大幅上行。

实物商品网上零售占比稳定。1-11月实物商品网上零售增速稳定在15.7%,占社会消费品零售总额的比重为25%。

4.地产销售有所回落

地产销售增速有所回落。11月份全国地产销售面积、销售额同比增速分别为12%、18.6%,均较10月份增速有所回落,反映地产动能开始减弱。11月70城房价同比增速略有下滑,但口径更广的百城房价同比小幅回升。在融资存在约束的条件下,房企前期推盘回笼资金使得房企到位资金增速仍有回升,对地产销售起到支撑作用。

土地购置降幅扩大,新开工小幅上行。即便去年同期基数走低,但11月份土地购置面积增速降幅仍有明显扩大,而受去年同期高基数的影响,新开工面积增速小幅上行,但反弹动力不强。

5.地产贡献追赶09年,但动能减弱

今年二季度以来的经济反弹,部分和新经济领域的高增长有关,但其整体体量有限。带动经济回升最重要的因素还是房地产,我们的测算表明房地产对GDP贡献已经达到09年水平。工业品中和房地产相关的钢铁、有色等产品增速也普遍较高。而在“三道红线”融资约束下,土地购置面积增速大幅走低,地产销售面积和销售额增速也双双下滑,反映地产动能有所减弱。11月社融增速开始下滑,确认拐点,经济增长的动能逐渐冲高回落。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。