昔日的地产航母合生创展,在今年初实控人朱孟依退居幕后、二代朱桔榕接班之后,大动作不断。

无论是分钟寺豪掷180亿拿地,打造豪宅缦云系,还是开辟第二赛道、挥金百亿狂扫科技股,合生创展都成为房地产市场一个比较独特的存在。

相比于老一辈十多年来的沉稳,二代接班后合生展的风格似乎焕发了第二春。

仿佛,在这房地产江湖的“大争之世”,不争就意味着淘汰、出局。

合生创展这些大动作的背后,就是这种危机感的逻辑,所以大力扩储、重回规模赛道,也是不得已而为之。

而开辟的第二赛道股权投资,毕竟百亿人民币玩家,割的是散户的韭菜,这钱要比干起房地产来得轻松多了。

况且在房地产之外,多了一道可退可进的护城河。

01

急卖银行股权,回援监管红线

12月11日晚间,合生创展发布公告称,拟以总转让价约人民币21.57亿元出售4.42亿股北京农商行股份,每股平均价为人民币4.88元。

据悉,本次交易的接盘方为北京国资委旗下北京国有资本经营管理中心,标的股份约占已发行的北京农商行股份的3.638%,交易对价为21.57亿元。

这笔交易后,合生创展还将持有北京农商行8237万股,持股比例由4.316%减少至 0.678%。

10年前,合生创展通过旗下中先国际和上海大展北京农商行买入北京农商行5.2437亿股,平均成本为每股2.73元,总成本为14.301亿元。

在这一基础之上,以每股4.88元卖出,持股十年,不算期间的分红,单这笔交易就能给合生创展带来9亿多的溢价,投资收益约在78.75%。

尽管收获不菲,但合生创展持股10年仍未等到北京农商行IPO上市再退出,外界看来,是十分遗憾的。

毕竟上市之后的溢价,将数以倍计。

北京农商银行作为国内资产规模第二的农商行,截至2019年底总资产接近万亿元,为9585.9亿元,而这家银行上市筹备已开展8年,IPO也仅差临门一脚了。

按说作为“股神”房企,深谙资本市场投资暴利之道,不可能不知道股权投资的高收益。

合生今年半年报披露,股权投资达到28.36亿港元,相较主业房地产收入54.8亿港元,占比一半还多,也为合生创展整体收入同比上升48.7%、毛利率由2019年末52%提升至67%贡献了主要力量。

世人都晓IPO好,只有债务忘不了。

合生创展的提前离场,实际上也有难言的苦衷。

要知道,今年合生创展重启规模赛道之后,截至今年11月份已罕见地在廊坊、昆山、北京、杭州等地拿下7个项目,总拿地金额超过了230亿元。

特别是在寸土寸金的北京,一口气豪掷180亿重金拿下北京丰台分钟寺三宗宅地。

而2019年全年的销售额才208亿元,截至今年11月的销售额也不过302亿元。同期的投资销售比达到了惊人的0.76。

这样带来的结果必然是现金流的紧张和负债率的攀升,如果一旦外部市场发生变化,销售去化和资金回笼不及时,很容易造成资金链断裂、项目烂尾。

事实上,从合生创展的半年报数据中已能看出端倪。

半年报显示,合生创展负债总额由上年末1290.88亿港元增加至约1700亿港元,增长31.7%;债务总额由633.9亿港元增加至888.94亿港元,增长40.2%;

今年合生创展银行及财务机构借贷总额为733.48亿港元,较2019年年底增长42%;负债比率增长26个百分点,达到92%;两年内要偿还的债务300亿,今年上半年现金及银行存款达仅为172.16亿港元。

负债大幅增长后,合生创展上半年资本化前之利息开支总额上升38%至28.15亿港元。

上半年,合生创展现金短债比为0.9,净负债率为92%,剔除预收款后的资产负债率为66.6%。

按照监管层对房企融资“三条红线”的标准,合生已触碰现金短债比的一条红线,而其他两条在上半年时也已岌岌可危,相信经过下半年的拿地扩张,其他红线或已触及。

所以此时不惜放弃IPO后的收益,割让北京农商行的股权,实在也是回血救援之举。

02

还能鲸吞346亿广州旧改项目?

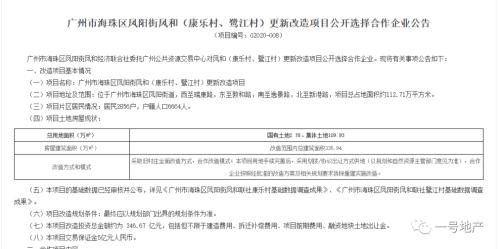

在合生创展发布转让北京农商行股权公告之前的12月4日,广州公共资源交易中心挂牌了广州海珠区凤阳街凤和(康乐村、鹭江村)更新改造项目,改造投资总金额约为346.67亿元,保证金5亿元人民币。

这一项目引起了外界的关注。

不仅仅是这一项目为广州市2018年公开招标以来,投资总额最大的旧改项目,而且围绕该项目的目标房企似乎也已有所归属,就是合生创展。

只不过,如此大体量的旧改项目,合生创展如今还能吃得下吗?

据媒体报道,早在2019年4月,合生创展就与鹭江村、康乐村签订了旧村改造合作意向协议,成为该旧改项目的合作意向企业。

从这次挂牌公告的要求来看,几乎是为合生创展量身定制:

a. 申请成为合作企业的公司必须为内地A股上市公司或香港联交所主板上市公司,2019年总资产不低于1300亿元(或等值外币),净资产不低于600亿元(或等值外币),资产负债率不高于65%,且具有与项目相匹配的自有资金及融资能力。

b. 在招标公告发布日之前,申请公司必须在广州市有开发项目且项目竣工面积达500万平方米以上,其中海珠区房屋竣工面积超过150万平方米(以建筑面积为计算口径,按竣工备案表等记载数据进行累计计算)。

c. 2015年1月1日至今在中国境内一线城市(北京、上海、广州、深圳)的商业、办公、科研建筑竣工面积累计超过100万平方米,其中建筑面积达30万平方米的商业综合体至少2个。

d. 申请企业满足长期信用等级为AAA(提供由联合信用评级有限公司颁发信用等级公告)以及近五年(2016年至2020年)连续获得“广东地产资信20强”企业称号等。

仅近五年连续获得“广东地产资信20强”企业称号这一条就框定了保利碧桂园龙光合生等15家房企,但再加上在广州500万方、海珠区150万方等条件就只有合生一家了。

如此看来,似乎合生创展该给勾地员工在功劳簿上记上一笔。

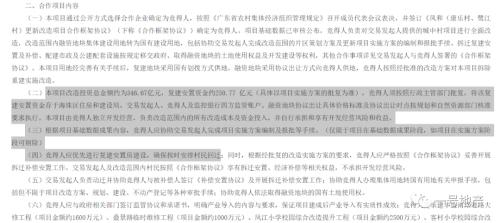

不过,除了上述这些苛刻的要求之外,公告还规定了竞买人需独立开发经营、优先进行复建安置房建设等条件。

值得注意的是,本次旧改项目的346.67亿元改造投资总金额中复建安置资金就达250.77亿元。

此外,还对旧改的拆迁安置等各项建设排定了严格的时间周期表,未如期完成任何一项工作,即视为竞得人严重违约。

比如:

a. 在2021年12月31日前完成实施方案审批、完成补偿安置方案表决并启动补偿安置协议签约;

b. 在2022年6月30日前完成全村改造范围内房屋的签约率达到50%以上;

c. 在2023年12月31日前全部安置房开工建设等。

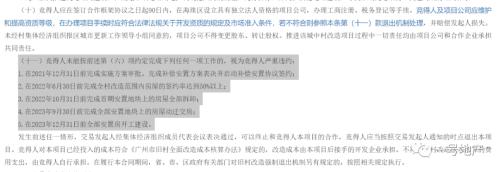

如此大的资金体量和如此严格的工程进度把控,对于重回规模赛道的合生创展来说,无疑是一个很大的挑战。

更何况,据合生创展自行披露,其在广州地区或有介入超10个城市更新项目在进行中,包括凤和旧改项目在内,还有海珠前进项目、番禺新基村、员岗村等。后期的资金投入必然是天文数字,更不用说在旧改项目工程中用于支付的安置赔偿金等大量现金。

此次的广州凤和旧改项目,且不论合生创展是否能鲸吞下,如若吞下亦或将成为压垮合生创展的最后一根稻草,因为如今外部环境已经变了,合生创展也无法担负起与之规模不相匹配的负债了,特别是现金流方面。

或许合生二代的朱桔榕执意重启规模赛道,是希望能以房地产快周转业务,来解决旧改项目的资金沉淀,但万万没想到,其今年重点入手的北京分钟寺项目,预售价也极有可能在7万每平左右,与传言中的13万每平相去甚远。

如此一来,且不说买涨不买跌的市场行情下,去化回流情况如何,即使回款正常,现金流的预期也大打折扣。更何况,北京等地正在出台政策,严管房企预收款的监管账户,防止工程烂尾。

在诸多外部环境已发生巨大变化的情况下,此时合生创展的艰难转身,或许要被诸多监管政策撞断了腰。

无论是融资监管三道红线、预收款管控,还是一线城市房价调控的不放松,旧改项目的严苛要求等等,对于合生创展来说,这都不是什么好消息。

话又说回来,明天的合生创展是否还能重回巅峰,就看朱孟依敢不敢吞下广州这块347亿的旧改项目了。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。