主要观点

11月经济数据综述:顺周期强劲上行,逆周期略有回落,经济微过热

金融方面,M1大幅上行至10%,连续五个月回升。中长期信贷同比继续高增。物价方面,工业品价格全面上涨,PPI环比大幅上行0.5%,统计局公布的50种流通领域重要生产资料,11月有42个品种上涨,上一次如此大范围的价格上行是2016年的四季度。CPI方面,居住分项同比继续收窄。

经济方面,调查失业率下行至5.2%,基本回落至2019年失业率的水平。工业增加值同比7%,连续三个月在6.5%以上。

顺周期强劲上行。出口11月大超预期,上行至21.1%。制造业投资大超预期,当月增速上行至12.4%。社零小幅回升至5%。我们构建的顺周期指标(包括出口、制造业投资、社零三项)11月同比为8.85%,前值为4.56%。

逆周期略有回落。地产投资与销售略有回落,销售额单月增速降至19.2%,地产投资单月增速回落至11.4%。基建增速回落至5.8%。逆周期整体(包括地产投资、地产销售、基建投资、固投中除了地产基建制造业投资之外的其他分析)11月同比为11.1%,前值为14.7%。

服务业方面,小幅上行。11月份,全国服务业生产指数同比增长8.0%,比10月份上升0.6个百分点。

综合这些经济数据,我们判断四季度经济大概率是有些微过热的,预计四季度GDP增速在5.9%-6.2%之间。

短期展望:提示两个信号

(一)经济上行斜率切换:尽管我们认为经济短期仍会继向上,但上行斜率预计会有所放缓。9月以来,经济持续快速回升。先后经历了社零跳升、服务业生产指数跳升、出口跳升、制造业投资跳升。目前经济各个环节都或者高于疫情前,或者较为接近疫情前,后续经济进一步大幅上行的动力是不足的。且,11月地产(投资、销售)、基建都有所回落。经济可能也开始面临逆周期环节下行的压力。整体判断,经济在顺周期+服务业上、逆周期落的综合影响下,会继续缓慢上行,持续至明年1季度左右。但上行斜率不如今年9-11月。

(二)利率的核心矛盾从实际利率切换至通胀层面。工业增加值11月的7%其实是不低的,只是9-10月偏高的数据给市场感觉并未上行太多。我们判断工业增加值基本见顶了。明年1季度可能在6%-7%之间波动(踢掉基数)。利率的核心矛盾将从实际利率(盯工业增加值)切换至通胀。CPI与PPI明年皆前上后平,4~6月达到峰值,明年上半年利率仍很难回落。

明年经济资产景气展望

预计2021年中国经济前高后低且坡度极大,经济环比同比峰值皆于一季度见顶(经济略有微过热),全年经济增速9.3~9.6%;三大金融数据普遍温和回落,社融全年12%左右。物价温和上行。把握三条投资主线,外需补库开启、内需结构回归、物价快速回温。

股票方面,预计景气较高且估值尚无回落压力的是专用设备、轻工、化工、电气设备、非银金融、采掘、有色等,需认真把握。景气上行但估值有所回落的,包括家电、纺织服装、交运、汽车、休闲服务等,个股博弈性强,需要淘金。债市方面,预计利率高位盘整、难下3.0%,下半年好于上半年。需警惕明年人事变动对信用债的不利影响。详细报告参见《【华创宏观】2021:归途——年度宏观策略展望》。

具体消费、投资、工业生产数据的详细解读,参见正文

风险提示:投资过热,中美关系恶化。

报告目录

报告正文

一

提示经济数据的两个信号

(一)11月数据解读:顺周期强劲上行,经济微过热

11月数据整体依然是全面向好的。尤为值得关注的是,11月顺周期出现了强劲的上行,同时逆周期尚在高位,经济大概率有点微过热。

具体而言,我们构建的顺周期指标(包括出口、制造业投资、社零三项)11月同比为8.85%,前值为4.56%。逆周期(包括地产投资、地产销售、基建投资、固投中除了地产基建制造业投资之外的其他分析)11月同比为11.1%,前值为14.7%。

11月顺周期大幅上行,主要来自出口与制造业投资的强劲上行。其中,出口11月同比为21.1%,前值为11.4%;制造业投资11月同比为12.4%,前值为3.7%。

服务业方面,进一步上行。11月份,全国服务业生产指数同比增长8.0%,比10月份上升0.6个百分点。从主要行业看,11月份,批发和零售业,租赁和商务服务业生产指数同比分别增长6.5%、3.6%,均比10月份上升1.8个百分点。

综合这些经济数据,我们判断四季度经济大概率是有些微过热的,预计四季度GDP增速在5.9%-6.2%之间。

(二)短期展望:提示两个信号

1)经济上行斜率切换:尽管我们认为经济短期仍会继向上,但上行斜率预计会有所放缓。9月以来,经济持续快速回升。先后经历了社零跳升、服务业生产指数跳升、出口跳升、制造业投资跳升。目前经济各个环节都或者高于疫情前,或者较为接近疫情前,后续经济进一步大幅上行的动力是不足的。且,11月地产(投资、销售)、基建都有所回落。经济可能也开始面临逆周期环节下行的压力。整体判断,经济在顺周期+服务业上、逆周期落的综合影响下,会继续缓慢上行,持续至明年1季度左右。但上行斜率不如今年9-11月。

2)利率的核心矛盾从实际利率切换至通胀层面。工业增加值11月的7%其实是不低的,只是9-10月偏高的数据给市场感觉并未上行太多。我们判断工业增加值基本见顶了。明年1季度可能在6%-7%之间波动(踢掉基数)。利率的核心矛盾将从实际利率(盯工业增加值)切换至通胀。CPI与PPI明年皆前上后平,4~6月达到峰值,明年上半年利率仍很难回落。

二

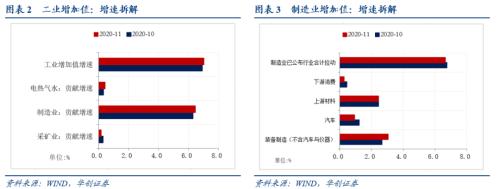

工业增加值:保持高增,符合预期

11月工业增加值当月同比为7.0%,前值为6.9%。1-11月累计同比为2.3%,前值为1.8%。

三大产业看,采矿业当月同比为2%,前值为3.5%;制造业当月同比为7.7%,前值为7.5%;电热气水当月同比为5.4%,前值为4.0%;11月出口交货值同比为9.1%,前值为4.3%。产销率当月为98.3%,同比为0.2%,前值为98.4%,同比0.8%。分所有制看,国有及国有控股企业当月同比为5.9%,前值为5.4%;外企当月同比为8.3%,前值为7.0%;私企当月同比为6.8%,前值为8.2%。分地区看,11月东部地区同比为8.8%,中部地区同比为6.7%,西部地区同比为5.1%,东北地区同比为6.4%。东部地区增速明显高于其他几个地区,与11月出口、出口交货值大幅上行相一致。

怎么看11月的工业增加值数据?与需求侧的偏强基本匹配。当下,出口、投资单月增速保持两位数的高位,社零增速回升至5%,PPI依然同比为负。这样的组合,我们判断是足够支持生产端保持6%-7%左右的增长的。

具体分行业的细分数据如下:

1)采矿业:采矿业整体正向贡献工业增加值增速0.17%,上月为0.3%。采矿业权重最大的两个行业分别是煤炭开采和洗选业、石油和天然气开采业。可以观察的数据包括煤炭产量、天然气产量与天然原油产量。11月采矿业工业增加值同比为2.0%。主要产品产量看,原煤11月同比为1.5%,高于前值1.4%。天然原油11月同比为1.2%,低于前值1.4%,天然气产量当月同比为11.8%,低于前值11.9%。

2)制造业上游:六大行业正向贡献工业增加值增速2.44%,上月为2.43%。其中,医药制造业增加值当月同比为13.6%,前值为8.2%。黑色增加值当月同比为9.6%,前值为11.2%。非金属矿物制品当月增加值同比为7.7%,前值为9.3%。水泥产量11月同比为7.7%,前值为9.6%,粗钢产量11月同比为8%,前值为12.7%。

3)制造业中游:七大行业正向贡献工业增加值增速3.94%,上月为3.86%。具体而言,汽车生产有所回落。当月汽车制造业工业增加值当月同比为11.1%,前值为14.7%。11月汽车产量同比为8.1%,前值为11.1%。出口链条有所回升。通用设备增加值11月同比为10.2%,上月为13.1%。专用设备增加值11月同比为10.5%,前值为8%。电气机械增加值11月同比为18%,上月为17.6%。电子设备增加值11月同比为9.3%,上月同比为5%。主要产品产量看,工业机器人(行情300024,诊股)11月产量同比为31.7%,集成电路11月产量同比为19.6%,金属切削机床11月产量同比为25.7%。

4)制造业下游,目前公布行业数据较少。其中纺织业11月同比为6.5%,前值为9.5%;农副食品加工业11月同比为2.9%,前值为4.8%。食品制造业11月同比为2.3%,前值为5.1%。

5)电热气水,正向贡献工业增加值增速0.42%,前值为0.31%。11月份,发电量同比增长6.8%,增速比上月加快2.2个百分点。火电增速由负转正,同比增长6.6%,上月为下降1.5%;水电增长11.3%,比上月回落14.1个百分点;风电增长5.9%,回落8.8个百分点;太阳能(行情000591,诊股)发电增长5.3%,回落2.8个百分点;核电下降0.8%,降幅扩大0.5个百分点。

三

固投:制造业投资大超预期

11月固定资产投资同比增速为9.7%,前值为9.5%。1-11月累计同比为2.6%,前值为1.8%。(注:不建议使用统计局公布的固投绝对值数据计算11月单月增速,原因是按此方法计算的11月固投是1.6万亿,但房地产投资11月就有1.29万亿。数据量级不对。我们用2017年的固投数据,2018-2020年的增速数据,计算11月单月增速。地产、制造业投资、基建的单月投资增速采用同样的方法计算)。

其中,11月当月房地产开发投资完成额同比增速为11.4%,前值为12.2%。1-11月地产开发投资同比增速为6.8%,前值为6.3%;11月当月制造业投资同比增速为12.4%,前值为3.7%,1-11月累计同比为-3.5%,前值为-5.3%。11月当月基建投资(宽口径)同比增速为5.8%,前值为7.3%,1-11月累计同比为3.3%,前值为3.0%。基建投资(不含电力)当月同比增速为3.5%,低于前值4.4%。

11月投资数据中,制造业投资大超预期。从已经公布的13个行业看,中游与上游投资大幅上行。其中中游7个行业拉动11月投资增速3.75%,大幅高于前值0.3%。上游3个行业拉动11月投资增速4.05%,前值为1.84%。分行业看,11月单月投资增速大幅上行的行业包括:电子设备制造业(11月36.4%,10月13.9%)、专用设备制造业(11月13.2%,10月-2.6%)、金属制品业(11月12.6%,10月-5.2%)、医药制造业(11月76%,10月34.4%)、化学原料与化学制品业(11月26.4%,10月4.9%)。

对明年制造业投资数据的展望,我们的观点与年报一致,中上游带动下,至少明年上半年整体不会差。(上游受益于今年不错的工业企业利润、中游受益于汽车与出口的高景气大概率能延续至明年上半年)。

11月地产投资数据依然不错。投资、销售两端虽略有回落,但都保持高增长。销售方面,11月销售额同比增长为19.2%,前值为23.9%。销售面积同比增长12.05%,前值为15.3%。高销售的带动下,资金来源同比继续上行。11月房地产开放资金来源当月同比增长为17.2%,前值为14.5%。投资方面,11月新开工面积同比增长4.1%,高于前值3.5%。11月,房地产开发投资完成额同比增速为11.4%,前值为12.2%。

11月基建数据中,一些前期发力较猛的领域增速开始回落,比如电力、交运等。11月电热气水当月同比为12.3%,前值为22.8%。交运仓储当月同比为1.1%,前值为2.1%。水利环境和公共设施管理当月同比为7%,前值为6%。

明年基建的关注点是结构的变化。比如电力、铁路、公路等领域的投资增速会有所下行,但代表新基建方向的智能交通基础设施、智慧能源(行情600869,诊股)基础设施;代表绿色经济的充电桩、光伏、风电;受益长三角、粤港澳、成渝等区域一体化加快的城际铁路、轨交;受益网购增速持续上行的仓储业;受益航空运输流量恢复的机场运输等领域景气可能会有所上行。

四

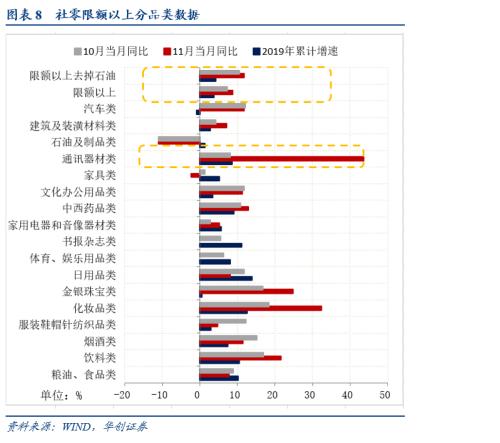

社零:手机助力限额以上继续上行

11月社零当月同比增速为5%,前值为4.3%。1-11月累计同比为-4.8%,前值为-5.9%。

具体数据来看:限额以上在手机大卖助力下再超预期,限额以下延续慢修复的态势。

限额以上11月单月同比为8.7%,前值为7.2%。踢掉石油以后11月同比高达11.66%,前值为10.47%(2019年3-12月去掉石油以后限额以上月度同比均值为4.3%)。具体品类来看,11月限额以上增速继续上行主要得益于手机的大卖。11月限额以上通讯器材类销售同比为43.6%,前值为8.1%,增速上行35个百分点。通讯器材占限额以上的权重在4%左右,拉动限额以上增速上行1.4%左右。

限额以下11月单月同比为3.0%,前值为3.0%。去掉餐饮以后11月同比为3.93%,前值为3.46%。2019年,限额以下累计同比为10.3%。目前限额以下距离正常的增速仍有一定距离。

按照另一个拆分方法(五大分项),具体数据如下:11月餐饮收入同比为-0.6%,拉动增速-0.08%,10月同比为0.8%。11月网购同比增速偏低,为13.8%,拉动增速3.94%,10月同比为21.36%,与我们从双十一邮政的数据得出的判断基本一致,参见报告《【华创宏观】经济逐步走向微过热——11月经济数据前瞻》。11月汽车同比为11.8%,拉动增速1.13%,10月同比为12%。7月以来,汽车销售都保持两位数的增长。11月石油及制品同比为-11%,拉动增速-0.5%,10月同比为-11.0%。11月其他(称为线下消费,即去掉餐饮、汽车、网购、石油及制品的消费,基本是线下实体店的消费,如服装、家具等)同比为1.17%,拉动增速0.52%,10月同比为-1.3%。

后续怎么看?会持续上行至明年1季度(与基数无关),但明年1季度的高点(去掉基数)可能低于疫情前。判断消费的核心变量是收入与消费倾向。估计四季度收入增速基本恢复正常,但消费倾向可能还是偏低。明年1季度消费倾向的上行有望带动社零增速继续上行。

五

就业:失业率继续下行

1-11月,全国城镇新增就业为1099万人,去年同期为1279万人。单11月新增城镇就业人数为90万,前值为111万人,去年同期为86万。11月新增就业人数继续超过去年同期。

11月份,全国城镇调查失业率为5.2%,前值为5.3%。失业率已经较为接近去年,去年12个月失业率均值在5.15%。其中25-59岁人口调查失业率为4.7%,低于前值4.8%。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。