投资要点

每周债市热点在二级市场,债市跨年行情通常如何演绎?我们发现,在跨年前7个交易日内,利率呈现总体下行的趋势。原因可能有三:一是年尾政府发债工作基本结束,利率债供给非常小。二是资金紧张的机构,倾向于提前出券,安排跨年资金。越接近年底,债市卖盘力量反而越小。三是年底央行通过货币工具安抚市场情绪,有利于债市利率下行。在跨年之后,尽管流动性总体趋于宽松,但债市利率并没有明确方向,债市利率走向还是主要取决于当时的宏观环境。

本周流动性跟踪 本周央行超额续作MLF呵护年底资金面,9500亿元单次操作规模创历史新高。12月18日,相较于上周五(12月11日,下同),银行间质押式回购利率方面,R001上行27.12BP,R007下行4.85BP,R014上行65.13BP。存款类质押式回购利率方面,DR001上行28.88BP,DR007下行1.44BP,DR014上行59.91BP。SHIBOR利率变动方向不一,长端下行明显。12月18日,SHIBOR隔夜为1.7230%,上行29.20BP;1月期SHIBOR报收2.7160%,上行0.40BP,3月期SHIBOR报收2.8550 %,下行16.10BP。

本周一二级市场 一级市场方面,本周利率债净融资额较上周减少。本周一级市场共发行8支利率债,实际发行总额为2338.60亿元,较上周减少512.80亿元;总偿还量为715.40亿元,较上周减少137.60亿元;净融资额为1623.20亿元,净融资较上周减少375.20亿元。近期资金面偏宽松,国债、国开债收益收益率全线下行。1年期国债收益率为2.7267%,较上周五下行10.67BP;10年期国债收益率报3.2902 %,下行0.49BP;1年期国开债收益率报2.8341%,较上周五下行8.15BP;10年期国开债收益率报3.6731 %,下行4.74BP。

风险提示新冠疫情变化,货币政策超预期。

报告正文

1、债券市场核心周观点研判

临近年底,由于银行考核、产品赎回等因素,往年银行间资金面“惯性”紧张,跨年资金利率通常较高。为了缓解年底资金压力,12月16日央行超额续作9600亿MLF,呵护年底资金面意图明显。受央行资金投放的影响,本周债市利率普遍下行。

那么在二级市场,债市跨年行情通常如何演绎呢?

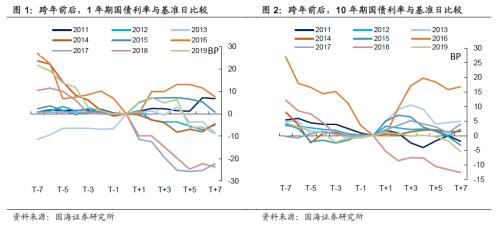

回顾2011年至2019年9次跨年行情,我们将12月31日计为“T日”,观察前7个交易日与后7个交易日的1年期、10年期国债收益率走势。我们发现,在跨年前7个交易日内,利率呈现总体下行的趋势。过去9年中,有8年“T日”债券收益率要低于7个交易日之前。唯有2013年资金面异常紧张的情况下,越接近年末,债市利率越高。

我们认为,年末虽然资金面偏紧,但债市利率反而下行的原因,可能有三:一是年尾政府发债工作基本结束,利率债供给非常小。二是资金紧张的机构,倾向于提前出券,安排跨年资金。越接近年底,债市卖盘力量反而越小。三是年底央行通过货币工具安抚市场情绪,有利于债市利率下行。

而在跨年之后,尽管流动性总体趋于宽松,但债市利率并没有明确方向。历史上,在“T+7日”,1年期国债利率有3次高于“T日”,有6次低于“T日”;10年期国债利率有5次高于“T日”,有4次低于“T日”。跨年因素消退后,债市利率走向还是主要取决于当时的宏观环境。

2、流动性跟踪

2.1

公开市场操作

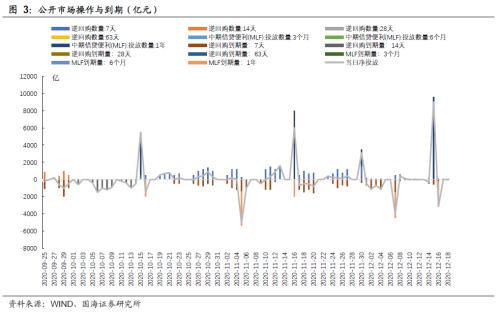

本周央行超额续作MLF呵护年底资金面,9500亿元单次操作规模创历史新高。本周央行共投放600亿元逆回购,9500亿元MLF。其中周一(12月14日)有200亿元7天逆回购,周二(12月15日)有100亿元7天逆回购和9500亿元MLF,周三(12月16日)有100亿元7天逆回购,周四(12月17日)有100亿元7天逆回购,周五(12月18日)有100亿元7天逆回购。本周共有1500亿元央行逆回购和3000亿元MLF到期,全口径公开市场操作实现净投放5600亿元。下周央行公开市场将有600亿元逆回购到期,其中周一至周五分别到期200亿元、100亿元、100亿元、100亿元、100亿元;此外下周五还有500亿元国库现金定存到期。

2.2

货币市场利率

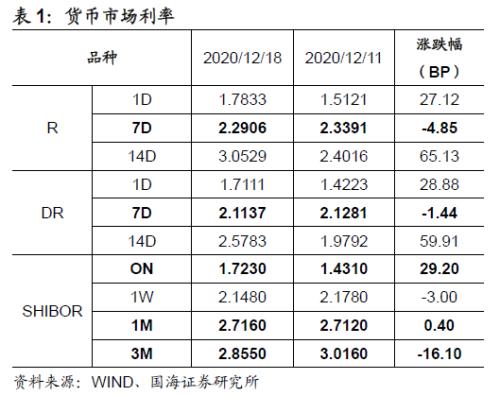

银行间资金利率有所上行。12月18日,相较于上周五(12月11日,下同),银行间质押式回购利率方面,R001上行27.12BP,R007下行4.85BP,R014上行65.13BP。存款类质押式回购利率方面,DR001上行28.88BP,DR007下行1.44BP,DR014上行59.91BP。

SHIBOR利率变动方向不一。12月18日,SHIBOR隔夜为1.7230%,上行29.20BP;SHIBOR1周为2.1480%,下行3.00BP;1月期SHIBOR报收2.7160%,上行0.40BP,3月期SHIBOR报收2.8550 %,下行16.10BP。

2.3

同业存单发行

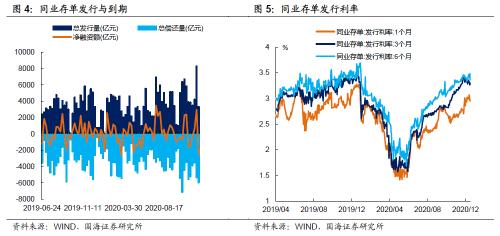

同业存单净融资额较上周减少。本周,同业存单总发行量为3321.70亿元,总偿还量为5936.30亿元,净融资较上周减少5567.70亿元。

同业存单发行利率全线下行。12月18日,1月期品种发行利率为2.9459%,较上周五下行3.91BP;3月期品种利率为3.3028%,下跌6.11BP;6月期品种发行利率为3.3591%,下行4.94BP。

2.4

实体经济流动性

票据转贴利率全线大幅下行。根据最新数据,截至12月18日,股份行6个月的票据转贴利率为2.4992%,较上周五下行24.15BP。城商行6个月的票据转贴利率2.7539%,较上周五下行18.82BP。

2.5

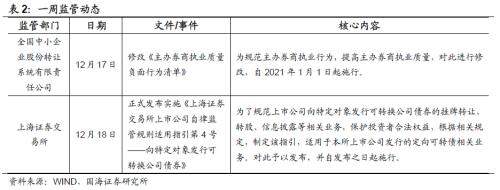

一周监管动态

3、利率债

3.1

一级市场发行及中标

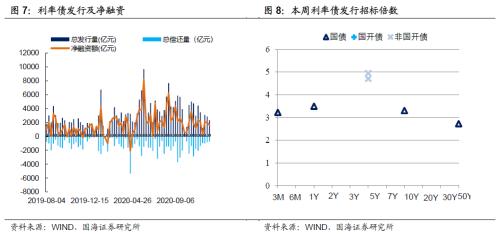

本周利率债净融资额较上周减少。本周一级市场共发行8支利率债,实际发行总额为2338.60亿元,较上周减少512.80亿元;总偿还量为715.40亿元,较上周减少137.60亿元;净融资额为1623.20亿元,净融资较上周减少375.20亿元。

本周广西、上海两地开展地方债发行工作。广西发行1支地方债,发行总额为25.00亿元;上海发行1支地方债, 发行总额为46.90亿元。

3.2

利率债到期收益率

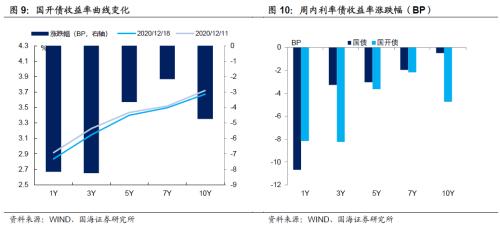

国债收益率全线下行。12月18日,1年期国债收益率为2.7267%,较上周五下行10.67BP;3年期国债收益率为2.9642 %,下行3.27BP;5年期国债收益率报3.1100%,下行3.03BP;7年期国债收益率报3.2804 %,下行1.96BP;10年期国债收益率报3.2902 %,下行0.49BP。

国开债收益全线下行。12月18日,1年期国开债收益率报2.8341%,较上周五下行8.15BP;3年期国开债收益率报3.1466%,下行8.24BP;5年期国开债收益率报3.3997%,下行3.64BP;7年期国开债收益率报3.4970%,下行2.17BP;10年期国开债收益率报3.6731 %,下行4.74BP。

3.3

利率债利差

各期限利差全线走阔。12月18日,与上周五相比,10Y-1Y利差走阔10.18BP,10Y-5Y利差走阔2.54BP,10Y-7Y利差上行1.47BP。

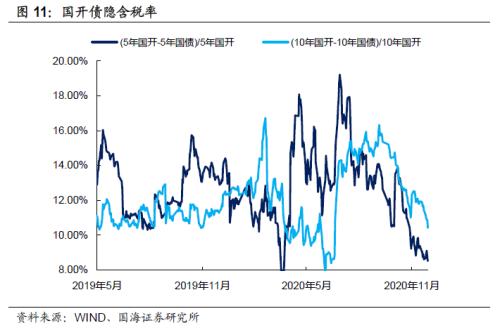

国开债5年期和10年期隐含税率收窄。12月18日,5年期国债、国开债利差为28.97BP,5年期国开债隐含税率收窄0.09个百分点。10年期国债、国开债利差为38.29BP,10年期国开债隐含税率收窄1.01个百分点。

4、海外债市跟踪

美国2年期、10年期国债收益率变化方向不一。本周五(12月18日),2年期美债收益率为0.13%,较上周五上行2.00BP;10年期美债收益率为0.95%,较上周五上行5.00BP;10年期美债与2年期美债利差为82BP,较上周五走阔3BP。

德国10年期国债收益率、日本10年期国债收益率变化方向不一。本周四(12月17日),德国10年期国债收益率为-0.58%,较上周五上行6.00BP;本周四(12月17日),日本10年期国债收益率为0.016%,较上周五下行0.60BP。

5、通胀跟踪

蔬菜价格上涨。12月18日,农业部菜篮子批发价格指数收于129.91,较上周五上涨2.01%;山东蔬菜批发价格指数收于155.85,较上周五上涨6.62%。

生猪价格、猪肉价格上涨。根据最新数据,12月4日,22个省市生猪平均价为32.87元/千克,较上期(11月27日)上涨10.23%;猪肉平均价为43.99元/千克,较上期上涨2.92%。

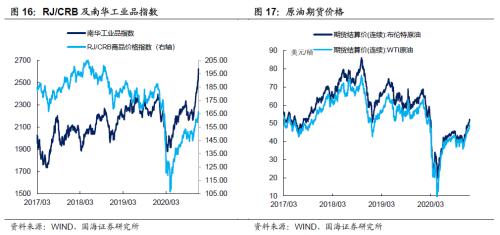

商品价格指数、石油期货价格均大涨。12月18日,南华工业品价格报2623.40点,较上周五上涨4.39%;RJ/CRB商品价格指数收于166.45点,较上周五上涨3.23%;12月18日,布伦特原油期货和WTI期货结算价分别报52.26美元和49.10美元,较上周五分别上涨4.58%和5.43%。

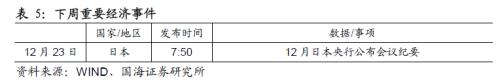

6、下周重要经济数据和事件

风险提示:新冠疫情变化,信用债违约风险。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。