事件: 中国人民银行授权全国银行间同业拆借中心公布,2020年12月21日LPR为:1年期LPR为3.85%,5年期以上LPR为4.65%。以上LPR在下一次发布LPR之前有效。

点评:量变终会引起质变,LPR的下降已不远自从今年4月1Y LPR由4.05%下降至3.85%以来,该利率已连续8个月未发生变化。事实上,在这8个月中,金融体系的运行一直在静水流深地变革着,目前很多事情在向着压低LPR的方向发展。我们相信,量变终会引起质变,1Y LPR的再次下降已为期不远。

LPR由MLF利率和加点幅度两部分组成。自2019年LPR改革以来,MLF利率的降低是压低LPR的主要力量,我们认为未来LPR降息的动力更多地来源于加点幅度的压降。加点幅度主要取决于各报价行自身资金成本、市场供求、风险溢价等因素。目前商业银行的资金成本已开始下降,且我们预期未来一段时间其还会进一步回落: 第一,CD是商业银行主要的主动负债工具,其利率正处于回落的趋势中。12月19日3M AAA+级CD利率已较11月19日(即上个LPR周期的末日)下降了55.8bp,长期限低等级的1Y AA级品种亦下降了11.7bp。从更长的时间周期来看,目前CD利率仍处于高位,未来随着年末考核等因素的消散以及中长期资金供给的改善,CD利率仍有进一步回落的空间。

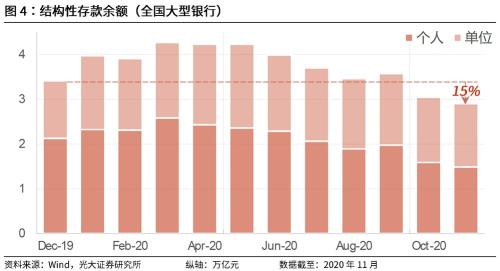

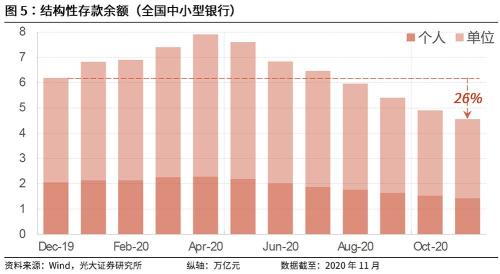

第二也是更重要的,存款是商业银行主要的资金来源,其成本亦在下降。前期利率自律机制已提出自律倡议,将结构性存款保底收益率纳入自律约定,并约定各银行停止新办并逐步压降存量不规范的存款创新产品,同时人民银行将各金融机构压降计划的执行情况纳入MPA考核。此外,银保监会对结构性存款的业务开办资质、监管细则、销售管理等作出规范,也提出了结构性存款规模压降的要求。目前实际执行情况好于我们的预期,压降效果显著。例如,截至今年11月末,全国大型银行和全国中小型银行的结构性存款余额分别为2.91万亿元和4.56万亿元,已分别较去年末压降了15%和26%。而且,不少银行也纷纷发布《调整部分个人存款产品服务内容的温馨提示》,宣布将于2021年1月1日起下架靠档计息类存款产品。

我国多数银行存款定价的本质都是“比照定价”,即在上级行的授权范围内,比照同地区(同类型)金融机构的相似品种进行定价。在这种定价模式中,如果某家行通过不规范的存款创新产品,或是过高的结构性存款保底收益率来争夺存款市场的份额,其余行便不得不采取类似的行动予以防守,结果是形成区域性的(甚至是系统性的)存款成本上行。在这种情况下,货币当局维护存款市场竞争秩序、稳定银行负债端成本是必要的。 此外我们想强调的是,贷款和存款利率之间可以互相影响。我国贷款市场具有垄断竞争且偏垄断的特点,因而从贷款利率下降到存款利率下降的传导更为刚性,贷款利率是决定存款利率的关键因素。LPR改革推动了贷款利率明显下行,为了与资产收益相匹配,银行就会适当降低存款利率,通过提高存款利率来“揽储”的动力也会随之下降。也就是说,在LPR改革的推动下,市场利率与存款利率正在实现“两轨合一轨”,存款利率的降低也会为贷款利率的进一步下降打开空间。 风险提示 信用债违约超出预期。

来源为金融界财经频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。