“好不容易申购到就是为了亏本卖吗?”

12月23日,永安转债上市,开盘1分钟破发。而就在12月22日,海波转债也在上市当天跌破面值。

转债破发接连出现,提示着转债打新也并非毫无风险,投资者仍要注意择券;另一边,新债上市受热捧仍是今年主旋律。

近来,信用债违约风险波及转债市场,此前已有转债因此大跌,市场分化更加显著。分析人士表示,明年转债市场或将继续演绎分化行情,投资者应注重“左侧布局”。

开盘一分钟破发

12月23日,永安转债上市,盘初一分钟左右即跌破面值,此后跌幅缩窄但并未持续。截至上午收盘,永安转债报96.83元。

来源:Wind

永安转债破发较为意外,此前机构给出的预测价格从107-124元不等,0.002%的中签率也比较低,位于今年以来最低中签率前15%。

来源:股吧

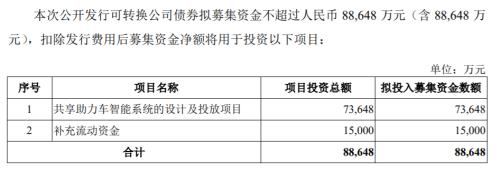

永安转债于11月24日开启网上申购,总发行规模为8.86亿元,转股价格为20.34元,到期赎回价格为115元。

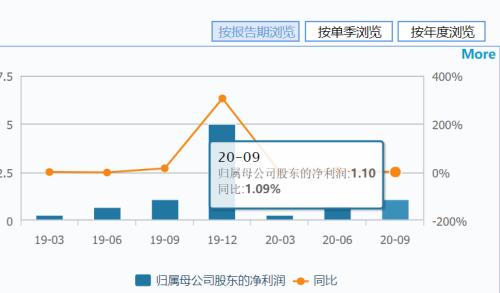

永安转债发行人为永安行(行情603776,诊股),是共享单车运营商,主要产品包括公共自行车系统、共享汽车系统(新能源汽车)、共享助力车系统、新一代公共自行车系统、网约车等共享出行平台服务。今年1月-9月,永安行净利润为1.1亿元,较去年同期增长1%。

来源:Wind

正股永安行在今年7月涨至近一年高点后开始震荡走低,12月上旬以来跌势加重。

来源:Wind

本次永安转债募集资金将主要用于共享助力车项目。

来源:募集说明书

今年已有3只转债上市破发

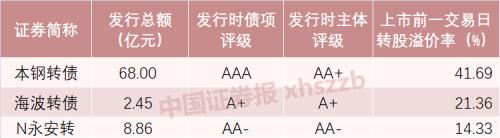

就在12月22日,盘初一度大涨“熔断”的海波转债收跌,成为2019年12月以来首只上市日收盘价跌破面值的转债。8月上市的本钢转债也在上市当天盘初破发,但盘中又回到面值上方。

来源:Wind

不同的是,本钢转债无论从发行规模、中签率、溢价率以及正股走势和基本面都有“破发”预兆,而近期海波转债和永安转债的破发则比较出人意料。毕竟,二者都属于小盘债,上市时溢价也不算特别高。

数据来源:Wind

新债上市首日破发说明转债打新虽然风险低、收益稳,但并不是完全没有风险。投资者在打新时仍要注意择券,也应尽量避免因为放弃申购次数超过限制,而在一段时期内没有打新资格的情况。

转债市场存在分化

总的来看,今年新债上市破发仍是“个案”,去年光是上市首日收盘价跌破面值的转债都超过10只。而且,今年新债“上市上涨熔断潮”比破发要频繁得多。数据显示,今年以来上市的转债中,开盘涨幅超过20%(含)的有107只,去年全年仅11只。

值得注意的是,海波转债和永安转债有一个共同特征——评级较低。上周,鸿达转债发行人鸿达兴业(行情002002,诊股)的第一大股东鸿达兴业集团发行的“20鸿达兴业SCP001”未按时兑付本息,发生实质违约,鸿达转债在次日跌到“熔断”并破发;与此同时,多只低评级转债大跌。

华泰证券(行情601688,诊股)张继强团队表示,鸿达集团信用事件冲击了整个转债市场,但并非“泥沙俱下”,反而是加深了转债的估值分化。天风证券(行情601162,诊股)孙彬彬团队指出,信用事件造成中低评级转债的转股溢价率出现不同程度的下滑。

国盛证券杨业伟团队表示,分化是今年股票市场的主旋律,转债市场也是如此。转债的分化在年末达到极致,收盘价标准差和隐含波动率标准差均来到近3年高位。站在当下时点向后看,分化依旧是未来转债市场的主旋律。正股强势的主流品种将继续保持较高的估值溢价,但对于转债投资而言,此类品种并不是占优选项,把握正股拐点,提前左侧布局依旧是转债市场的求胜之道。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。