保险CEOS看到增加税收负担作为对其增长前景的威胁:PWC.

印度公司盯着另一个遗忘季度:克里米尔研究

arvind补救措施达到上行电路的新鲜投资希望

农业和农村:他们是同义词吗?

ICICI Bank升级其移动银行应用程序,提供100多种服务

为什么现在是在全球拿起一些石油股的好时机?

围美科技:因为一直被需要 所以勇往直前

来自美国!美国公司承诺卢比。5000cr投资于安德拉邦

巴尔默·劳瑞和公司以绿色结尾

穆迪肯定SoftBank的BA1评级

RBI的Nod Nod为NBFC收购是强制性的

Sobha汇率汇率3%的Q1销售编号

塔塔钢Q1可销售钢铁产量下降0.9%

Warburg Pincus获取L&T财务股权吗?

印度和美国签署政府间协议,以履行税务事项的FATCA

一代美国士兵反思:在阿富汗作战是为了什么?

工信部:对蜻蜓FM等67款APP进行下架

情报部门搞病毒溯源,这事儿不靠谱!(望海楼)

病毒溯源搞政治操弄,注定不得人心

这些地方即将恢复开业了

长春消防指战员20分钟清除15楼居民窗外马蜂窝

湖南攸县打掉一电诈洗钱团伙 涉案金额近4亿元

中新网评:美国“病毒不粘锅”人设为何崩塌?

国产冰淇淋为啥火了

河北黄骅发现一处金代制盐卤水井

领导和味精!Maggi后,Yippee和Bambino面对热量

649万条数据:揭秘德特里克堡内幕

全球第一疫情扩散国,美国为何不以为耻

北京:“房住不炒”拟写入地方立法

吉林省市场监管厅举办社会监督员聘任仪式

“适老APP”之后,如何让更多老年人跨过“数字鸿沟”?

SKS小额信贷发出100亿卢比的商业论文

Unichem Lab Q1 Pat at rs。28.8 cr; ebidta在卢比。42.7

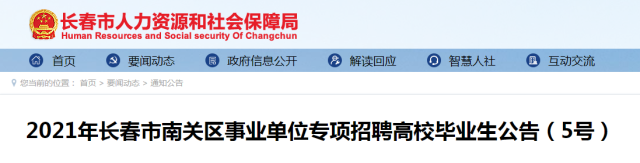

@各单位,吉林省企事业单位职称申报新系统账号注册啦!

Vishnu Varathan,高级经济学家,Mizuho银行寄宿加息和印度经济

RS软件击中较低电路

官宣!北京地铁1号线、八通线8月29日贯通 全程约85分钟

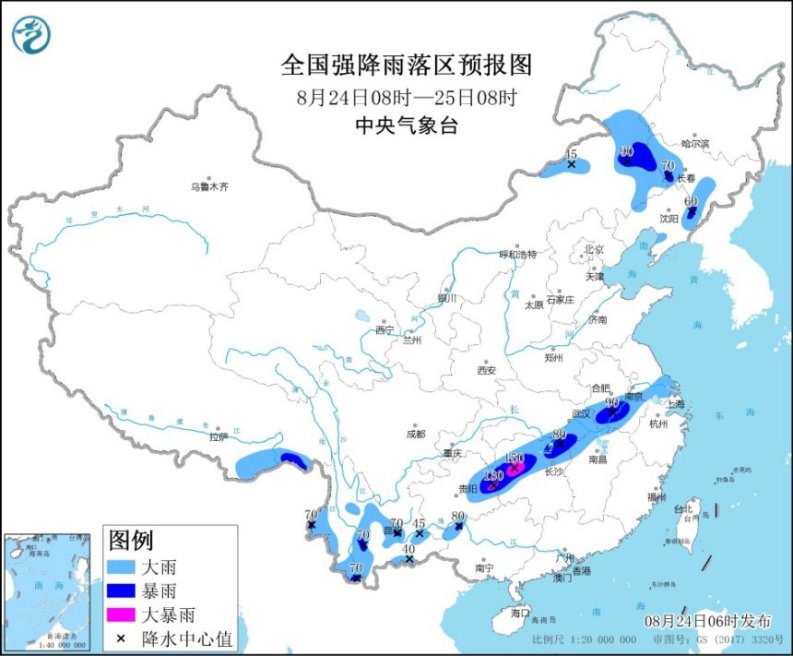

两轮强降雨叠加 重庆启动防汛Ⅲ级应急响应

农村印度如何获得8600万文盲人

2021年全国早稻总产量2802万吨 增长2.7%

美国政府真的把人民放在心上了吗?

平均年龄8岁的偶像男团出道4天解散 别让孩子成为资本逐利的工具

鸡蛋供给有望平稳增加

登记难办证难注销难?克难的新规来了

仓储式会员超市为啥火起来?

“土灶”改“电灶”

新漫评:白尾鹿,你的新冠病毒是在哪感染的?

山上山下,差别可大

平安好贷APP,给你高效安全的贷款体验

RS软件击中较低电路

税收在聚光灯和全球保险业处于宗旨,融资和税务团队的后果将在新的一套新的业务需求和大修时,这些功能如何互动和运作。然而,普华永道的一份新报告称,在全球范围内,这个行业将难以应对,因为在运营过程已经延伸的行业中加速市场预期和现有商业模式的挑战,难以应付

税收在聚光灯和全球保险业处于宗旨,融资和税务团队的后果将在新的一套新的业务需求和大修时,这些功能如何互动和运作。然而,普华永道的一份新报告称,在全球范围内,这个行业将难以应对,因为在运营过程已经延伸的行业中加速市场预期和现有商业模式的挑战,难以应付。根据报告“保险2020:为您的全球税收革命推动您的业务“,公司的声誉和福祉,包括保险团体,不仅受到各国政府,纳税人和其他利益攸关方的影响,而且也是通过对他们如何管理税务的外部看

法来影响.CEO查看增加税收负担作为对其增长的

威胁,通过新的税务合规需求的筏子提高了管理风险和税收成本的挑战。适当位置或近地平线的关键发展包括欧盟的常见报告标准(CRS),经合组织的基本侵蚀和利润转移(BEP)行动计划和美国外交账户纳税遵守法案(FATCA)。税务团队也面临着一系列当地改革 - 英国的流动利润税,澳大利亚的新的反避税规则以及墨西哥的相关方付款的新控制只是众议议的一些

例子。其中一些发展已经在雷达上有一段时间,这么多破坏性变化的操作影响如此短暂的一段时间现在变得越来越明显。全球保险CEO明确关注,如普华永道全球首席执行官调查所证明的*其中64%表示他们看到税收越来越大的税收负担,而两年前的57%相比,

始终是保险公司最重要的一个费用,与工资单和索赔相当。CFOS和CEOS向他们的税务专业人员寻找管理其税收负债的方法,并且随着交易和立法变得更加复杂,更复杂,所以税收安排。随着公司专注于在新的偿付能力制度下最大限度地提高股权回报和管理资本,税务专业人员可以创建的价值越来越认识并高

度珍视。令人难以理解的业务流程

可能会发现难以调整的声誉和不合规风险。该委员会对税收政策带来更加越来越多的兴趣,以及税收景观如何发展。高管越来越希望税务团队能够保持最新的税务政策发展,战略选

择和潜在的风险.PWC的报告指出,挑战不仅仅是如何适应,而是如何发展所需的敏捷性来处理什么看起来在未来几年内税收环境中的持续变化。在普华永道的观点中,保险公司已经拉伸的运营过程可能会发现难以

应对全球保险税领导人的难

以应对:“鉴于目前监管,技术和社会变革的速度,全球保险业的挑战是少关于已经发生的事情,更多关于如何预测现在和2020之间可能发生进一步的更改。很少有税务团队似乎已经评估了未来的未来替代方案,更不用说制定了计划或将它们放入实

施。“地平线的变化会影响技能,系统和组

织的报告概述了税务团队为未来提供了五个优先事项:制定和实施现代化的税收控制框架,其中包括治理,风险识别,监测,执法和数据提取的沟通自动机构的关键组成部分,以确保合规性和释放税务专业人员管理风险并告知业务。标准化数据和更高的自动化对于管理税方差至关重要,更有效地对税务团队的需求进化,一些税务业务嵌入业务中,其他税务业务越来越自动化,税务团队的技能,能力和方法将需要调整。税务团队将花费更少的数据清理和日常报告,并更多地提出关于税务政策纳卡卡特的未来发展的建议,传统上提供了业务随后实施的分析和政策。随着税收转向销售和最终消费者的重点,税务专家需要更接近交易活动,税收优化的重点将从减少缴纳适当的税收,并确保当前的税收政策达到当前税收和未来的审查得出

的结论:“过去30年来纳税管理的确定性和要求正在覆盖。需要哪些税务团队,他们如何做到,谁这样做,他们都会在哪里变化。它是一个重要的保险公司,全球

对于一个明确而深思熟虑的方式对利益攸关方的更广泛的利益攸关方,不仅包括税务机关和政府,还包括监管机构,投资者,非政府组织(非政府组织),媒体和公众。“

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。