数字化和文化变革是企业和投资银行的最大挑战

FM Arun Jaitley承诺易于做生意

9月4日,印度原油篮118.16 / bbl

PM Modi迎接配电公司

最佳保险新闻 - 2015年9月14日

找工作!5个提示被雇用

八月期间间接税收收入(临时)收集36.7%

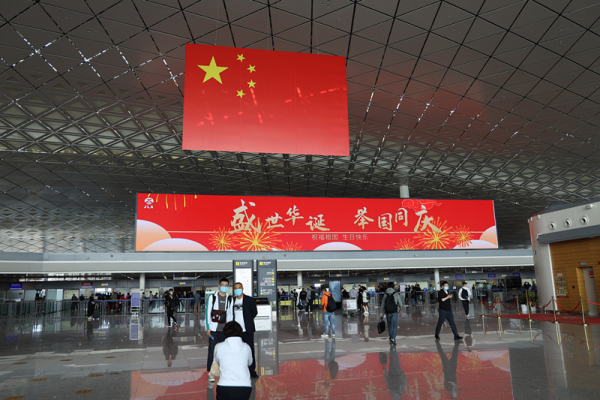

开启电商发展新征程

核载6人实载22人 长春这辆面包车真的“超”危险......

现场丨10月9日,长春商圈启动智慧停车收费!吉网记者提前体验……

节日“不打烊” 全省应急人坚守岗位确保国庆假期安全稳定

吉高集团全力确保“十一”期间全省高速公路运行态势平稳

开创信用惠民新模式 长春市二道区推出“信用+养老服务”

@长春人,这些公交线路有调整!看看有没有你常坐的!

10月8日 长春市正式实行结婚登记“市内通办”

一家吉企在电商路上的新思考

长影新片《青春作伴好还乡》定档10月29日

吉林机场集团班组在东北民航“优秀班组”风采短视频大赛中获奖

长春市加强“双减”教育督导 推进“减压”“减负”并行

金属股敏捷;铜价收益

Carlyle在大都市获得37%的股份:举报

顶级基础设施新闻

贝恩资本在L&T金融中购买15-20%的股份:报告

喂食率徒步旅行或伤害印度吗?

Kotak Mahindra共同基金推出资本保护面向方案 - 系列1

季风预测IMD的长期平均值的82%

印度原油篮价格为$ 48.70 / bbl周四

百川优选帮你认识抖音“带货”的本质

Sebi不太可能阻止Castex Tech的FCCB转换:报告

零售包裹:Flipkart在Mapmyindia购买股份

HCL的Shiv Nadar,Sanjay Kalra,设立了500美元的基金:举报

2015年Kharif产量比去年更好:Ind-Ra.

Blackstone销售3个土地包裹(INR)10BN:报告

在Delhi HC决定后,OnGC略微结束

调频:政府致力于使Namami Ganga成为一个响亮的成功

在宣布全球销售数据后,塔塔电机翻滚2.4%

CCI清除EMC在Mcnally Bharat中购买的额外股份

SBI滑动3%;优先刊发19.6亿卢比股

凯特,神圣实验室,其他7个船长达到了历史新高

“技能印度”通过Google+ Hoogout与India Inc连接

最佳共同基金的日子 - 2015年9月4日

小米在印度销售超过300万智能手机

Reliance Global新加坡办事处获得新的头部

内阁批准频谱交易指南

网传“无病女学生被推上手术台” 陕西安康公布调查结果

扶余市开展“讲诚信、树新风、亮承诺”活动 深入打造政务服务新环境

2022年城乡居民医疗保险集中预缴期开始了!如何缴费看这里!

城乡居民、灵活就业人员养老、医疗保险缴费指南 快来看看吧!

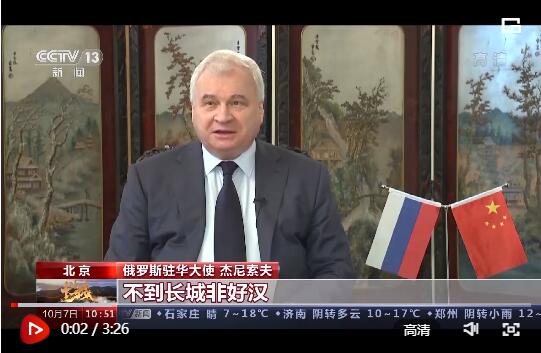

世预赛十二强赛三轮过后国足总算止跌 3分在手未来出线机会几何?

国庆档收官 全国总票房超43亿 吉林省票房超4500万

低利率,信贷违约,诉讼成本数十亿美元,近年来企业和投资银行业在公司和投资银行业的机构的收入和成果的重量严重。然而,在2001年至2007年期间,十大最大机构产生了16%的平均股权回报(ROE),在金融危机之后,2008年至2014年间率下降至5%。由于监管限制,他们越高的成本银行面临的原因和较低的杠杆率。目前的回报仍低于股票成本。近年来

低利率,信贷违约,诉讼成本数十亿美元,近年来企业和投资银行业在公司和投资银行业的机构的收入和成果的重量严重。然而,在2001年至2007年期间,十大最大机构产生了16%的平均股权回报(ROE),在金融危机之后,2008年至2014年间率下降至5%。由于监管限制,他们越高的成本银行面临的原因和较低的杠杆率。目前的回报仍低于股票成本。近年来,公司和投资银行已经优化了业务线,从某些细分市场退出并采取了一系列其他措施,他们的行动还没有足够的行为。根据Roland Berger战略顾问,Nomura全球研究和Tricumen,标题为“Cib Outlook 2015:工业之旅 -

第II集团“。在2015年,

企业和投资银行在企业和投资银行的返回返回返回返回的Lowrevenues在股票交易或并购交易中的收入下降债券交易的效果下降将减少。非经常性成本有助于降低成本/收入比率。野村董事总经理乔恩和平:“收入增长疲软,高结构成本和监管RWA(风险加权资产)通胀将在2015年对CIB Roes进行压力”。市场上十大最大球员的总成本占2014年的重组,遵守,特别是诉讼成本的12.5%。这些成本的大部分是处罚的形式,自金融危机以来总计为1600亿美元。“许多银行将

不得不进一步削减成本以抵消这些实质性成本影响,”罗兰伯格说合伙人DominikLöber。“如果他们设法这样做,并且如果他们的一次性成本下降,到2016年,ROE可以在11-14%上升到11-14%。”这里的重要因素是风险成本发生的事情,因为由于信用违约率下降,它目前非常低。以限额为

中心的工业化 - 工厂规模和精品技能的

正确组合,部分银行,专业和敏捷性有助于成功地能够提供少量边距的产品。在其他领域,规模经济是创造大量标准化产品的关键。企业和投资银行业务的金融机构现在必须结合这两种不同的方法 - 根据他们的客户想要的.many

银行已经回复并将整个组织和后台流程更强烈地对他们的客户“的需求。但是,此策略呼吁提供详细的客户分割和客户顾问,产品专家和后台部门之间的密切合作。“企业客户希望广泛的产品组合 - 从传统贷款到复杂的收购融资,”DominikLöber说。“这是一个平衡的行为。为了管理它并同时满足监管要求,银行需要系统地分析客户和产品盈利能力,使他们能够快速对任何可能出现的负面发展做出反应。“对于金融机构来实施符合其产品组合和服务组合的合规结构也很重要

。如果他们希

望能够在以以前能够达到客户的位置,则需要快速向前推进数字化的商业模式数字化。例如,客户 - 在电子交易平台上的数字经验 - 这里将非常重要。由于成本和效率的考虑,更高的数字化在内部过程中变得越来越重要。虽然这确实需要对新系统的相当大的投资,但它将成为一个在未来竞争激烈的基本要求。大数据分析系统也将有助于公司和投资银行业的数字化。它使银行能够更精确地分析相关客户和风险信息的这些系统,并更好地控制他们的银行流程。皮埃尔·雷厄尔,罗兰伯格的全球联邦练习头,评论“我们拥有的数字转型步伐在整个行业中证明,我们的客户已经非常重要,即它不再是大规模的数字举措,将区分中控器,而是缺乏它们,这将在行业中产生异常值

“。然而,数字转型影响比银行的更广泛的机构。Fintech公司正在闯入传统的商业领域,成为新的市场参与者。但他们“不仅仅是与银行竞争,他们也可以在数字生态系统中与他们合作。“金融机构很难单独管理数字转型,”罗兰伯格合作伙伴Klaus Juchem解释说。“伙伴关系和数字生态系统提供银行和金融技术公司的机会,彼此学习并相互从这个

市场中获益。”新的商业模式

要求文化更改的数字商业模式不是全球银行业需要文化的唯一领域改变。最近循环诉讼的丑闻固定和汇率操纵或贷款交易中缺乏适当的咨询,这些银行载有大量处罚。因此,近年来,银行业务的形象遭受了很大困扰,银行不再被视为如此有吸引力的工作地点。那么银行业机构需要做些什么与创新思想相结合。例如,反向指导是一种方法,其中每个顶级管理器被分配了作为导师的数字本地人,以帮助他们更加了解数字趋势。雇用外部行业的人们同样重要的是在工业化和数字化领域获得深入专业知识的手段

。无论如何,这种文化变化只能取得成功,如果它得到支持和生活金融机构的顶级高管。这是对新结构和责任的信心创造了什么。“尽管成本压力,工业化和监管仍然是银行业的最大挑战,企业和投资银行应始终如一地将自己转变为以客户为中心的数字银行,以便在搬进新的市场参与者方面保持竞争力, “总结了Juchem。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。