Reliance基础设施缩放2%;向Birla Corp销售水泥业务

JK轮胎和行业,步幅Shasun导致焦点

rallis印度将Metahelix Life Sciences的股份筹集为100%

RBI发布消费者信心调查

2016年AUTO EXPO:Maruti铃木揭开了概念石耳和概念Baleno Rs

卢比Q3净利润以卢比。530亿卢比;股票5%

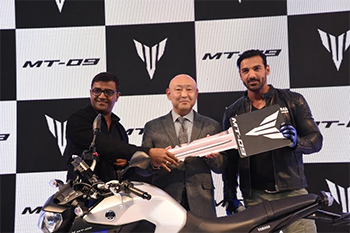

2016年AUTO EXPO:Yamaha推出Roadster Motard - Yamaha MT-09与John Abraham

IRB Infra,GMR Infra寻求Sebi Nod进行Infra投资信托

塔塔钢,羽扇豆,依赖于今天的25股股票中的依赖基础设施

Sensex跳跃200点;漂亮回收7,450

Snapdeal可能在按需家庭服务平台Zimmber中获取10%

JK PENCES Q3净利润在卢比。17.1亿卢比

Fiery星期五!漂亮的结局只是害羞的7500

Sobha开发人员的Q3号码预计将暴跌

联邦 - Mogul Q3净利润在10.7亿卢比

Westlife发展报告收入增长7.8%

nifty关闭7,400标记

SRF考虑支付股息

M&M金融服务获得Sebi Nod为Mahindra共同基金以及其他最佳共同基金新闻

Q3FY16 GDP以五个季度以最快的步伐扩展

煤炭印度与印度石油公司签署谅解备忘录

Anil Ambani公司的股票飙升;添加卢比。MCAP中的2,500 CR

enil:Q3预期净利润

Lakshmi Machine Works跃升2%的Q3结果

内阁批准与州政府的JV COS组成铁路Infra项目

法院战斗伤害了印度东部北部的麦当劳的增长

2016年AUTO EXPO:斯堪尼亚推出生物燃料动力全市公共汽车和Premium Scania G 310卡车

Sheth Creators呈现百合塔

FM推出财政部官方YouTube频道

Fortis Healthcare下降2%;在Fortis医院获得51%的股份

Genpact与AIWMI合作伙伴建立信用风险分析的人才

2016年AUTO EXMO:Day1的两轮推出

autoexpo 2016!日产今年在印度推出GT-R和X-Train杂交机

Suzlon S111接收50Hz和60Hz变体的类型认证

Quess Corp文件为4,000 Mn IPO的文件

像一个子弹!富摄影电机GALOPS 7%,寄存器76%跳跃Q4利润

Bajaj Auto推出CT 100B扩展100CC摩托车段

Thomas Cook Q3净损失在卢比。13.53亿卢比

行动建设:Q3数字设置为上升

艾米镜电机的Q3数字显着上升

奥巴马提出了10美元/桶储油税,以资助干净的运输

印度的外汇储备上涨1.6亿美元至$ 349.15 BN

sensex,nifty poolpy;它,Pharma拖曳

Texmaco Rail上涨3%; Q3净利润以卢比。12亿卢比

摩洛哥在撒哈拉沙漠和当天的其他顶级电力新闻中打开大量的太阳能发电厂

下一次拍卖中的高频谱定价对电信部门有害

Tech Mahindra使用Msportz进入移动游戏空间

博世Q3净利润翻到卢比。221亿卢比

评估获取无机增长前景:r Srikrishna,Hexaware Technologies

Sensex Rallies 200分; L&T,OnGC,亚洲涂料引领指数

HDFC LTD发布了截至2015年12月31日止第三季度的业绩。本季度的净利润达到卢比。1,520.5亿卢

HDFC LTD发布了截至2015年12月31日止第三季度的业绩。本季度的净利润达到卢比。1,520.5亿卢比。从运营收入达到卢比。7,978亿卢

比。提供卢比。与卢比相比,68亿卢比。52亿卢比(Qoq)。

投资的利润较低的利润,租赁物业的收入和当前年度的其他收入和更高年度的折旧而受到影响,与前一年的净收入较低。截至2015年12月31日的金融总金融季度截至2015年12月31日,税前利润在前一年的相应季度的“2,064亿千年”中,税前为2,191亿卢比。提供670亿卢比的税,(包括94亿卢比,延期税特别储备金的责任),截至2015年12月31日截至12月31日截至12月31日税后的利润,与卢比相比,达到了1,521亿卢比。上一年同期1,425亿卢比,代表增长率为7%。截至2015年12月31日截至12月31日截至12月31日的季度利润的增长率较低,是由于较低的非核心收入,即销售投资的利润是卢比。57亿卢比(PY卢比。113核心)和租赁物业的收入为卢比。1亿卢比(PY RS 17千万卢比)。在非inpidual贷款产品组合中获取,录制净增加卢比。截至2015年12月31日的季度1,987亿卢比。因此,该公司主要拨打了更高的供应,主要是根据卢比的标准资产。68克(PY Rs。45亿卢比)。此外,由于利率较低,公司赢得了对股东基金的利息,影响盈利。如果对这些因素进行调整,本季度的利润增长率将于2015年12月31日达到大约15%的.ToTal Assetsas。HDFC的总资产为Rs。2,76,163亿卢比与卢比。截至2014年12月31日的2,45,881亿卢比 - 2015年12月31日增加了12%的运筹学,贷款书在2014年12月31日的2,19,939亿千万卢比达到“2,48,097亿千万卢比”。前12个月销售的贷款额为12,975亿卢比。在12个月内销售的后贷款后,近期贷款组合的增长为23%。非融资贷款组合的增长率为10%。在加入前12个月内销售的贷款后的总贷款书的增长为19%,贷款额外贷款书(AUM)基础上的资产,签约贷款包括73%。近三种贷款的平均大小在35张Lac中站起来。在AUM基础上,在截至2015年12月31日止九个月,贷款书中的93%的增量增长来自2015年12月31日的贷款,贷款总额销售/分配的贷款总额`28,987亿卢比。HDFC继续为这些贷款提供服务,有权获得销售贷款的剩余利息。销售的近期贷款的剩余兴趣为1.21%p.a.并在贷款的生活中占据了贷款的寿命,而不是在预期的基础上。正在截至2015年12月31日的载入非履行贷款的不良贷款额为1,794亿卢比。这相当于贷款组合的0.72%。近期投资组合的不良贷款分别为0.54%,而非近季度投资组合的额度为1.12%,每股国家住房银行规范为1.12%,该公司需要全面提供卢比。1,865亿卢比。截至2015年12月31日,截至2015年12月31日的余额为2,186亿卢比,其中532亿卢比是非表现贷款,余额为1,654亿卢比是对标准贷款和其他规定的一般拨款。违约事项规定的这种余额相当于投资组合的0.88%。该公司通过监管要求提供321亿卢比的额外提供。对截至2015年12月31日止九个月的借款成本的预备和净利息Marginsthe率为2.31%,与相应的时期相同去年。签署贷款书的传播是1.97%,而非自化书籍是截至2015年12月31日止九个月的3.09%的3.09%的利率。2015年12月31日的InvestmentsAs,关于HDFC上市的未实现收益投资额为“59,091亿卢比(去年 - 卢比。51,996亿卢比。这不包括非上市投资价值的升值。重要的充分性Ratiothe Corporation的资本充足率为17.7%,其中一级I资本为14.2%,二级资本为3.5%。对特殊储备的延期税收责任以及HDFC银行的投资也被视为扣除电池二级和二级资本计算的扣除。根据监管规范,资本充足率和第一级资本的最低要求分别为12%和6%。分布NetworkHDFC的分销网络跨度396个网点,其中包括114个HDFC配送公司的办事处,HDFC销售私人有限公司(HSPL)。此外,HDFC通过其外展计划涵盖了其他位置。分销渠道将配送网络的一个组成部分与家庭贷款分发,通过HSPL,HDFC银行有限公司和其他第三方销售员工分发。迎合非居民印第安人,HDFC在伦敦,迪拜和新加坡和服务员工有代表处科威特,阿曼,卡塔尔,阿布扎比和沙特阿拉伯。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。