我们预计本季度的收入增长3.7%:科托克证券

Cigniti Tech目标在接下来的3 - 4年内USD 3亿美元:Sriram Rajaram.

sensex,nifty poolpy;印度vix跳超过7%

COAI在4G网络中寻找5年延长截止日期:报告

您可以在不到一年内获得美国绿卡!

1月交付的PLATTS JKM在最大的Yoy Drop中下降了46.9%

Sensex Propnes 300点......漂亮低于8,200水平

政府与亚洲开发银行(ADB)签订贷款协议,以7500万美元

议会冬季会议结束;待命票据待定

金子:2015年年终审查和前景

Sensex在正面纸张上打开

麦克菲:Mega趋势将在印度占据2015年的安全行业

Sumitomo Mitsui获得依赖资本2.77%的股份

联盟服务罢工注意事项...煤炭印度澄清

哈夫斯印度指定了三名额外董事

它股票趋势趋势,收益1.7%幻灯片

资本仍然是印度国家银行的挑战:惠誉

Apollo医院澄清了Karnataka的投资报告

SG GSC宣布第五版印度人才奖学金计划

纵论天下|“人们现在只能靠自己了”,印度疫情啥时候是个头?

综合消息:又有多国发现印度报告的变异新冠病毒感染病例

国务院教育督导办:加强中小学生作业、手机、体质等五项管理

国家卫健委:10日新增确诊病例14例 均为境外输入

国家禁毒办通报将整类合成大麻素类物质列入管制目录

以色列轰炸加沙地带 巴勒斯坦方面20人死亡

揭开更多奥秘!嫦娥六号将为建月球科研站探路

国家发展改革委:将从降低税费负担等8方面降低实体经济成本

美国不负责任从阿富汗撤军恶果初显

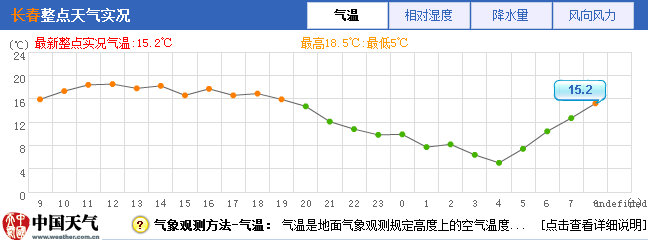

直线回升!长春市11日最高气温23℃

卡塔尔埃米尔访问沙特

我是共产党员丨长春光机所研究员王绍举:身为党员,使命在肩!

最新调查显示:近六成日本民众希望取消东京奥运会

中国足协公布世预赛国足集训名单 武磊回归,谭龙无缘

国家统计局:4月份居民消费价格同比上涨0.9%

澳大利亚为考拉接种预防衣原体感染疫苗

2021年4月份CPI总体平稳 PPI环比涨幅回落

七名前锋四个门将 这真的就是中国男足能拿得出手的“最大牌面”了吗?

纽约市约750具新冠患者遗体仍停放在冷藏车内

PNB提前刺激股票分裂前

Edelweiss Tokio Life推出'Edelweiss Tokio Life - Mylife +'

缺险人寿保险希望保险条例草案在冬季会议通过

NSE&BSE的智力列表

Hiren Gada,Shemaroo Entertainment Ltd导演

价格主要取决于国内消费要求:nmdc.

FMCG通讯 - 2014年12月22日至26日

塔塔汽车在尼泊尔推出了世界卡车

HDFC银行推出'银行Aapki Muththi Mein'

JBF Industries董事会会议于12月22日;库存下降5%

全球炼油行业面临着几个挑战:在伊斯兰集团24世纪省的普什兰·瑞亚

Manappuram财经汇率跳跃于收购点头上

我们预计我们的覆盖范围(前银行/ NBFC)的股票将在同比基础上报告约3.7%的收入。在部门,它,水泥,物流安德托预计将主要推动这种增长。自动部门在同比基础上看到了Volumesgrow,尽管它是由于基础低。另一方面,一些基础设施和投资沉重的部门,如电力和资本商品,预计会在很大程度上是由于较低的投资活动导入措施,燃料连锁问题和需求疲软。石油和天然气疾病的收入预计由于较低的原油价格较低,可能是凯恩印度和炼油厂的爆发性。对于银行/ NBFC,预计净利息收入同比增长13.0%,居住在20.1%以上增长。同比,PSU银行可能会报告中性科学(同比为9.3%)。银行制度的信贷增长仍然持续〜10%的价格(2014年12月12日同比10.6%),低于RBI的15%。同样,沉积增长也适中10.2%(ASON 02,2014)。贷款增长的适度主要由大型企业组合(夏10%增长)的延长员,而零售分段连续同比增长〜15%。我

我们预计我们的覆盖范围(前银行/ NBFC)的股票将在同比基础上报告约3.7%的收入。在部门,它,水泥,物流安德托预计将主要推动这种增长。自动部门在同比基础上看到了Volumesgrow,尽管它是由于基础低。另一方面,一些基础设施和投资沉重的部门,如电力和资本商品,预计会在很大程度上是由于较低的投资活动导入措施,燃料连锁问题和需求疲软。石油和天然气疾病的收入预计由于较低的原油价格较低,可能是凯恩印度和炼油厂的爆发性。对于银行/ NBFC,预计净利息收入同比增长13.0%,居住在20.1%以上增长。同比,PSU银行可能会报告中性科学(同比为9.3%)。银行制度的信贷增长仍然持续〜10%的价格(2014年12月12日同比10.6%),低于RBI的15%。同样,沉积增长也适中10.2%(ASON 02,2014)。贷款增长的适度主要由大型企业组合(夏10%增长)的延长员,而零售分段连续同比增长〜15%。我们期望尼姆在较低的利息逆转逆转的逆转的QoQ保持稳定的Qoq,以及舒适流动性条件。在Q3FY15期间,我们在批发利益中看到了锐利,这可能有助于NBFC(这是一个非常批发资助的)和拥有较高批发存款份额的银行,以其借款的成本。除了股票市场急剧升值外,陡峭的产量(较长终端60-65个BPS;较短的30-40bps)非常易于翻译成强劲的交易。预计我们的报

道宇宙几乎是平坦的(前银行/ NBFCS)在我们的报道

下的部门的EBIDTA利润率预计将在汽车,水泥和物流部门的套件中几乎是平坦的,预计将推动整体内部材料的优势,而资本用品,石油和天然气,则预计拖动。Yoy Rupee升值(边缘)应该影响IT部门的边缘。我们期望在Q3FY15期间稳定新的滑动,同时重组,因为重组管道继续堆积。虽然,私人扇区更好地放置在零售资产的重大曝光方面,我们将密切关注企业书籍 - 特别是暴露于敏感的扇区

.Focus SoundsDocess上

,我们将专注于资本商品和建筑竞赛的订单预订。从政府的改革改革举措后,有一些改善。相同需要翻译Intoproject启动和订单预订。管理势头的管理评论对于我们来说是重要的.11HFY15期间

,银行的资产质量问题在某种程度上得到了解决。威廉密切关注这些数字,银行的重组资产数量可能会使压力资产重组到3 QFY15和4QFY15,采用AVIEW,以避免适用于WEF FY16的更高供应。我们还将对IT公司的IT公司的管理层进行密切关注的是CY15 IT预

算

.Conclusionmarkets一直非常挥发,并在过去几周内从增加的巨大问题上脱落。2014年12月,外国流量也在负面。3季度结果预计将大大缺乏光泽,全球活动可能会继续削弱市场。政府对轨道改革的行动(内部或郊外预算)以及利率下降的潜在下降是在中长期呼吸中重新评级的可能性,如果市场必须提升,它需要更多的信心印度企业的中长期增长率。一旦改革举措开始产生结果和利率出现,增长率将会推出。在收入或未来的前景中的利率和未来的前景可能会导致相应的特

定责任。作者是私人客户组研究,科哈特证券

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。