银行欺诈上升,变得更加复杂:德勤印度

RIL由2016财年重新打开其柴油泵网点

印度评级在稳定的情况下修改了有色金属和金属部门的展望

环球深观察丨连续发现无名墓 看这个国家还能怎么辩解!

中国常驻联合国代表:中国发展的密码,在于坚持中国共产党领导

Anuh Pharma Hits 52周高;增长10%

印度将于2030年成为第五大基础设施市场:克里斯

IRFC在国外发射卢比衡量债券

西门子Q2净利润以卢比。162亿卢比

Reliance Communications提高了300亿美元

马拉松Nextgen库存达到20%的上路

印度斯坦锌Q4净利润以卢比。1,997.4亿卢比

美国共同基金的流量直接出入第三个月的ETF流量

GURH金融衰退5%在静音Q4收益后

RS软件Q4净利润以卢比。15.5亿卢比

Anjani Portland Porth股票在权利问题计划中结束了1%

更轻松地访问MSMES的银行贷款

JMT汽车委员会批准股票分裂;下降1.5%

政府允许NHAI发行免税基础设施债券

Cairn India股票在结果前下降了2%

钢带在稳健的收入后缩放5.2%

HDFC银行Q4 PAT增长20.6%,达到卢比。2,807亿卢比

Gujarat气体股票下滑6%Q4结果

Q4结果后UltraTech水泥增益1.2%

Delta Corp在结果之前重点

8k里程获得Cintel系统

JSW能量在结果之前提前5%

塔塔螺栓 - 准备好,稳定,螺栓!

OMCS反弹Q4补贴救济

【中国那些事儿】英国学者:历史证明,中共有足够能力克服每一次挑战

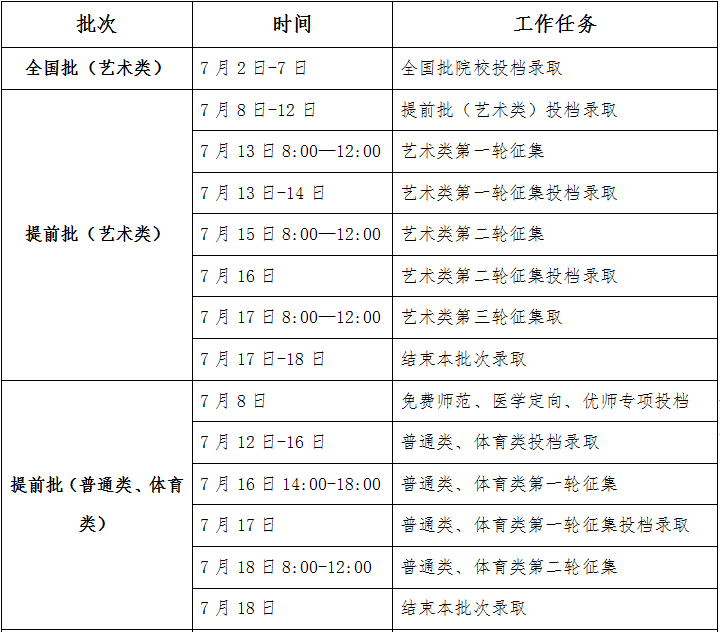

高考考生注意!吉林省2021年普通高考录取时间安排来了!

Indiabulls住房股票在Q4收益上持平

塔塔天空推出方案后,洗碗电视滑动1%

sensex,开始时的漂亮时钟收益

弱Q4结果上的几何坍塌11%

RS软件跌至Q4结果上的8.5%

西门子在强大的Q2结果上飙升2%

大苹果:iPhone制造商预计的记录结果

Videocon's Brazil Discovery 3-4次孟买高储量:venugopal dhoot.

MRF Q2历程净利润为333亿卢比......股票以上达到3%

Indiabulls住房在良好的Q4结果后获得

Q2结果后Siemens缩放2.7%

钢带裂缝2%; Q4净利润飙升

rolta印度坦克9%的评分降级

DIC印度在Q4周转上放大了19%超过19%

煤炭部批准帕尼普特TPS现有煤炭联系的转移

绿色市场;医疗保健,资本用品股票

外交部:中巴友谊始终坚如磐石 历久弥新

中国代表一组国家在人权理事会作共同发言敦促英国正视自身人权问题,停止各种侵犯人权行为

中国代表一组国家在人权理事会敦促英国正视自身人权问题 停止各种侵犯人权行为

根据Thedeloitte印度银行欺诈调查报告的调查结果,第二次,银行业的欺诈行业以及欺诈的复杂程度增加了欺诈,据称II.Around93%的

根据Thedeloitte印度银行欺诈调查报告的调查结果,第二次,银行业的欺诈行业以及欺诈的复杂程度增加了欺诈,据称II.Around93%的受访者指出了大幅上涨在欺诈事件中,超过一半的受访者目睹了各自的机构内的10%以上(在欺诈事件中)。税收

银行被确定为欺诈事件的主要贡献者,其中大多数受访者表明他们有在过去两年中经历了超过50个欺诈事件,平均欺诈损失约为。每次事件10万升。相比之下,非零售分部平均地看到了10个欺诈事件,每件事件的损失大约2亿卢比,调查受访者表示。大多数受访者也表示,他们能够恢复不到25%的报告欺诈损失。“虽然银行

业一直是印度第一个采用业务扩张技术的部门,但他们还没有杠杆技术在最大程度上,作为他们欺诈风险缓解努力的一部分。这可能是该部门继续看到欺诈兴起的原因之一,以及检测和恢复的延迟。因此,在欺诈程度变得无法管理之前,所需的机构需要加强,理解和解决他们面临的任何挑战。“德勤前任高级总监KV

Karthik说,德勤前任。有人被确定为欺诈增加的原因事件包括线路管理人员缺乏监督,或者高级管理层从现有流程的偏差,营业压力达到不合理的目标,缺乏识别潜在的红旗的工具,以及员工和外部方之间的勾结。此外,在公司银行业务中观察到的欺诈的常见原因包括威胁和虹吸的资金;虽然欺诈性文档和抵押品的缺席/抵押品被引用为零售银行欺诈的主要原因

。对欺诈和响应欺诈

的主要原因,30%的调查受访者表明,它需要6-24个月来检测欺诈,主要依赖客户投诉,通过举报人和/或帐户审计/和解期间收到的匿名技巧。大多数受访者在欺诈的检测时采取的行动是进行内部调查,而其他一些受访者则选择向执法机构提出报告该事件。处理反欺诈委员会的一半调

查受访者所

指出的一半调查受访者有一个有效的欺诈风险评估计划;然而,超过三分之二的调查受访者表示,他们有有效的欺诈控制战略和政策。“传统上银行依靠RBI的指导旨在制定其欺诈行为政策。然而,鉴于变化的欺诈景观 - 如技术促进的欺诈,银行也关注定期评估欺诈风险,并调整欺诈控制政策以涵盖这些欺诈风险的重要性。例如,只有很少的银行似乎对打击网络钓鱼和身份盗窃的强大政策“,先生。调查

报告说,Karthik表示,银行还可以专注于投资智力集合机制,并在调查过程中使用专用法证工具。有趣的是,约有83%的调查受访者表示,他们预见到采用防欺诈措施的投资增加,特别是在欺诈检测和监测系统的领域,促进战斗网络犯罪的技术,以及欺诈风险评估和调查。作

为预防/检测欺诈攻击者的新前沿的法医数据分

析表明,银行在预防欺诈方面面临的三大挑战是缺乏客户/员工对欺诈影响的认识;数据从各种银行系统集成;欺诈检测工具不足。尽可能通过实施专门的主动欺诈检测/分析解决方案来解决这些挑战,因为每三个调查受访者中的一个都没有完全满足他们现有的欺诈检测/分析解决方案

。趋势

趋势是一个实质性的依赖于银行业技术的依赖。随着网络犯罪的持续增加,频率和复杂程度,这三个区域向调查受访者提供了不合适的夜晚是互联网银行/ ATM欺诈,电子银行欺诈和身份欺诈。此外,抵押贷款Portfolioalso似乎越来越容易受到欺诈风险的影响,调查受访者

表示。“虽然欺诈不是任何组织想要处理的主题,但现实是大多数组织在某种程度上经历欺诈。重要的是要注意,处理欺诈可以是建设性的,前瞻性思考,并且可以在其行业或商业领域的领导作用中定位一个组织,“先生先生。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。