HDFC银行:电话会议的关键外卖

Maruti在2016财年进一步增加市场份额:IIFL研究

McLeod Russel在肯尼亚中看到高出口和干旱:Kamal Baheti.

东阿阿胶首个美妆品牌“桃花润”惊艳亮相

icici银行:足够低?

在收购Cintel Systems时,8k英里折叠〜2%

JMT自动飙升4.7%,船上的股票分裂

快速上升的数字渗透,为企业带来大量变化:BCG.

收购计划上的8k英里飙升

银行欺诈上升,变得更加复杂:德勤印度

RIL由2016财年重新打开其柴油泵网点

印度评级在稳定的情况下修改了有色金属和金属部门的展望

环球深观察丨连续发现无名墓 看这个国家还能怎么辩解!

中国常驻联合国代表:中国发展的密码,在于坚持中国共产党领导

Anuh Pharma Hits 52周高;增长10%

印度将于2030年成为第五大基础设施市场:克里斯

IRFC在国外发射卢比衡量债券

西门子Q2净利润以卢比。162亿卢比

Reliance Communications提高了300亿美元

马拉松Nextgen库存达到20%的上路

印度斯坦锌Q4净利润以卢比。1,997.4亿卢比

美国共同基金的流量直接出入第三个月的ETF流量

GURH金融衰退5%在静音Q4收益后

RS软件Q4净利润以卢比。15.5亿卢比

Anjani Portland Porth股票在权利问题计划中结束了1%

更轻松地访问MSMES的银行贷款

JMT汽车委员会批准股票分裂;下降1.5%

政府允许NHAI发行免税基础设施债券

Cairn India股票在结果前下降了2%

钢带在稳健的收入后缩放5.2%

HDFC银行Q4 PAT增长20.6%,达到卢比。2,807亿卢比

Gujarat气体股票下滑6%Q4结果

Q4结果后UltraTech水泥增益1.2%

Delta Corp在结果之前重点

8k里程获得Cintel系统

JSW能量在结果之前提前5%

塔塔螺栓 - 准备好,稳定,螺栓!

OMCS反弹Q4补贴救济

【中国那些事儿】英国学者:历史证明,中共有足够能力克服每一次挑战

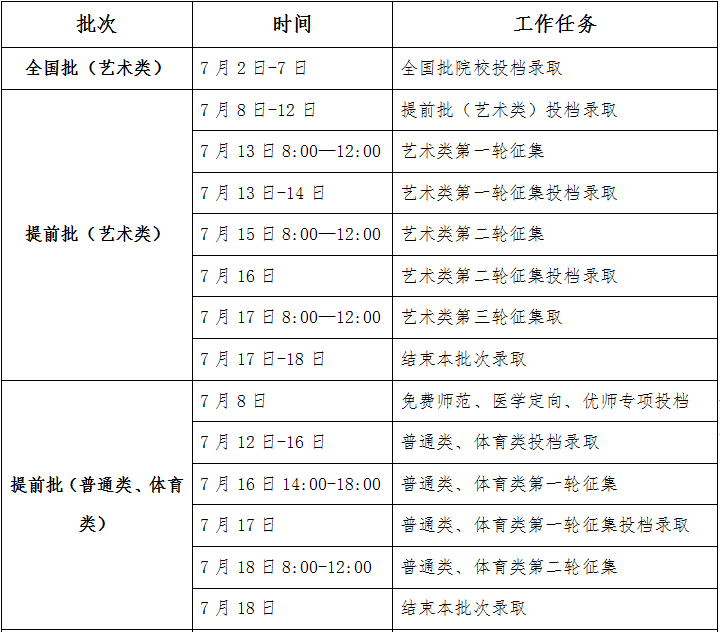

高考考生注意!吉林省2021年普通高考录取时间安排来了!

Indiabulls住房股票在Q4收益上持平

塔塔天空推出方案后,洗碗电视滑动1%

sensex,开始时的漂亮时钟收益

弱Q4结果上的几何坍塌11%

RS软件跌至Q4结果上的8.5%

西门子在强大的Q2结果上飙升2%

大苹果:iPhone制造商预计的记录结果

Videocon's Brazil Discovery 3-4次孟买高储量:venugopal dhoot.

MRF Q2历程净利润为333亿卢比......股票以上达到3%

Indiabulls住房在良好的Q4结果后获得

贷款•连续第二年的增长率在业界领先。如果要根据监管分类进行重新分类,则通过公司和零售于同等措施推动成长。•管理层表示,贷款增长将在平均平均进展4-5%。但是,它不想指导任何特定的目标贷款增长。•管理层还表示,它没有针对公司和零售贷款的特定组合,并在零售贷款中混合。•本季度投资债务工具的银行在本银行客户的许多企业客户中利息资本市场达到资金要求。结果,客户资产增长速度比贷款增长更快。•HDFCB的公司贷款书通过贷款再融资机会更快地增长。根据管理层,这种增长对银行有利可图,它将继续寻求这样的机会。保证金,费用收入和资产质量•管理率为4.4-4.5%的利润率。评论表明利润率可能更接近4.5%。存款利率下降,CASA存款的改进,并在2016财年期间重新部署在短期债务工具中投入的资金将抵消管理层的视野中的基本利率的负面影响。•费用收入增长连续第三季度获得牵引。管理层归因于收费收入增长,以季节性因素和第三方金融产品的贡献增加。•尽管近期宿舍的收费收入中看到的牵引力更好,但管理层指导费用增长滞后贷款增长。这是由于影响产品产量和缺乏基于费用收入增长的监管变化。•资产质量在零售方面仍然稳定,而CV / CE的担忧则均已升级。该银行持有资产负债表上的股票15亿卢比的浮动规定。在企业部门,尽管经营环境缓慢,但管理层并未预见不断增加。•HDFCB在本季度销售一项公司账户NPL以弧。根据管理层,通过重组贷款扩展对实体的进一步支持,不太可能协助该单位,并因此决定通过弧销售退出联盟贷款。该银行在销售上削减了大约38%的头发,并获得了现金和剩余时间的15%的考虑因素作为安全收据。银行使用浮动规定,为销售亏损提供.IIFL机构股票观点:尽管在4Q的稳健性上表现强劲,但在利润率等少数金融指标中可能改进,但我们不会预见到FY16ii前景的显着提升。这是由于经营环境缓慢和贷款增长期望的迟钝。HDFCB的贷款增长在过去两年中,在过去的两年里,管理层并未指望持续存在的趋势。2016财年2016财年贷款增长的适度估计太高。费用收入增长也很可能会看到2015财年目睹的趋势。总的来说,尽管MARGINS.hdfcb在2015财年增加了641个分支机构,但我们预计收入增长至16财年在2016年第16期。这将推动FY16II的运营费用增长。然而,提高近年来开放的分支机构的生产力,提高交叉销售可能会在支票中保留成本计量。随着成本收入和稳定的资产质量的持续改善,盈利增长可能会跟踪资产增长。我们将FY16II和FY17II的盈利增长预测减少了2%和6%,因为我们对我们以前的更强的收入增长进行了适度的预期:公司,IIFL研究

贷款•连续第二年的增长率在业界领先。如果要根据监管分类进行重新分类,则通过公司和零售于同等措施推动成长。•管理层表示,贷款增长将在平均平均进展4-5%。但是,它不想指导任何特定的目标贷款增长。•管理层还表示,它没有针对公司和零售贷款的特定组合,并在零售贷款中混合。•本季度投资债务工具的银行在本银行客户的许多企业客户中利息资本市场达到资金要求。结果,客户资产增长速度比贷款增长更快。•HDFCB的公司贷款书通过贷款再融资机会更快地增长。根据管理层,这种增长对银行有利可图,它将继续寻求这样的机会。保证金,费用收入和资产质量•管理率为4.4-4.5%的利润率。评论表明利润率可能更接近4.5%。存款利率下降,CASA存款的改进,并在2016财年期间重新部署在短期债务工具中投入的资金将抵消管理层的视野中的基本利率的负面影响。•费用收入增长连续第三季度获得牵引。管理层归因于收费收入增长,以季节性因素和第三方金融产品的贡献增加。•尽管近期宿舍的收费收入中看到的牵引力更好,但管理层指导费用增长滞后贷款增长。这是由于影响产品产量和缺乏基于费用收入增长的监管变化。•资产质量在零售方面仍然稳定,而CV / CE的担忧则均已升级。该银行持有资产负债表上的股票15亿卢比的浮动规定。在企业部门,尽管经营环境缓慢,但管理层并未预见不断增加。•HDFCB在本季度销售一项公司账户NPL以弧。根据管理层,通过重组贷款扩展对实体的进一步支持,不太可能协助该单位,并因此决定通过弧销售退出联盟贷款。该银行在销售上削减了大约38%的头发,并获得了现金和剩余时间的15%的考虑因素作为安全收据。银行使用浮动规定,为销售亏损提供.IIFL机构股票观点:尽管在4Q的稳健性上表现强劲,但在利润率等少数金融指标中可能改进,但我们不会预见到FY16ii前景的显着提升。这是由于经营环境缓慢和贷款增长期望的迟钝。HDFCB的贷款增长在过去两年中,在过去的两年里,管理层并未指望持续存在的趋势。2016财年2016财年贷款增长的适度估计太高。费用收入增长也很可能会看到2015财年目睹的趋势。总的来说,尽管MARGINS.hdfcb在2015财年增加了641个分支机构,但我们预计收入增长至16财年在2016年第16期。这将推动FY16II的运营费用增长。然而,提高近年来开放的分支机构的生产力,提高交叉销售可能会在支票中保留成本计量。随着成本收入和稳定的资产质量的持续改善,盈利增长可能会跟踪资产增长。我们将FY16II和FY17II的盈利增长预测减少了2%和6%,因为我们对我们以前的更强的收入增长进行了适度的预期:公司,IIFL研究 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。