3月26日晚间,银保监会、住建部、人民银行三部门联合发布《关于防止经营用途贷款违规流入房地产领域的通知》,要求各银保监局、地方住房和城乡建设部门、人民银行分支机构联合开展经营用途贷款违规流入房地产问题专项排查,并在2021年5月31日前完成排查工作。

值得注意的是,此次排查将覆盖中国人民银行上海总部,各分行、营业管理部,各省会(首府)城市中心支行,各副省级城市中心支行,各政策性银行、大型银行、股份制银行、外资银行。这意味着,对于违规经营贷的“围堵”将扩至全国所有区域的全部银行业机构。

《通知》指出,将加强借款人资质核查、信贷需求审核;贷款期限、贷款抵押物管理;同时加强贷中贷后管理。

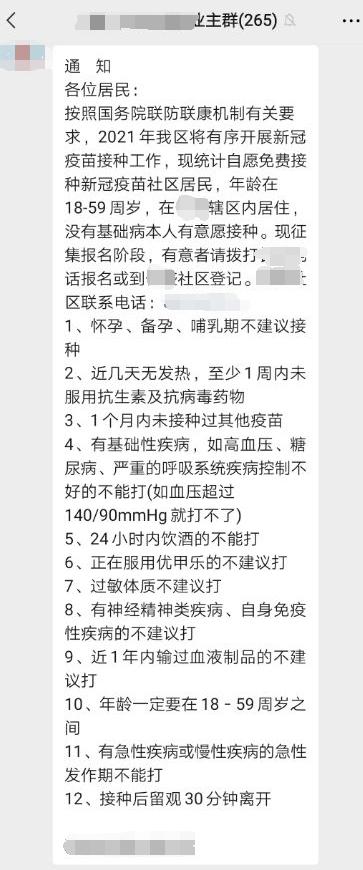

具体包括,不得向无实际经营的空壳企业发放经营用途贷款。对企业成立时间或受让企业股权时间短于1年,以及持有被抵押房产时间低于1年的借款人,要进一步加强借款主体资质审核。对贷款需求进行穿透式、实质性审核,根据借款人实际经营需求合理确定授信总额,与企业年度经营收入、资金流水等实际经营情况相匹配。

密切关注借款人第一还款来源,坚持线上线下相结合审查。不得向资金流水与经营情况明显不匹配的企业发放经营性贷款。对期限超过3年的经营用途贷款,建立专门统计台账,逐笔登记并定期进行核查。对使用房产抵押的贷款,合理把握贷款抵押成数。对抵押人持有被抵押房产时间低于1年的,审慎确定贷款抵押成数。抵押人持有被抵押房产时间低于3年的,银行业金融机构应定期核查贷款使用情况并保存核查记录。

同时,加强贷后资金流向监测和预警,同借款人签订资金用途承诺函,明确一旦发现贷款被挪用于房地产领域的将立刻收回贷款,压降授信额度,并追究相应法律责任。加强员工异常行为监控,严防内外勾结,对相关违法违规人员依法严格问责。

此外,《通知》指出,构建黑白名单制度,打击违规中介。具体来看,相关金融机构需制定各类中介机构准入标准,建立合作机构“白名单”。对存在协助借款人套取经营用途贷款行为的中介机构,一律不得进行合作,同时,对与单家中介机构合作业务快速增长的情况要重点加强分析核查。

对于房地产中介,《通知》表示,中介机构不得为购房人提供或与其他机构合作提供房抵经营贷等金融产品的咨询和服务,不得诱导购房人违规使用经营用途资金。并建立房地产中介机构和人员违规行为“黑名单”,加大处罚问责力度定期披露。

对此,相关负责人表示,近期一些企业和个人违规将经营用途贷款投向房地产领域问题突出,影响房地产调控政策效果,挤占支持实体经济特别是小微企业发展的信贷资源。下一步,将强化协同监督检查力度。各地有关部门需畅通违规问题投诉举报方式,及时共享并联合排查违规线索;依法严格问责,加强联合惩戒,将企业和个人违规挪用经营用途贷款的相关行政处罚信息及时纳入征信系统。

对于此次扩围专家如何解读:

贝壳研究院高级分析师潘浩表示,“经营贷”回归“经营”属性是当务之急,本应使用于应对特殊时期纾困的资金违规流入楼市,对市场造成了极大的负面影响。

招联金融首席研究员董希淼表示,2020年疫情发生后,为支持小微企业恢复生产,部分针对小微企业的经营性贷款额度充足、利率优惠,特别是部分小微企业贷款利率与住房贷款利率形成较大的价差,也诱使部分购房者转向申请经营性贷款来购买房产。此外,部分房产中介、贷款中介诱导、协助购房者包装材料、申请贷款,也是背后的推动力量之一。

“经营性贷款资金违规流入楼市,扰乱了房地产调控大局,容易引发局部房地产市场过热;本应流向实体经济的金融资源被挤占,影响了宏观政策实施的效果。对企业和居民个人来说,用经营性贷款购买住房,推高了杠杆率、负债率,一旦房地产市场或政策发生较大变化,还可能导致债务危机。对银行而言,过分依靠房地产来扩大规模、抢占份额,既存在政策风险也存在信用风险。”董希淼说。

董希淼表示,此次《通知》提出,将企业和个人违规挪用经营用途贷款的相关行政处罚信息及时纳入征信系统,有助于提高借款人挪用贷款用途的违规成本,从源头上遏制信贷资金违规流入楼市、股市等。建议金融监管部门借助监管科技手段,构建覆盖全行业的信贷资金流向监控系统,提升贷款用途监控的能力和效率。(梁倩 张莫)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。