秃鹫投资课程

印度IT公司希望投资于初创企业,重点是零售,数据分析

TRIVINI涡轮机预计2015财年出口增长30%:DHRUV Sawhney.

Sinclaies酒店总收入来自运营31%

2020年,互联网影响印度的350亿美元的FMCG销售:学习

塞利柜电子帕特同比增长33%

塔塔钢铁收购北欧地带产品服务中心

JK Lakshmi水泥库存1%

如果AAP可以做到,AAP Bhi Kar Sakte Ho!

Apple的M-Cap达到7000亿美元

RJ Corp获得了iclinic的健康创业

FMCG通讯 - 2月02日至06年,2015年

AMCS急于提交与Sebi提供的文件

喷气式飞机缺陷Dreamliner订单

在班加罗尔租赁最高的房屋需求,接下来是孟买,浦那

NBCC袋命令价值卢比。来自Iit Roorkee的231亿卢比

最好的脚前!Bata India Q4净利润为35亿卢比

金属和采矿通讯 - 2月02日至06年,2015年

政府的务实方法对时刻需要的煤炭块:Ravi Uppal.

Actis致力于230万美元建造印度可再生能源平台

合并和收购圆满 - 2月02日至2015年06日

肯尼亚:Devolution and基础设施提高了增长和共同繁荣

印度银行资本提升,但还有很长的路要走:惠誉说

134投标人有资格获得煤炭块拍卖

kwality计划进入FMCG部门

JK Lakshmi Cement Q3拍摄卢比。18.48亿卢比

珲春永吉通化县:为民办事暖民心

世预赛国足5比0马尔代夫获三连胜

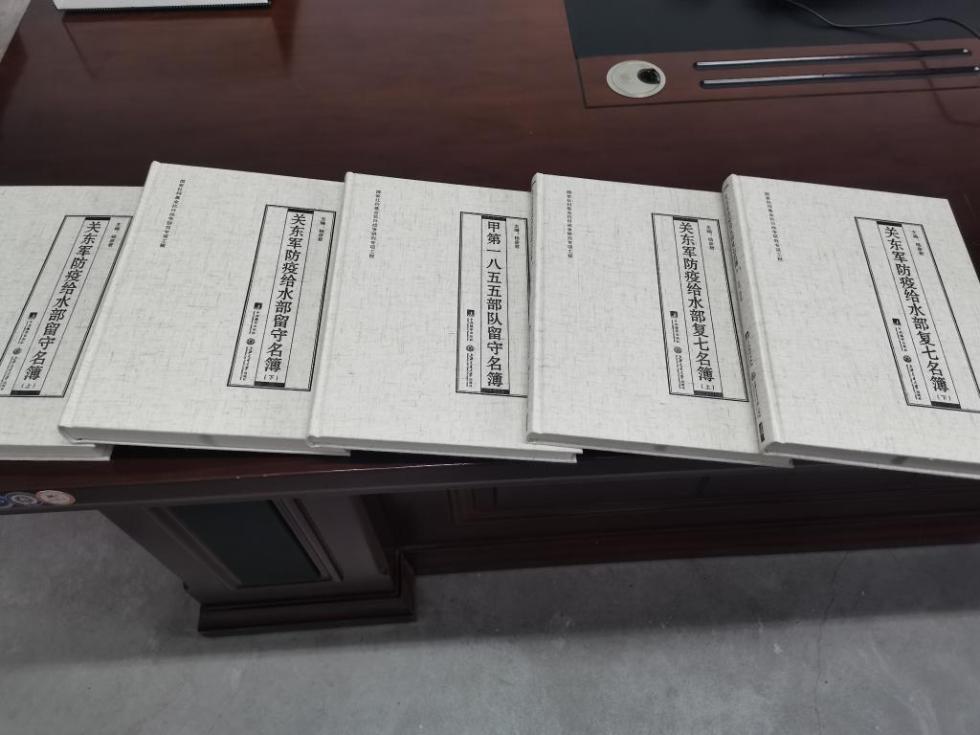

讲好党史故事 传承红色基因

2020年度吉林省“美丽河湖”名单正式出炉

2015年预算:FM可能会宣布为2016财年的45,000亿卢比消防目标

私人投资在老挝人民委员会创造更多和更好的工作的关键:世界银行

电力融资公司Q3 Q3净利润为1,541.7亿卢比

预算需要专注于刺激消耗

最高法院召回其早些时候的召唤媒体

塔塔电量储存4%的Q3结果

通过Akhilesh Tilotia推出了“印度的制作”的Uday Kotak

Tech Mahindra巩固了学习和开发平台

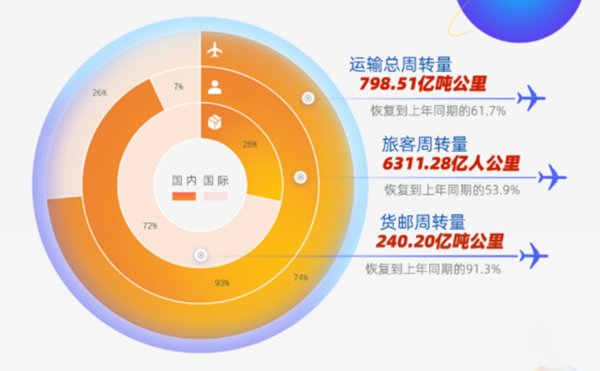

空运货物2014年在正面注意:IATA.

Sunteck Realty Q3卢比的总收入。65亿卢比

滑动技术与HAPTIK Messaging Assistant合作伙伴

rane持有Q3帕特11.13亿卢比

Hinduja Global Solutions在德克萨斯州Ei Paso开设了第60个全球送货中心

护送Q3净利润为35.6卢比

最佳经济新闻当天 - 2015年2月09日

Suven Life Science Q3拍摄卢比。3.22百万

长春22岁女子起诉母亲讨要12万彩礼被法院驳回 网友:彩礼这事儿很难说清楚

精简审批环节 强化中介监管 吉林省水利厅深化“放管服”改革

省民间艺术团小分队走进公主岭市范家屯镇新时代文明实践所送演出种文化

今日热榜|北安小学千名学生复原三阶魔方挑战破世界记录 吉林11个项目入选国家非遗名录

石油市场展示了一些生命,在两天的时间内发挥了11%。但是如果一个更大的反弹不是拐角处,它就不仅仅是石油公司会感受到痛苦:如果钻机不能提出现金来覆盖债务付款,他们的贷款也会面临一些陡峭的损失。答

石油市场展示了一些生命,在两天的时间内发挥了11%。但是如果一个更大的反弹不是拐角处,它就不仅仅是石油公司会感受到痛苦:如果钻机不能提出现金来覆盖债务付款,他们的贷款也会面临一些陡峭的损失。答案油是一种昂贵的过程。直到石油开始流动,公司必须炮弹现金而不看到回报。没有其他井中已经生产的收入,石油公司必须承担债务财务业务。即使对于具有大生产投资组合的公司,债务是一个关键的资金来源,以保持新钻探的跑步机。2010年至2014年间,石油工业债务约为5500亿美元的债务,一段时间飙升。现在有一个崩溃,那个容易难以置难以服务。

最大的银行 - 摩根大通或花旗银行,例如,对能源行业的贷款损失将仅为“轻微的否定”,这是JP摩根的杰米Dimon将1月份电话会议与投资者拨打电话。但较小的区域较小的银行,特别是在德克萨斯州和北达科他州,正面临着更大的问题。在

20世纪80年代的最后一次石油崩溃,大约700家银行货物的油价崩溃了。分析师不期望靠近这些数字的失败,但是有一系列银行从能源部门提供的贷款投资组合的高百分比。例如,像国际Bancshares这样的公司(42.4%),以及Cullen / Frost银行家(35.9%),总部位于德克萨斯州的区域银行,都是高度暴露的,Ascnn

Money in 1月份的金钱.Canadian银行也从已删除的油价上卷烟自2014年中期以来超过50%。S&P / TSX商业银行指数,八个加拿大银行的指数,1月份下降了大约10%,该指数最差至1990年以来的一年,根据1990年,

根据英国银行可以在钩子上。苏格兰皇家银行,巴克莱,以及一系列其他英国银行在能源部门的高产贷款中出现超过500亿美元。但并非

所有贷款人都遇到了麻烦。盯着受伤的动物,一些金融秃鹫感觉到机会。对冲基金和私募股权正在踏入磨损,为高度过高的石油公司提供信贷。关闭了传统的债务市场,淹没债务的石油公司有很少的其他选择。特别是对于较小的钻工,这些紧急贷款提供了一些偿还其他债务的生命线.Bloombergreportedon

2月2日,几家主要的私募股权公司 - 凯莱尔集团,阿波罗全球管理,黑石集团和kkr - 正在进行债务中的大规模职位例如,石油公司为广告

提供了7亿美元的信用额,以7亿美元的信用卡,是用于钢筋混纺和煤气井的沙子生产商。换取紧急贷款 - 携带15%的收益率 - KKR在本公司占有40%的所有权股权。Blackstone与Linn Energy LLC进行了类似的交易,另一个挣扎的石油公

司。纽约时代透明度的案例,一家公司几乎没有活着,债务不堪重负。Highbridge Capital Management,对冲基金,为公司提供了1.5亿美元的贷款,以超过10%的

利率。新债务的繁重术语显然使得石油钻机能够靠近脚的可能性不太可能。但这些秃鹫投资者知道他们可以在破产时扣押资产。如果油价做出转变,那么这些金融机构会消失,他们在消防价格获得的潜在利润丰厚的石油生产资产

。“投资的最佳机会是令人痛苦的债务,”David Rubenstein是一个联合创始人凯莱尔集团,达沃斯在世界经济论坛上.Source:http://oilprice.com/energy/oil-prices/rise-of-the-vulture-investing-class.htmlby

nick

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。