银行新的交易对手风险评估中的几种结构化金融评级方法:穆迪

Pipavav协议:Sebi要求Bourses贸易细节

印度恢复!IMF将印度的增长预测提高至7.2%

事实放大了18%的新复兴包嗡嗡声

广泛的基准!BSE ALLCAP INDEX系列推出

写作!Linc Pen Soars在NSE首次亮相

雷迪博士的定制制药公司扩大了现有的定制服务设施

GMR标志德里机场货物合资股份有限公司;股票平面

Top Neworate News的日常新闻 - 2015年3月05日

Monnet Ispat销售其电源和海绵铁业务的股份:举报

注意!这几天全省异地就医直接结算平台将暂停服务!

贡献数智新力量中国移动发布2020年可持续发展报告

神舟十二号载人飞船发射圆满成功

中到大雨!@长春人 挺住!

印度工具发射indane nanocut

Beml Soars 7%击中了一个新鲜的52周高

药品通讯 - 2015年3月02日至05年

Regal Raptor在Telangana设置摩托车制造厂

指数正面;汽车,金属增益

Infosys计划建立编码器的裂缝团队:举报

生长痛苦!Mindtree库存崩溃了4%

DLF与Snapdeal联系在线销售单位;股票下来

Sparc闪闪发光!库存集会7%

韩国将利率减少25bps至1.75%

航空货运的三个优先事项:IATA.

真的是一个拉丹!Bhel佣金3个单位为270兆瓦,只需42天

JB Chemicals在高等法院批准后刺激1%

指数正面;汽车,金属增益

sensex,红色漂亮; FMCG,消费者耐用

Spicejet飞行在Hubli Airport的跑道上滑落;没有伤病

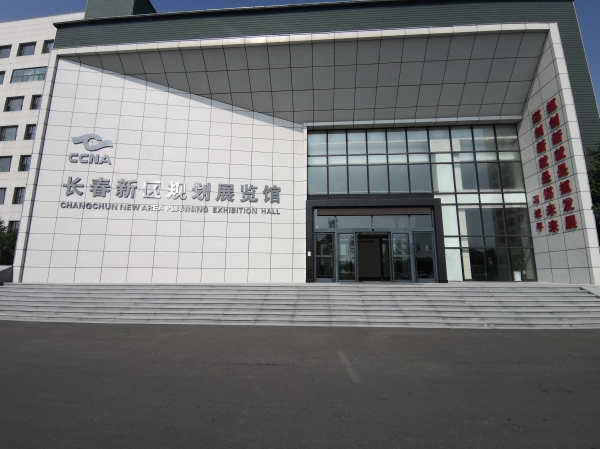

2021,吉林振兴ING丨特别观察:长春新区如何打造“东北最优 全国一流”营商环境

吉林省水利厅举办法治讲座专题学习新修订的《行政处罚法》

2021,吉林振兴ING丨天天夜稿会:今天还闹了个小笑话

揭秘!蕴藏在吉林地名中的“红色密码”丨通化市光华镇:小镇因杜光华烈士而得名!

吉林省残联召开2020年残疾人动态更新数据分析和第三方评估课题结题评审会

2021,吉林振兴ING丨特别观察:长春一东,如何跑赢大盘?

长春市南关区税务局:学史力行,主动迎前办实事

5月长春CPI同比上涨0.8% 猪肉价格下降27.7%

吉林省暨长春市2021年“安全生产月” 宣传咨询日活动举行

长影开设艺术训练营:为电影译配培养新鲜血液

长春法院在街头巷尾曝光1000余名“老赖”

聚焦|旧桥预计9月初拆完!长春西安桥改造迎来第一个窗口期

外媒:中国新冠疫苗接种将达10亿剂次 覆盖人群全球居首

中消协重点消费警示:所谓“量子产品”是“伪科技”,神奇功效为虚假宣传

我为群众办实事丨激发市场活力!长春市税务局多措并举助力小微企业发展

入境有效证明、免隔离……中国疫苗成多国通关“Pass卡”

辽源发生的一起“天价”车祸,远在青岛的车主最新回应来了

2021“V游延边”丨文旅融合“加速度” 全域旅游开新篇

政府愿意考虑保障保障以确保最低征地:Venkaiah Naidu.

CG包从能效服务提供三个订单;库存下降1%

穆迪的投资者服务已经更新了Tumpercoss-Sector,初级和二级评级方法,以纳入新的交易对手风险(CR)评估,即它为银行推出的银行作为其修订后的反复性方法的一部分。

穆迪的投资者服务已经更新了Tumpercoss-Sector,初级和二级评级方法,以纳入新的交易对手风险(CR)评估,即它为银行推出的银行作为其修订后的反复性方法的一部分。对结构化融资的更新评级方法通常将对结构化财务交易产生肯定的评级影响。在第兴天的日子里,穆迪将发出单独的公告,即将就这些影响提供。穆迪预计2015年上半年结构化融资评级审查的大部分地区会得出结论。解决这些评论的Thetimeline将取决于对基础银行评级的决议,以及Crossessments的转让。CR评估反

映了发行人的能力避免违约高级营运银行义务和其他合同信息。但不是评分。CR评估考虑到发行人的独立实力以及Affiliateand政府在需要情况下的可能性,反映了负债等级债券的预期义务的预期义务。THECR评估还考虑到其他步骤当局可以在决议中追踪银行的关键行动。CR评估通常采取陷入困境

的势利化和承诺包括与有关债券(ANDINAIND其他担保交易),衍生品,信贷信函相关的付款义务,第三方担保,服务和受托人义务以及来自银行在执行Itsessence客户服务职能的人中出现的其他操作义务。虽然

穆迪将CR评估分配给银行随着时间的推移,其趋势机构将立即开始使用Crossessments的近似作为结构化的融资分析的信用分析。当Moody S分配CR评估时,近似值将被用完。CR评估将表达与Global长期和短期评级尺度的alpha-numeric评级对应的onalpha-numeric标准,其中“(cr)”修改为CR评估符号.Moody“S使

用内部指导CR评估评估姓名率的杰出结构性财务交易。内部范围符合其更新的对抗方法中发布的指导,并其对常见问题备案相关问题的回应。特别是,CR

评估相对于额定值的立场将取决于银行的管

辖权。在欧盟的管辖范围内取决于银行的管辖权。 ,挪威和列支敦士登,CR评估将至少与存款等级一样高。瑞士,CR评估通常至少与高级无担保债务评级一样高。如果我们银行受到Dodd-Frank的标题Crassessment通常将是一个高于基线信用(BCA)的一个缺口。根据Dodd-Frank法案,美国银行在Dodd-Frank法案下,喧嚣通常至少高达高级未经判定的德国评级。扩展业务决议制度,CR评估将不会低于银行存款等级。在所有情况下,CR评估将受到下部o的盖帽根据当地货币沉积天花板,或当地政府债券额定值一个档次,或加上两种缺口,调整后的BCA本身已经存在政府债券评级。在地区相关的情况下,结构性金融信贷分析中使

用的近似CR评估值将要考虑到预期变化的指导TOTEE BCA,高级无抵押债务和银行存款评级。交叉部门评级方法中的交

叉部门的更新已更新其几个交叉

部门方法,以解释它在其对结构性融资方面的分析中使用CR评估。例如,它现在使用CR评估来衡量默认的(1)操作风险敞口(包括ExposureSto服务员,现金管理人员和受托人)的违约率; (2)向SwapounterParties敞口; (3)与ComminglingRisk有关的服务者的风险。如果银行没有CR评估 - 是因为它已经没有被分配或未被分配或未被分配 - 穆迪的Usesthe近似的CR评估或替代代理,它来自其他评级参考点。 S还

澄清说,它使用替代参考点来进行某些其他曝光的默认风险。例如,它的临时使用现金的方法,现在阐明了符合银行存款资格投资的符合条件的投资额定值的高级无抵押债务评级。类似地,穆迪的方法在欧洲,中东和非洲(EMEA)和澳大利亚的落地风险,现在参考了一个国家的当地国家风险天花板,其与其存款担保方案相关的违约风险。与

银行相关的暴露,例如在违约银行举行的存款时,穆迪现在在衡量或发动机的风险时,在违规风险的情况下假设恢复率为45%。

在结构化财务交易中的触发器中

进行了更新的结构化财务方法,提供了穆迪的Givesequal价值来触发由发行人插入并参考ETHersenior无抵押债务评级和/或CR评估。例如,如果AcounterParty对A2(CR)的CR评估,并且转移触发器是SETAT A3的损失,则假设没有其他隆起),无论交易文件中的触发器是否参考交易对手的“Ssenior无抵押债务评级或CR评估。在银行违反交易触发的情况下

,引用其森林无征电评级,那么与通常的实践保持穆迪” S将监控银行如何回复。如果银行迅速推动有关的补救措施 - 例如将其义务转移到其他银行 - 或保留触发价值的其他合适的行动,票据的评级通常不会受到触发泄露的否定(尽管任何同时降级银行的CR评估或存款等级可能会影响Thenotes的评级)。举例来说,如果事务派对用CR评估触发器(如果itellates转换为交换)或银行存款评级触发器,则将保留事务触发器引用的事务触发器引用高级不安全评级的值在相同的评级水平上。如果,迅速遵循

高级无担保触发违规行为,银行确认其有意采取令人满意的行动,然后在合理的时间内(通常不超过触发漏洞的时间不超过90天) ,违约不会本身不会影响音符.KEY更

新到资产支持的商业纸张(ABCP)评级方

法介绍该方法的更新,穆迪将使用新的喧嚣或高级无抵押债务评级除其他内容中,参考点确定流动性和支持产品的暴露,这取决于ABCP管道的目的

。分配评级为AB时的分析CP管道是致敬的适当参考点(CR评估或高级债务等级),准确地解决了导管的风险。如果ABCP管道的主要活动是在循环的基础上基于银行的商业客户提供资金,则可能在银行的决议中维持Whoseactivitis,Moody“Sgenerally认为CR评估是适当的参考点。如果主要活动ABCP

管道将由银行转移到它的证券或批量资金,这通常是赞助商,穆迪将评估该计划的动机和功能是否与银行自己的资金活动,并将一般将推荐一名不安全的高级资金评级是一个适当的参考点。如果没有为CR

评估分配一个流动性提供者,穆迪将兑现最好的代理,这可能来自银行的高级未经判定的德

国茨级。求用信用卡评级

方法线更新的信用卡评级方法,穆迪现在将使用赞助商的CR评估作为其信用卡业务的可能性的代理。CR评估大多数反映了成功解决的银行版本的情景继续其核心活动,如信用卡的源事。如果信

用卡业务未被视为核心活动的核心活动,或者是否存在与本底的可行性相关的其他风险特定业务在银行失败的情况下,穆迪可以应用较低的参考点,以评估投资组合的衰退

。如果赞助商没有资格获得CR评估,或者穆迪将使用最好的替代品代理人,例如,它可能导出其高级无担保债务评级或以各个存款等级。在有限的情况下,赞助

商可以在缺乏评级CR评估的情况下获得低挥发性信贷估计

。在更新方法发布的临时期限和与银行相关评级行动的结论或ACR评估的转让,喜怒无常可能会被要求将新闻说明从信用卡的信任中进行评分,这是它已经的速度。如果其出色的备注“评级AROON升级审查由方法更新或改变可想而行的假设,则在新系列中发出的类似结构票据可能会在审查升级时分配评级。Moody的“AAA信贷增强”的目的是与未来应收账款的

近似值近似值。发起人是

银行的未来应收账款法案,穆迪的愿意使用银行的CR评估而不是银行。 “局部发布评级来衡量它将不再生成未来应收款项的可能性。与银

行本地货币高级无抵押衰败的信贷风险仍然存在,这取决于灭绝的结构,真

正销售的法律分析或转移安全兴趣和穆迪对发起者及其市场的分析。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。