惠誉确认印度的“BBB”盖尔

IDFC排除,Bosch包含在CNX Nifty索引中

吉林大学2021年第一批录取通知书已经邮寄

中新网评:美加无视自身人权“顽疾”,却热衷给别人“开药方”?

中新网评:美国“全球抗疫第一”?既不尊重生命,也不尊重科学

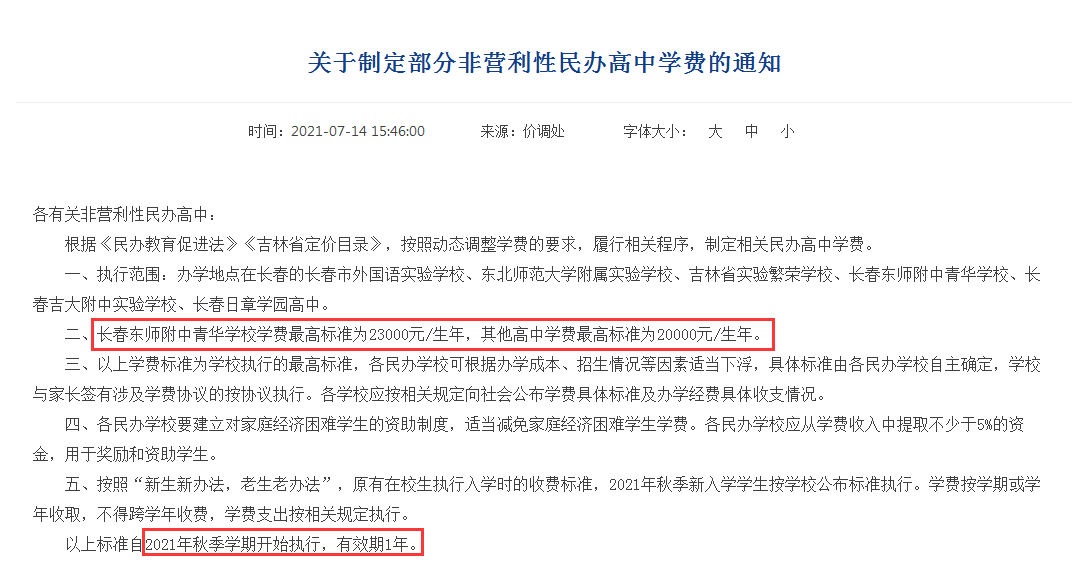

长春六所高中学费调整 看看有没有您关注的

吉林省第三十届珠心算优秀成果展示活动在和龙市举办

吉林:优化服务 厚植优势 上半年外贸稳中向好

肯尼亚国际问题专家卡文斯·阿德希尔:中共把人民放在施政核心位置

韩国专家谈中国全面建成小康社会:中国政治优势凝聚上下同心之力

枪案频发!今年美国已超2万人死于枪下 多地医院无血可用

百国百党看百年大党|专访:中国取得的伟大成就是中共英明领导的结果——访柬埔寨参议院主席、人民党副主席赛冲

吉林省首批乡村优秀人才和高级职称评选结果公示!

孙宇晨出席佳士得第四届“Art + Tech”峰会:未来属于NFT先锋艺术家

快讯丨程宇任辽源市市长

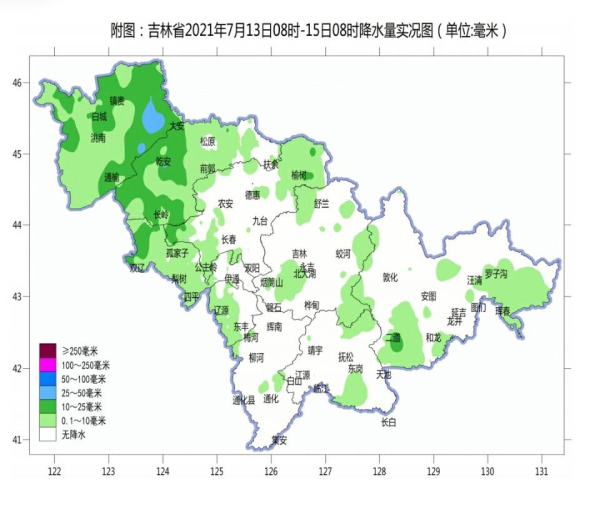

今日热榜丨持续30℃+气温上了今日热榜 网友:感觉自己“熟透了”!

白城长安机场2021年度第二次飞行校验圆满成功

全国森林草原防火工作会议在长春召开

24位奥运冠军领衔中国奥运代表团 谁能“尝到金子的味道”?

长春中医药大学附属医院党委开展远程医疗帮扶,搭建村民“健康桥”

哺乳期女子颈部长出巨大肿瘤 中日联谊医院制定详细周密的手术方案与预案顺利将其切除

吉林省公安厅举行全省警犬更新换发仪式

长春市6所非营利性民办高中学费上调!

ABFRL:Birla说,整合使IT印度最大的时尚和生活方式公司

Shriram City Rallies关于Apax交易Buzz

未能维持!Sensex,F&O到期前面的漂亮近距离关闭

Oberoi Realty Q4净利润在103亿卢比

政府,石油和天然气行业解决勘探部门的问题

Richa Ind获得2%的人在完成最高多层钢结构建筑

在发射清新空气冷却器后,伏曲率增长1.4%

在Q4结果之前,缺水下降了3%

有天然气价格触底了吗?

Asahi Tech一个来自第一天的坚实表演单位:Amtek Auto.

辉瑞提前飙升

Srei基础设施财务Q4净利润达到卢比。134.70万

2015年5月04日的顶级经济新闻

FirstSource Q4净利润以卢比。62.3亿卢比

缩放更高!Bajaj Auto推动更高的CC自行车来加强市场

卢比于周一以63.15 / $ 63.48 / $结束

赋能酒文化,遇丰年生肖酒打造一场文化与美酒极致盛宴

牛眼:Sensex穿过超过卢比的MCAP。1卢比

Teva重申致力于现金和股票收购Mylan

Marico Kaya Q4拍了卢比。7.2亿卢比

戈德雷缺点预计甚至没有季节的降雨,甚至会有更高的农村增长:阿迪戈德莱杰

印度的增长将继续表达同样评价的同行:穆迪

SKF与Regen Powertech签署战略协议

汇丰银行印度制造PMI 4月份简单

Tata Elxsi Q4 Pat AT Rs。29.8亿卢比

国家知识产权局:我国关键核心技术领域专利储备不断加强

反向定制,商家比你更清楚你想要什么

惠誉评级肯定了以“BBB-”肯定了以印度为基础的盖尔(印度)有限公司(Gail)的长期外币发行人违约评级(IDR)。Outlook是stable.key评级Driverscomburtable信用简介:尽管截至2015年3月的财政年度的第一九个月九个月(2015财年),但惠令将盖尔维持舒适的信誉概况。惠誉期望净杠杆杠杆(净债务/ EBITDA)将在FYE15增加到2.6倍,仍然对其评级级别舒适,此后减少。在FYE14,Gail净杠杆率低于2.0倍,兴趣覆盖率为6.3倍的息息覆盖率(EBITDA /毛兴趣)。Gail还具有强大的流动性职位,在FYE15中具有独立的现金余额.11.4亿元。Gail的强大经营简介及其预期强大的财务状况支持“BBB”独立信用档案。群体天然气球员:盖尔在印度天然气行业的主导地位,占国区的占优势地位的评价效益,占该国的传输网络的70%以上,占气体营销部门的50%以上。在2014财年,该公司通过其网络运输9600万标准立方英尺(MMSCMD),并营销79mmscmd。天然气业务占GAIL“S EBIT的50%以上.Pipeline Tuidiff修订版压力利润率:2014年,较新的燃气传输管道的关税被调节器回顾性地向下修改。这导致1HFY15的宣言的收入和盈利能力较低,由于一次性措施,EBIT利润率从以前的50%下降到30%。随着关税订单在很大程度上,传输部门中的收益没有进一步的下行风险。传输量自2014年FY14自2013年以来,900毫米10.Gas价格下跌压力量为94.1mmscmd:在9MFY15中,Gail面临其天然气营销部门的压力,因为它必须吸收一些库存损失。大约90%的Gail营销册在于与客户签订签订。然而,由于现场天然气价格显着下降,盖尔不得不吸收非承包业务的损失,同时其对长期气体采购合同的定价继续保持更高。惠誉期望这些压力继续鉴于目前的低原油价格环境。载体石化边距:石化部分的边缘在2015财年挤压,因为国内天然气生产下跌,盖尔不再获得价格较低的国内天然气。它必须依靠进口,其中包括长期更高的价格(超过80%的原料气体需求)气体,以其石化业务。管理层表示,它将努力在其煤气原料中占据长期价格的份额。惠誉预计石化业务的利润率将继续在接近中期留下抑郁。释放石化能力:该公司可能会在2015年委托给其石化植物,以提高每年900,000吨的能力。Brahmaputra Cracker and Polymer Ltd拥有的280,000MT植物,其中Gail拥有70%的股权,并由OnGC Petro附加有限公司持有的1.1MMTPA设施,其中盖尔有15.5%的股权,目前正在建设中,可能是2015年委托。这将导致其在收入和利润中的石化细分市场总体份额增加。惠誉评估盖尔及其56.1%股东 - 印度国家(BBB- /稳定)之间的联系 - 中等强度。鉴于大多数国家控制,Gail“S IDR”S受到印度的限制。然而,盖尔是一个战略性重要的实体,因为它在天然气工业中的主导地位。因此,应该提供Gail的独立信用简要低于印度,可以提供单签收隆起。

惠誉评级肯定了以“BBB-”肯定了以印度为基础的盖尔(印度)有限公司(Gail)的长期外币发行人违约评级(IDR)。Outlook是stable.key评级Driverscomburtable信用简介:尽管截至2015年3月的财政年度的第一九个月九个月(2015财年),但惠令将盖尔维持舒适的信誉概况。惠誉期望净杠杆杠杆(净债务/ EBITDA)将在FYE15增加到2.6倍,仍然对其评级级别舒适,此后减少。在FYE14,Gail净杠杆率低于2.0倍,兴趣覆盖率为6.3倍的息息覆盖率(EBITDA /毛兴趣)。Gail还具有强大的流动性职位,在FYE15中具有独立的现金余额.11.4亿元。Gail的强大经营简介及其预期强大的财务状况支持“BBB”独立信用档案。群体天然气球员:盖尔在印度天然气行业的主导地位,占国区的占优势地位的评价效益,占该国的传输网络的70%以上,占气体营销部门的50%以上。在2014财年,该公司通过其网络运输9600万标准立方英尺(MMSCMD),并营销79mmscmd。天然气业务占GAIL“S EBIT的50%以上.Pipeline Tuidiff修订版压力利润率:2014年,较新的燃气传输管道的关税被调节器回顾性地向下修改。这导致1HFY15的宣言的收入和盈利能力较低,由于一次性措施,EBIT利润率从以前的50%下降到30%。随着关税订单在很大程度上,传输部门中的收益没有进一步的下行风险。传输量自2014年FY14自2013年以来,900毫米10.Gas价格下跌压力量为94.1mmscmd:在9MFY15中,Gail面临其天然气营销部门的压力,因为它必须吸收一些库存损失。大约90%的Gail营销册在于与客户签订签订。然而,由于现场天然气价格显着下降,盖尔不得不吸收非承包业务的损失,同时其对长期气体采购合同的定价继续保持更高。惠誉期望这些压力继续鉴于目前的低原油价格环境。载体石化边距:石化部分的边缘在2015财年挤压,因为国内天然气生产下跌,盖尔不再获得价格较低的国内天然气。它必须依靠进口,其中包括长期更高的价格(超过80%的原料气体需求)气体,以其石化业务。管理层表示,它将努力在其煤气原料中占据长期价格的份额。惠誉预计石化业务的利润率将继续在接近中期留下抑郁。释放石化能力:该公司可能会在2015年委托给其石化植物,以提高每年900,000吨的能力。Brahmaputra Cracker and Polymer Ltd拥有的280,000MT植物,其中Gail拥有70%的股权,并由OnGC Petro附加有限公司持有的1.1MMTPA设施,其中盖尔有15.5%的股权,目前正在建设中,可能是2015年委托。这将导致其在收入和利润中的石化细分市场总体份额增加。惠誉评估盖尔及其56.1%股东 - 印度国家(BBB- /稳定)之间的联系 - 中等强度。鉴于大多数国家控制,Gail“S IDR”S受到印度的限制。然而,盖尔是一个战略性重要的实体,因为它在天然气工业中的主导地位。因此,应该提供Gail的独立信用简要低于印度,可以提供单签收隆起。 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。