Reliance Unit销往美国管道JV的整个股份,以40.7亿美元的企业产品合作伙伴

Sensex Rallies高于300点

每周:sensex,漂亮的快照2周的胜利连胜

Cairn India寻求10年的PSC延伸:举报

达尔米亚Bharat获得资金购买

削减基本率后SBI跌倒

孟买的房地产价格在2014年10月季度增长了5%:99acres.com.

绿色办公室房地产在印度:收集势头

富达增长导致MEDWELL VENTURES的投资1000万美元

CCI拨打了卢比的罚款。64亿卢比在萨利诺斯斯波尔,萨诺伊

银行失去兴趣...... Sensex,漂亮放弃收益

机场商务垂直由GVK机场开发商举办:GVK力量澄清

RBI表示,预测人员在2016财年看到行业增长率为6.2%

成就 - 消费事务部,食品和公共发行部

卢比扩大了它的损失;贬值到一个月低

Arun Jaitley在MP中揭开新的银行便条纸线

块交易后管投资飙升

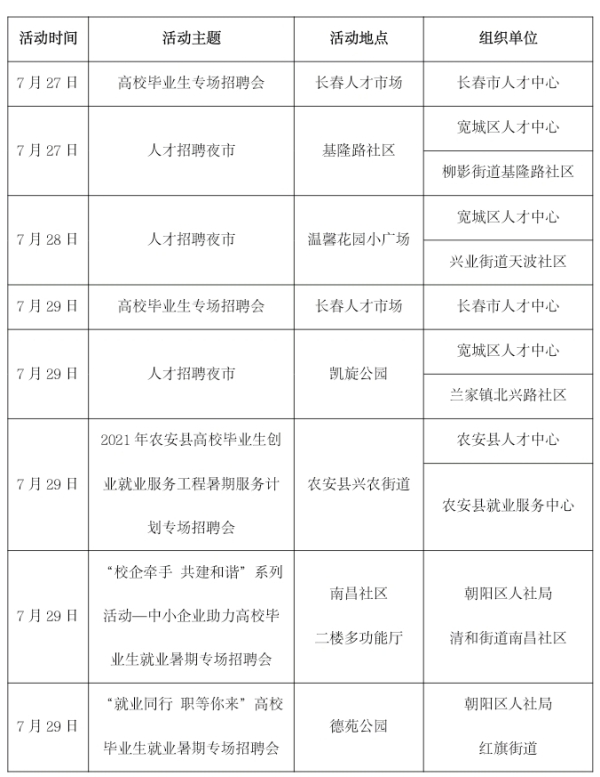

桂林路“人才夜市”接地气聚人气

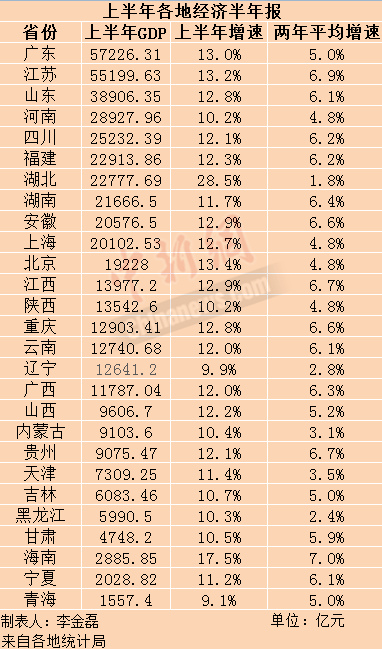

财政部:1-6月全国国有企业营业总收入同比增长27.7%

广西打造面向东盟的跨境产业链供应链价值链

司法部:推动法律援助逐步覆盖至低收入群体

前郭:优化营商环境 让惠民惠企政策发挥最大红利

多部委联合部署全国城市地铁安全防范工作

在长春市的学子首场“企业行”和社会实践活动28日开启

财政部等三部门公布完善住房租赁有关税收政策

已抢通8条国道 河南受损路段抢通工作取得新进展

美方应尽快邀请世卫专家赴美、调查德特里克堡生物实验室

国务院安委会、国家防总部署城市安全工作,重点强化这六方面!

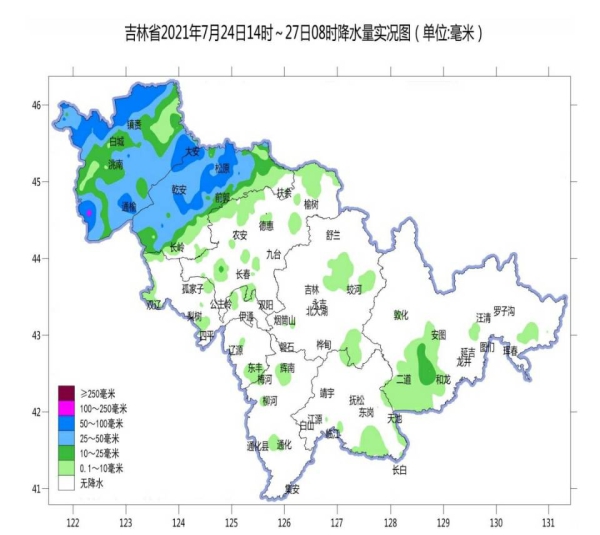

27日午后到夜间,吉林省多地有阵雨

印度公司尚未损失“缺乏”季风预测!

Aditya Birla Nuvo关于健康保险的收益

Tilaknagar Inds在2016财年需求强劲:amit dahanukar.

印度与世界银行为城市发展项目签署法律协议

HCC在247家公司公园销售股份到Blackstone

SSTL Q1收入卢比。3,578万

肥料股市缺乏季风预测

GPT Infra赢得了3%的奖金订单

公正计划增加日常航班:举报

Tilaknagar Inds在2016财年需求强劲:amit dahanukar.

RBI信号向暂停暂停

市场从紧张的笔记开始

Capgemini从诺基亚赢得百万欧元合同

休谟管道与浦那土地的Dosti Realty签署协议

市场表现出低迷的运动;仍然疲软

乘用车销售预计Q2 FY14-15 Q2提高:Zyfin研究

新鲜的低点:Unitech,ITC中的股票,达到52周的股票

在办公室一年,政府符合财政赤字目标

金低但白金是一年中最大的失败者:凯莉安

斯内特说,季风正常是正常的

在Q4的利润浸泡后,煤炭印度收益2.5%

Reliance Industries Limited(RIL)已向美国页岩石油和天然气管道合资企业销售为纽约上市的企业产品合作伙伴,其全部49.9%的股权为10.73亿美元。Reliance Holding USA,Inc。到企业产品合作伙伴LP的联盟(“

Reliance Industries Limited(RIL)已向美国页岩石油和天然气管道合资企业销售为纽约上市的企业产品合作伙伴,其全部49.9%的股权为10.73亿美元。Reliance Holding USA,Inc。到企业产品合作伙伴LP的联盟(“企业”)。根据最终协议的条款,企业将在收盘时支付约5.74亿美元的现金,并在截止日期的第一周年之前或之前的现金预付款。拟议的交易受到监管批准和其他习惯性的关于类似交易的其他结算

条件.EFS由依赖的联盟和先锋自然资源公司的联盟(“先锋”)共同拥有,其各自的所有权利益为49.9% 50.1%。EFS为Reliance-Pioneer上游联合发展和第三方提供了Eagle Ford Shale的收集,治疗和压缩服务和冷凝水稳定行动。自2010年成立以来,EFS建立了重要的中游基础设施,现在包括10个中央收集点,460英里的收集管道,119米甚至冷凝水稳定能力和780 MMCFD的天然气

处理能力。促销其对EFS的兴趣联合交易的一部分,其中依赖和先锋都同意在EFS中销售其全部各自的持股,以获得21.5亿美元的总代价。除了依据依赖和先锋比例的总体收购审议外,企业已同意在未来十年内每年在新设施,联系和扩建项目中花费2.7亿美元。仍然持续结束 -

与企业的一期协议继续提供收集,处理和压缩服务,并为其Eagle Ford上游联合发展提供凝结稳定服务。还与企业的附属公司达成了某些额外的长期安排,用于加工和运输天然气,原油和冷凝水。与企业为食用,加工和运输企业的长期关系将提供有意义的经济效益,进一步提高了Eagle Ford上游联合开发业务的成本竞

争力。愿意持有美国依赖依赖的竞争总裁兼首席执行官Walter Van de Vijver ,Inc。说,“EFS已经成功地成功地建立了聚会和中游基础设施,以及时支持,以支持REVICE-PIONEER EAGLE FORD上游联合开发行动的加剧。EFS现已从“开发”模式转换为“稳定运营”模式,自2013年以来为自由现金流动。因此,EFS货币化为我们的股东提供了重大机会。我们对与企业的长期关系感到兴奋,他们是北美最大的综合中游能源公司之一

。“花旗和Bofa Merrill Lynch担任财务顾问交易。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。