债务是:你的选择很充足

在铁路上候补名称...... IRCTC如果未经证实,IRCTC可能会帮助您飞到您的目的地

一非法移民船在前往西班牙加那利群岛途中沉没

消谣丨别传了!榆树有病例是假消息!

综述:欧洲疫情反弹 多国扩大新冠通行证适用范围

8月9日,中国吉林网将启动一个特别的大型采访

郑州本土感染者累计123例 现8次检测才显阳性病例

Quadria Capital在亚洲筹集了30400万美元的医疗保健

市场修正:他们现在会产生购买机会吗?

Kochi Metro与Axis Bank联系,从门票销售中取得了重大收入

印度3月追求超雄心勃勃的目标已经开始:Mukesh Ambani在41岁AGM

较窄的CAD加强卢比!

博世计划将入门电机和发电机分部重新划分

您是否是NRI计划在印度购买物业?阅读......

易于做生意;世界银行集团访问印度

泵和倾倒!苏拉纳太阳能随着Real Jhunjhunwala没有投资而下滑

ABG造船厂库存缩放8%的股份制销售新闻

美元失去蒸汽; Boj说日元弱点'不太可能'

Vascon工程师通过权限问题发出高达100卢比CR的股票

USFDA升级Spokane设施后,欢腾的生命科学汇率2.5%

印度的资产必须在此表明继续进行实际进展:耐石油

Bharti Airtel徒步数据费用;股票收益

TCS寻求股东重新任命N ChandraseKaran作为MD&CEO

联署签名人数突破2500万!专家:中国民意不应被国际社会忽视

美国政客所谓的病毒溯源工作:语言不通 专业不懂 栽赃不断

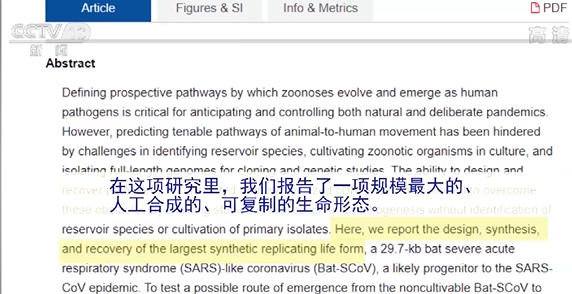

来源渐清晰!美国2008年已可以创造SARS样冠状病毒

(奋斗百年路 启航新征程——学党史 悟思想 办实事 开新局)各地开展多种主题活动 推动党史学习教育走深走实

中新网评:新冠病毒实验室泄漏?美国在说中国还是在说自己?

中新网评:美国单日新增病例或达20万,“全球第一抗疫大国”就这样?

立足吉林生态日 多部门发力生态强省建设

一汽7月销售整车23.2万辆,红旗同比增长45.4%

拒绝政治化的病毒溯源有理可依、有据可循

日媒:新冠溯源,不应该“双标”!

肯尼亚媒体批美国将病毒溯源政治化!称这对全球抗疫并非好事

一项研究显示美国不少白尾鹿感染新冠病毒

中新网评:美国北卡罗来纳大学生物实验室为何不敢接受溯源调查?

长春市又有36处快速路桥下停车场收费标准被批复

吉网天天奥运会丨青少年体育培训专家刘巍、资深媒体人陈永刚:良好群众体育基础比奥运奖牌更重要 希望更多人参与到体育当中来

今日热榜丨长春火车站能接种新冠疫苗啦!

吉林省残联举办第11届残疾人健身周活动

面包车车身向后倾 原来是违规载装太多

汽油以0.64 /升,柴油达到荷兰·克拉尔·卢比,达到1.35卢比/升

Kotak Bank作为FIPB拒绝FII限制徒步旅行

在一个下降趋势的股票市场,你应该看看FMP吗?

sensex,漂亮的挥发性;银行业,金属股票拖累

卢比再次滑倒!每天欣赏两天

RBI说,现在允许NRIS的CHIT基金投资

富摄影电机跳上经纪升级

Gayatri项目在6月16日考虑优惠问题

TCS,Infosys Visa问题:部长说,政府在需要时进行干预

普通印度人具有自然倾向于将所有资金放在固定收益工具中,主要是银行固定存款。它唯一才唯一的风险杀戮,已经开始接触股权和其他资产课程。事实上,共同基金渗透本身仍然非常低。当银行

普通印度人具有自然倾向于将所有资金放在固定收益工具中,主要是银行固定存款。它唯一才唯一的风险杀戮,已经开始接触股权和其他资产课程。事实上,共同基金渗透本身仍然非常低。当银行固定存款(FDS)非常受欢迎,投资者需要了解哪些投资者是通过投资来获得更好的纳税申报表相互资金的债务计划。零售投资者对共

同基金的债务计划表现出很少的胃口。通常,如果一个人正在用于共同基金,投资者更愿意投资权益或混合资金。它们在留下债务资金不提供高于银行FDS或其他小额储蓄方案的留言,如PPF或公共公积金等

等。在债务基金投资中涉及实际复杂性。有几种类型的债务资金,选择合适的基金,特别是高回报员,这不是一项简单的任务。风险因素也跨债务基金类别变化。每个债务基金都暴露于两个风险 - 利率风险和信贷违约风险

。行业领袖表示,作为无风险固定损益的投资者,应为流动

资金和液体加上液体加上液体资金。这些资金在其投资组合中投资非常短,从15天到六个月的投资。因此,利率波动并没有尽可能多地改变其投资的产量,就像他们对更长的债务资金一样。债务

导向的共同基金提供广泛的选择。如果您的目标是短期,那么将一些钱存入短期债务基金。对于长期目标,收入基金会产生最佳结果。这种范围可确保无论目标是什么,以及有多少选项,实现目标都不会是一个问题。债

务资金通常投入债务工具,剩余成熟度为6至12个月。中期和长期资金有债务的投资,其内部的内容超过一年。利率下降提高了这些基金的债务投资的收益率,反之亦然。

在向下轨迹中的利率周期,尚未计划其债务投资的投资者必须迅速迅速举行行为。仍有若干途径,承诺投资者的良好回报,同时确保他们达到财务目标。

当利率下降时,债券价格往往升级。这有助于有助于资本欣赏债务为导向的共同基金的组合,这将在基金的净资产价值(净资产)的增加中反映,从而推动回报。当利率向上移动时,会发生反向。对于一个有三年地平线的投资者,利率运动更可能是向下的。这将有助于债务导向的共同基金良好

回报。基金持续时间越长,对其投资组合的影响越大,利率的特定变化也是如此。如果有进一步的速度降低了债务市场下降的产量,这意味着长期收入基金会产生帅气的回报。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。