穆迪:标准太平洋和Ryland之间的合并是两家公司的信用阳性

Sakthi Sugars在早晨贸易中跳跃

中国疫苗:巴西抗击疫情的有力武器|国际战“疫”行动

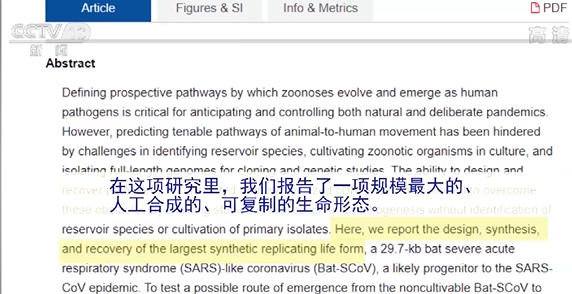

新华社记者击破涉华新冠溯源阴谋论

美国疫情核心指标大幅反弹 专家:佛州不少儿童医院已被“完全压垮”

美媒:美团体吁重启对华贸易谈判

蓬佩奥撒谎的“执着”

美国拉盟友借新冠疫情散播政治病毒手段卑劣——以日本为例

印度和波兰设定贸易目标为50亿美元

Reliance天然气运输获取贷款重组包

Canara Bank赞助RRBS发布IMPS服务

税务障碍仍然存在,但积极的政策措施可能会使投资者对REITS的兴趣:ICRA.

伊莎雷尔,Adani集团谈判卢比。1,800 Cr交易

美好的星期五!IIP,CPI数据领域的市场谦虚收益

Anuh Pharma Board批准奖金问题

没有计划再次管理资金!Meredith Whitney关闭对冲基金

下午:采用多管策略来增强灌溉网络

FIIS / RFPIS现在可以在M / S Kaveri种子的PIS下投入高达49%

诺华争夺盈利率

HCL Infoyystems库存缩放与戴尔合作

RAWCO Systems记录批量交易

铁路佣金1983公里广泛仪表网络扩展项目在2015年

2015年5月间接税收入上涨37.3%

全世界区域和地方政府之间的财务透明度有所改善:穆迪

塔塔钢接近ACAS解决养老金纠纷:举报

PNC Infratech起来可能的订单胜利

甲板清除了哈里亚纳纳的原子能厂:Jitendra Singh.

BHEL佣金4套200兆瓦各自在Koldam Hydro Electron项目

5有害信用行为,可以脱轨您的财务未来

Suven Life Sciences股票获得三项新专利

糖尿病:印度人创造的疫情

疫情冲击内需 印度经济短期或难恢复

环球深观察丨“病毒扩散国”的真面目:破坏全球抗疫合作的背后算盘

中新网评:2500万人的呼声里,美国还能装睡么?

北京地区博物馆全面提升疫情防控措施

吉林省社会保险局发布重要通知!

全球连线|声音·面对部分西方媒体的有色滤镜 中国民众这样说

资本用品库存盈利盈利购买

oppenheimer徒步旅行后的DLF收益

暹:愿国内乘用车总销量在2.18万卢比单位

Talwalkars Forays进入休闲俱乐部业务

Beml袋命令价值卢比。来自德里地铁公司645亿卢比

Adani Group推出了Adani管理与工程基础设施研究所

5月CPI在4月份的5.01%vs 4.87%

Adani港口筹集资金计划

Bajaj Finance在设置QIP发行价格后获得1.7%

印度经济丢失蒸汽吗?

Astrazeneca Pharma库存击中20%的上路

Jhanvi Gadkar命中和运行案例!现在Ril CFO Alok Agarwal收到召唤

H1-B签证违规!报告说,对Infosys和TCS的探讨

穆迪的投资者服务表示,2015年6月14日标准太平洋公司和罗兰集团,联合宣布了依照哪个标准的太平洋和Ryland将在符合股票的合并中结合,以100%创建单一公司股票合并。所有债务证券除外,所有债务证券除了循环融资,每家公司都将留到位。新实体将是美国第四大建设者基于51亿美元的专业制造商,其产品混合和价格点提供比两个独立实体。这是两

穆迪的投资者服务表示,2015年6月14日标准太平洋公司和罗兰集团,联合宣布了依照哪个标准的太平洋和Ryland将在符合股票的合并中结合,以100%创建单一公司股票合并。所有债务证券除外,所有债务证券除了循环融资,每家公司都将留到位。新实体将是美国第四大建设者基于51亿美元的专业制造商,其产品混合和价格点提供比两个独立实体。这是两家公司的信誉,因为他们将拥有更广泛的规模,更操作的杠杆和购买力,以及推动SG和成本的能力。此外,与标准太平洋和Ryland分开相比,该交易将很大程度上降低新实体的资本总体成本。2015年

3月31日,2015年3月31日,合并实体的家庭建筑债务杠杆率为50%,而同时持续时间标准太平洋的债务杠杆率为56%,ryland的率为53%。展望未来,我们预计该公司将减少债务利用,比他们在均算上预期的成本节约和最高线福利的步伐更快地减少债务。此外,由于公司现在控制了74,000批,我们预计土地的投资放缓至一定程度。此外,标准太平洋最大的

股东马特林帕克森(Mattlin Patterson)预计将批准这笔交易。在欧文,加利福

尼亚州的欧文和在1965年开始,标准太平洋公司建设和销售单一家庭附着和独立的家庭,重点放在上升市场。该公司的收入是截至2015年3月31日的最近十二个月的收入为24亿美

元。1967年挑战,总部位于加利福尼亚州Ryland Group,CA的Westlake Village(“Ryland”)是一个带来的中等大小的室内建筑物截至2015年3月31日的最近十二个月,为26亿美元。本

出版物并未宣布信用评级行动。有关本出版物中引用的任何信用评级,请在WWW.Moodys.com上查看发行人/实体页面上的“评级”选项卡以获取最新的信用评级动作信息和评级历史记录。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。涉及到版权或其他问题,请及时联系我们。